CINC CapitalはCINC(証券コード:4378)のグループ会社です。

CINC CapitalはCINC(証券コード:4378)のグループ会社です。

M&A / 基礎知識

- 最終更新日2025.09.30

M&Aとは?意味や目的、手法など基本をわかりやすく解説

【M&Aとは?】

M&Aとは、Mergers and Acquisitions(合併と買収)の略で、企業や事業を他社に売却・買収したり、複数の企業を統合したりすることを指します。

経営資源の再編や事業承継、成長戦略の一環として、中小企業から大企業まで幅広く活用されています。

近年では、後継者不足の解決手段としてM&Aを検討する中小企業が増加しており、「M&Aとはどんな仕組みなのか?」「どんなメリット・デメリットがあるのか?」といった基本的な疑問をお持ちの方も多いのではないでしょうか。

本記事では、M&Aの意味や目的、具体的な手法から進め方、注意点までをわかりやすく解説します。

この記事でわかること

- M&Aとは、企業や事業の買収や合併を通じて経営資源を統合・再編する手法のこと

- 後継者不足や成長戦略の一環として中小企業を中心に活用が進んでいる

- M&Aの目的は売り手側は事業承継や撤退、買い手側は新規事業やシナジー創出など

- メリットだけでなく失敗やリスクもあるため専門家の活用が成功のカギ

目次

M&Aとは?

M&A(エムアンドエー)とは「Mergers and Acquisitions」の略で、企業の合併(Merger)と買収(Acquisition)を指す用語です。

英語の頭文字を取ってM&Aと表記し、日本語では「企業の合併・買収」という意味になります。

読み方は「エムアンドエー」で、正式には「マージャーズ・アンド・アクイジションズ」と発音します。

要するに、ある会社が別の会社を統合したり買い取ったりすることを指します。簡単に言えば「一つの会社が他の会社を取得し、自社と一体化すること」です。

狭義のM&Aは文字通りの合併・買収を意味し、例えば合併には吸収合併や新設合併、買収には株式譲渡・事業譲渡・株式交換・第三者割当増資など様々な手法があります。

一方で広義のM&Aには、企業の業務提携や資本参加(資本提携・合弁会社の設立など)といった協業関係も含まれることがあります。

つまり、経営戦略上の幅広い企業間提携も広い意味でM&Aに含める場合があります。

M&A(エムアンドエー)とは?まとめ

M&Aを平たく説明すると、「ある会社が別の会社を買ったり、合併したりすること」です。新しく事業を立ち上げる代わりに既存の会社を買収することで、時間を買う手段とも言われます。

企業買収は投資の一種であり、株式を取得して相手企業の経営権を握ることを意味します。

例えば「A社がB社をM&Aした」とは、A社がB社の株式を取得し経営権を得たことを指します。M&Aにより人材やノウハウ、顧客基盤などを一度に獲得できるため、企業成長や課題解決に有効な手段となっています。

M&Aを実施する目的

M&Aの目的は、企業がより大きな成長を目指す、経営を効率化する、後継者不足に悩む企業の事業承継、新たな技術やノウハウを取得することなどにあります。

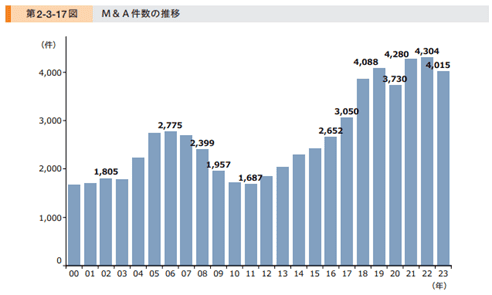

中小企業庁が公開している日本国内におけるM&A件数の推移は、新型コロナウイルス感染症が流行した時期に一旦下がっていますが、令和に入り年々増加傾向にあります。

その数値からも、日本でのM&Aの需要が増加していることがわかるでしょう。

今後も国内企業においては、M&Aにより経営課題を解決し、日本経済を支えていくと考えられます。

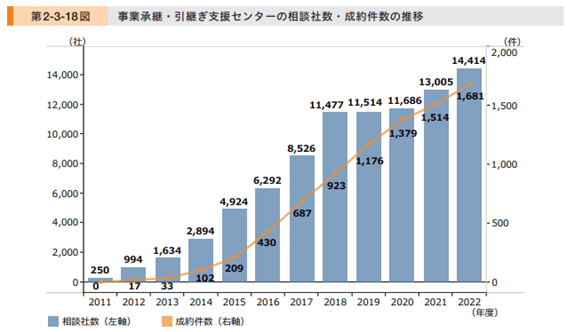

また、M&A・事業承継の公的な支援機関である事業承継・引継ぎ支援センターにおいても、相談件数が急増している状況です。中小企業のスモールM&Aの需要も多く、M&Aの実施件数も増加しています。

事業承継・引継ぎ支援センターとは、後継者問題を抱える中小企業や小規模事業者を対象としたM&A・事業承継の公的な専門機関です。

事業承継や会社の引き継ぎに関するアドバイスや情報提供、マッチングサービスを行っています。

全国47都道府県に無料相談窓口が設置されており、各センターでは専門家が相談に応じています。

無料で利用でき、M&Aの検討段階における初期の相談先として各種サポートが受けられるのでおすすめです。

売り手側の目的

M&Aの売却側の主な目的は、以下の通りです。

後継者問題の解決

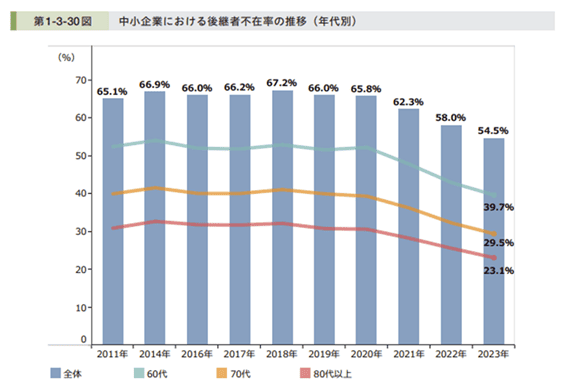

中小企業や個人経営の会社では、後継者がいないことが深刻な課題です。

M&Aは、信頼できる第三者へ事業を引き継ぐ手段として有効です。

後継者難に陥ると経営者は、引退時期を迎えているにもかかわらず、そのまま経営し続けることとなり、経営者の平均年齢も高止まりとなっています。

最新の中小企業白書においても、60代経営者の約4割と、後継者不在率も高くなっています。

少子高齢化や親族の事業継承離れが進む中で、自社の技術や顧客基盤を守るためにも、M&Aによる承継は現実的な選択肢となります。

例えば、後継者不在の製造業が大手企業に買収され、従業員の雇用や取引先との関係も維持された事例があります。

こうしたM&Aは、経営者にとっても従業員にとっても安心できるソフトランディングを可能にします。

創業者利益の確保(エグジット)

M&Aは、創業者にとって会社経営からの「出口戦略(エグジット)」となります。

特にIPO(株式公開)が難しい中小企業では、M&Aが数少ない利益確定の手段です。

長年育ててきた会社を適切なタイミングで売却することで、創業者はリタイア資金や次の投資原資を手に入れられます。

実際、多くのITベンチャー創業者が、企業価値が高まったタイミングで事業を売却し、巨額のリターンを得て次のビジネスに取り組んでいます。

このように、M&Aは個人の人生設計の一部として活用されています。

経営リスクの軽減

市場競争の激化や経済環境の変化により、単独での経営継続が難しくなるケースがあります。

M&Aを通じて大手企業や資本力のある企業と組むことで、経営リスクを分散し、安定的な運営が可能になります。

例えば、流通業者が大手チェーンに買収されることで、仕入れコストの削減や集客力向上といったメリットを得ることができます。

このようなM&Aは、企業体力を強化し、倒産リスクを未然に防ぐ選択肢としても有効です。

財務改善・債務超過の解消

財務状況の悪化や債務超過に陥った企業が、M&Aによって再生を図るケースも少なくありません。買収先が負債を肩代わりする、あるいは事業の一部を売却して資金を確保することで、企業の経営再建を可能にします。

実際、製造業や建設業などでは、財務基盤が弱い企業が資金力のある企業に買収され、事業継続と雇用維持に成功した事例が多くあります。このようなM&Aは、単なる「身売り」ではなく、企業再生の戦略的手段といえるでしょう。

買い手側の目的

買収側の企業にとって、M&Aは単なる企業買収ではなく、戦略的な成長や事業基盤の強化を図る重要な手段です。

主な目的について具体的に見ていきましょう。

事業拡大・シェア拡大

M&Aは、自社の市場シェアを短期間で大幅に拡大する手段です。

新規顧客の獲得や競合企業の吸収によって、効率的に成長を実現できます。

特に競争が激しい業界では、時間をかけてシェアを広げるよりも、既存の企業を買収することでスピーディな成果が得られます。

例えば、食品業界では中堅メーカーが地域密着型の小規模企業を買収し、販路を全国展開に広げるといった戦略が成功しています。

新規事業の参入

M&Aは、自社にないノウハウや事業領域に迅速に参入する手段として有効です。

新たな市場にゼロから挑むよりも、既に実績や基盤がある企業を取り込むことで、失敗リスクを大幅に軽減できます。

例えば、大手電機メーカーが再生可能エネルギー分野のスタートアップを買収し、事業の多角化に成功した例があります。

こうした動きは、新分野での競争力確保に直結します。

人材・技術・資産の獲得

人材不足や技術革新が課題となる中、M&Aは優秀な人材や独自技術を迅速に手に入れる手段です。

特に専門性が高い業界では、M&Aによって一気に競争優位を獲得できます。IT企業が高度なAI技術を持つスタートアップを買収し、社内に即戦力の開発チームを持つようになるケースもあります。

また、工場や営業所などの物理的資産の獲得も、時間とコストを抑えた成長戦略として活用されています。

地域展開や海外進出

国内外での新たな展開を図る際、M&Aは現地市場への最短ルートです。

現地に根付いた企業を買収することで、販路やブランド、顧客基盤を即座に活用できます。

例えば、アジア進出を狙う日本企業が現地小売業を買収し、そのまま既存店舗を展開拠点とするケースが増えています。

文化や法制度の違いも、現地企業のノウハウを活かすことでスムーズに乗り越えられます。M&Aは、グローバル市場への橋渡し役となります。

M&Aのメリット

M&Aは、売り手・買い手の双方にとって多くのメリットをもたらす可能性があります。

ここでは、その代表的なメリットを項目ごとに整理して紹介します。

| 売却側のメリット | 買収側のメリット |

|---|---|

|

|

【売り手側】M&Aメリット

- 事業を存続させることができる

- 後継者問題を解決できる

- 従業員の雇用を維持できる

- 経営者・創業者が利益を得られる

- 個人保証から解放される

事業を存続させることができる

後継者がいない、単独での経営継続が困難などの理由から、事業の将来に不安を抱える中小企業は少なくありません。

M&Aにより信頼できる企業に事業を引き継ぐことで、従業員や取引先との関係を維持しつつ、企業のブランドやノウハウも存続させることが可能です。

後継者問題を解決できる

後継者不在は日本の中小企業に共通する課題です。

M&Aを活用すれば、第三者承継という形で経営をバトンタッチでき、企業の将来に道筋をつけられます。

親族や社内からの後継者確保が難しい場合に特に有効です。

従業員の雇用を維持できる

M&Aによる事業承継では、買い手企業が既存の従業員を引き継ぐケースが多くあります。

M&Aにより、従業員の生活や働きがいを守りながら、企業の持つ人材資源の活用が継続されます。

経営者・創業者が利益を得られる

創業者にとってM&Aは出口戦略のひとつであり、企業の譲渡によってまとまった資金を得ることができます。

それにより、リタイア後の生活資金や次のビジネスへの投資資金として活用できます。

個人保証から解放される

中小企業経営者の多くは、金融機関からの融資に対し個人保証をしています。

M&Aによって企業の債務を引き継いでもらうことで、経営者自身の保証責任から解放され、精神的な負担も軽減されます。

【買い手側】M&Aのメリット

- 事業規模や市場シェアを拡大できる

- コストを削減して業務を効率化できる

- 新規事業に進出して多角化を図れる

- 技術力やノウハウを取得できる

- 顧客基盤を獲得できる

事業規模や市場シェアを拡大できる

既存事業との統合により、スピーディに市場シェアを広げることが可能です。

競合を吸収することで市場での競争力が増し、経営基盤の安定にもつながります。

コストを削減して業務を効率化できる

生産・物流・営業などの重複部分を統合することで、業務の無駄を省きコスト削減が期待できます。

規模の経済が働くことで収益力の向上にもつながります。

新規事業に進出して多角化を図れる

M&Aによって異業種や新市場への参入がしやすくなり、企業の事業ポートフォリオを多様化できます。

自社でゼロから立ち上げるよりも、リスクとコストを抑えて多角化が実現可能です。

技術力やノウハウを取得できる

専門性の高い人材や独自技術を有する企業を買収することで、自社にない競争優位性を即時に獲得できます。

イノベーション推進にも貢献するメリットです。

顧客基盤を獲得できる

買収先の取引先やユーザーを自社の資産として活用できるため、販路拡大やサービス展開のスピードが格段に高まります。

特にBtoB企業にとっては大きな強みになります。

M&Aのデメリット

M&Aは多くの可能性を持つ一方で、実行にはリスクも伴います。

売り手・買い手それぞれに起こりうる代表的なデメリットをご紹介します。

| 売却側のデメリット | 買収側のデメリット |

|---|---|

|

|

【売り手側】M&Aのデメリット

- 買い手企業が見つからないことがある

- 希望する条件で売却できないことがある

- 従業員の雇用や役割が維持されない可能性がある

- 従業員が離職するリスクがある

- 企業文化の違いにより摩擦が生じることがある

- 経営権を失うことがある

買い手企業が見つからないことがある

業種や規模、財務状況によっては、希望する条件で買い手が見つからないケースもあります。

交渉が長期化したり、最終的に成立しないリスクも存在します。

希望する条件で売却できないことがある

想定していた価格や条件での売却が難しく、譲歩を求められることもあります。

売却後の経営方針に納得できないケースもあり、準備段階からの慎重な交渉が求められます。

従業員の雇用や役割が維持されない可能性がある

M&A後の再編により、人員削減や配置転換が行われることがあります。

これが従業員のモチベーション低下や信頼関係の崩壊につながる可能性も否定できません。

従業員が離職するリスクがある

M&Aによって組織や文化が変化することで、従業員の不安が高まり、離職者が出るリスクもあります。

人材流出は買い手にとっても大きな痛手となります。

企業文化の違いにより摩擦が生じることがある

買い手企業との価値観や文化が合わない場合、業務遂行に支障が出たり、社内の混乱を招くことがあります。

文化統合の難しさはM&A成功の鍵の一つです。

経営権を失うことがある

M&Aによって経営者が退任する場合、企業に対する意思決定権を完全に手放すことになります。

これに対して精神的な抵抗を感じる経営者も少なくありません。

【買い手側】M&Aのデメリット

- 想定以上の費用がかかることがある

- 想定通りのシナジー効果が得られないことがある

- 組織文化の統合が難航することがある

- 簿外債務などのリスクを抱えることがある

想定以上の費用がかかることがある

買収には本体価格以外にも、デューデリジェンスや統合作業にかかるコストが発生します。

見積もり以上に資金が必要となる場合もあるため、事前の資金計画が重要です。

想定通りのシナジー効果が得られないことがある

M&Aによる統合後に期待していた売上増加やコスト削減などの相乗効果が、必ずしも実現するとは限りません。過剰な期待はリスクとなるため注意が必要です。

組織文化の統合が難航することがある

異なる企業文化や業務プロセスの融合には時間と労力がかかります。

適切なマネジメントが行われなければ、現場での混乱や対立が表面化することもあります。

簿外債務などのリスクを抱えることがある

買収前に把握しきれなかった隠れた負債や法的リスクが、買収後に発覚することがあります。

これにより経営への悪影響が出る場合もあり、入念な調査が不可欠です。

M&Aの手法

M&Aは、狭義の意味では、企業の合併・買収を意味します。

しかし、広義の意味では、企業の合併・買収だけでなく、提携まで含める場合もあります。

| M&A | 買収 | 株式取得 | 株式譲渡 |

| 第三者割当増資 | |||

| 株式交換 | |||

| 株式移転 | |||

| 株式公開買付 | |||

| 事業譲渡 | |||

| 会社分割 | 新設分割 | 分社型新設分割 | |

| 分割型新設分割 | |||

| 吸収分割 | 分社型吸収分割 | ||

| 分割型吸収分割 | |||

| 合併 | 新設合併 | ||

| 吸収合併 | |||

| その他 | 合弁会社の設立 | ||

| 業務提携 |

ここからは、M&Aのスキームごとに図解を用いて、それぞれの特徴を見ていきましょう。

- 買収

- 合併

- 合弁会社の設立

- 業務提携

買収

買収は、企業の経営権を取得することで事業を支配する代表的な手法です。買収には、以下のような方法があります。

- 株式譲渡

- 株式交換

- 株式移転

- 第三者割当増資

- 株式公開買付(TOB)

- 事業譲渡

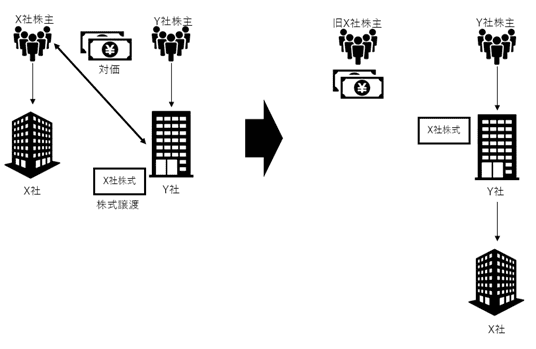

株式譲渡

株式譲渡は、既存株主が保有している株式を買収側が直接購入する方法です。取引のシンプルさが特徴で、中小企業のM&Aで最もよく利用されます。

対象となるのは株式そのものであり、会社の権利義務を包括的に承継するため、契約が成立すれば買収側は経営権を即座に得ることができます。

一方で、簿外債務や潜在的リスクも引き継ぐことになるため、デューデリジェンスでのリスク調査が欠かせません。

| メリット | デメリット |

|---|---|

|

|

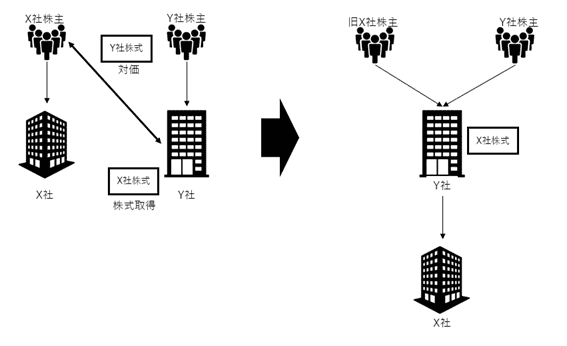

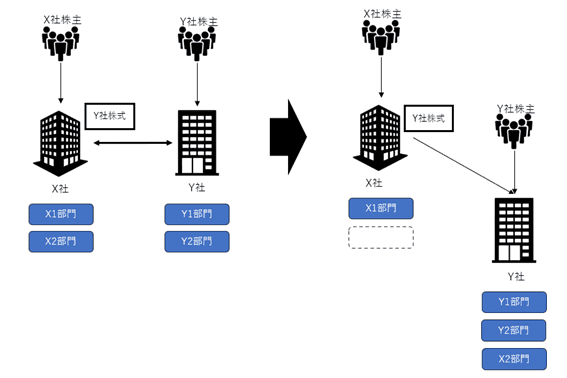

株式交換

株式交換は、買収側の会社が新たに発行した株式と、対象会社の株式を交換することで支配権を取得する手法です。現金を使わずにグループ化ができるため、資金負担を抑えたい場合に有効です。

グループ内再編や経営統合など、親会社と子会社の関係を整理する場面や、完全子会社化のための手続きとしても活用されます。

デメリットとしては、希薄化による既存株主の影響や、株価の評価が複雑になる点が挙げられます。

| メリット | デメリット |

|---|---|

|

|

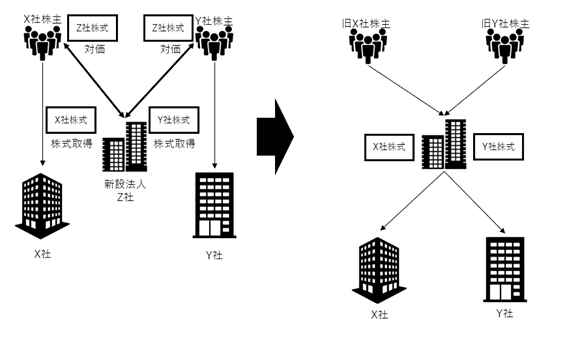

株式移転

株式移転は、複数の企業が株式を新設の持株会社に移し、その持株会社の傘下に入る手法です。主に持株会社体制の構築を目的としており、グループ経営の効率化や事業の統制強化に役立ちます。

グループ内での再編に多用され、資本政策の自由度を高められる反面、手続きの複雑さやコストが課題となります。

| メリット | デメリット |

|---|---|

|

|

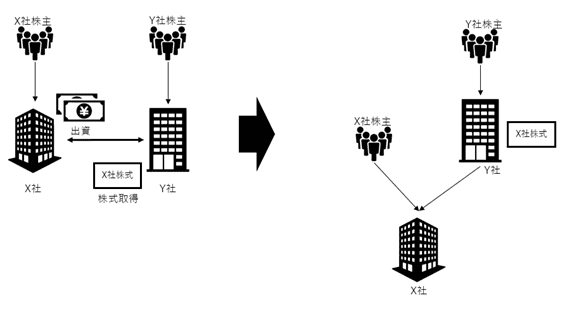

第三者割当増資

第三者割当増資は、対象会社が新株を発行し、買収側がその株式を引き受けることで経営権を取得する方法です。

新たな資金流入を伴うため、対象会社にとっては資金調達手段にもなります。買収側は新株引き受けを通じて持株比率を高め、経営への影響力を強めることができますが、既存株主の持分が希薄化するリスクがあります。

| メリット | デメリット |

|---|---|

|

|

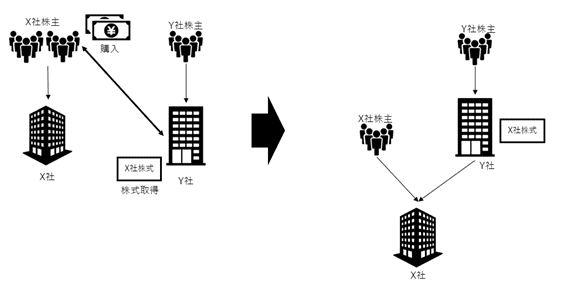

株式公開買付(TOB)

株式公開買付(TOB)は、証券市場を通じて不特定多数の株主から株式を買い集める方法です。上場企業の買収で一般的に用いられ、一定の価格と期間を提示して広く株主に呼びかけます。

友好的TOBだけでなく敵対的TOBも存在し、経営者側と買収者側の思惑がぶつかることもあります。法規制も厳しく、公開買付ルールに則った手続きが必要です。

| メリット | デメリット | |

|---|---|---|

| 買い手 |

|

|

| 売り手 |

|

|

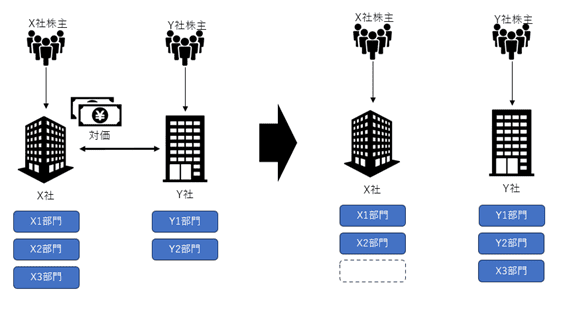

事業譲渡

事業譲渡は、会社全体ではなく特定の事業や資産・負債だけを切り出して売却する方法です。

買収側は欲しい事業だけを取得できる一方で、会社法に基づく株主総会の承認や債権者保護手続きが必要となります。

柔軟性が高く、赤字事業の切り離しや選択と集中の一環として用いられることが多いです。

事業譲渡には、事業の全部を譲渡する「全部譲渡」と一部門を切り離して譲渡する「一部譲渡」の2つの種類があります。

| メリット | デメリット | |

|---|---|---|

| 買い手 |

|

|

| 売り手 |

|

|

会社分割

会社分割とは、企業が持つ事業の一部を切り出し、別の会社に承継させる手法です。

買収や合併とは異なり、対象となるのは「会社全体」ではなく「特定事業単位」であるため、柔軟な再編が可能です。

会社分割は大きく「新設分割」と「吸収分割」に分けられ、どちらも事業の再編や経営資源の集中、グループ戦略の最適化などを目的として活用されます。

既存の会社に事業などを移転するのが「吸収分割」、新設会社に移転するのが「新設分割」です。

事業譲渡と会社分割の相違点は、以下となります。

| 事業譲渡 | 会社分割 | |

|---|---|---|

| 取引先などの契約 |

個別承継 | 包括承継 |

| 債権者保護手続き | 不要 | 必要 |

| 譲渡対価 | 現金 | 株式 |

| 簿外債務の引き継ぎ | なし | あり |

| 雇用関係 | 個別承継 | 包括承継 |

| 消費税 | 課税される | 課税されない |

| 税金の優遇 |

なし | あり |

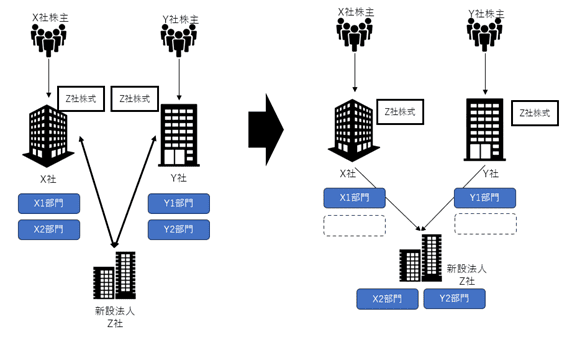

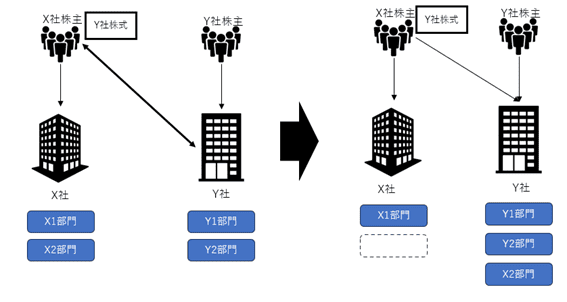

新設分割

新設分割は、既存の会社が自らの事業を切り出して、新たに設立する会社へ承継させる方法です。

例えば、ある企業が「製造事業」と「販売事業」を持っていた場合に、販売事業だけを切り出して新会社を作るといったケースです。

新設分割は、承継した事業の対価を誰が受け取るかによって、「分社型新設分割」と「分割型新設分割」の2種類に分類されます。

分社型新設分割

分社型新設分割とは、譲り渡した事業の対価を譲渡企業自身が受け取る新設分割のことを言い、譲渡企業が譲受企業を資本的に支配することになります。

つまり、親子会社関係が構築され、分割元の会社が新会社を支配する形です。グループ経営の効率化や子会社の設立に適しています。

分割型新設分割

分割型新設分割では、新会社の株式は既存会社の株主に直接割り当てられます。

株主にとっては、既存会社と新会社の両方の株主になるため、経営権の分散が起こるのが特徴です。大規模再編や株主へのメリット提供を意識した再編に用いられるケースがあります。

そのため、グループ再編や合弁会社の立ち上げの際に事業の組み合わせ(ポートフォリオ)を柔軟に検討することができ、柔軟なM&Aが可能になります。

| メリット | デメリット |

|---|---|

|

|

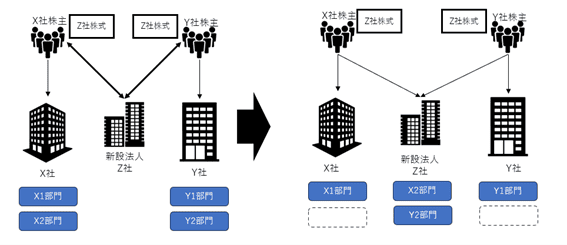

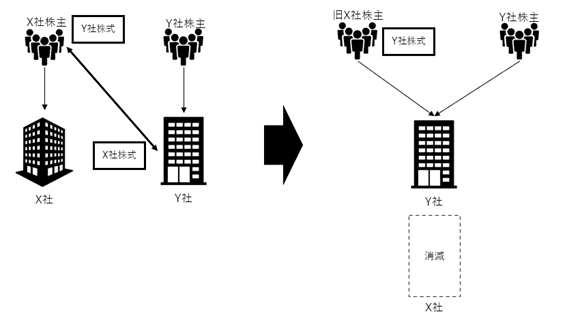

吸収分割

吸収分割は、既存会社が事業の一部を他社に承継させる方法です。新会社を作らず、既存の他社に承継する点が「新設分割」との違いです。例えば、大手企業がグループ内の子会社に特定の事業を移すといったケースが典型です。

吸収分割などの会社分割のスキームでは、事業の譲り渡し側は分割会社と呼ばれ、分割契約書などの公的な書類では、一貫して分割会社と表記します。

吸収分割には「分社型吸収分割」「分割型吸収分割」の2種類があります。

分社型吸収分割

分社型吸収分割とは、分割会社が自社の事業を分割し、承継会社へ譲り渡す代わりに譲渡対価として株式や金銭などを、分割会社自体が受け取る分割手法となります。

分割型吸収分割

分割型吸収分割とは、承継先の会社が新株を発行し、それを分割元の「株主」に直接割り当てる方式です。

この場合、分割元の会社は株主としての地位を失い、承継先と株主が直接結びつきます。より株主利益を意識したスキームであり、株主の立場が大きく変わる可能性があります。

| メリット | デメリット |

|---|---|

|

|

合併

合併とは、複数の会社が統合され、法律的にも経営的にも一つの会社となる手法です。

買収が「支配権の移転」であるのに対し、合併は「法人格そのものを一本化する」点が特徴です。

企業規模の拡大やシナジー効果の獲得、競争力の強化を目的に行われることが多く、特に大規模再編や同業同士の統合で利用されます。

合併には大きく「新設合併」と「吸収合併」があります。

| 新設合併 | 吸収合併 | |

|---|---|---|

| 消滅会社 | 両社とも消滅 | 引き継がせる会社 |

| 存続会社 | 新会社 | 引き継ぐ会社 |

| 権利・義務の承継 | 新会社 | 存続会社 |

| 免許・許認可の承継 | 再度、申請が必要 | そのまま引き継ぎ |

| 株主への対価 | 株式・社債 | 株式・社債・現金 |

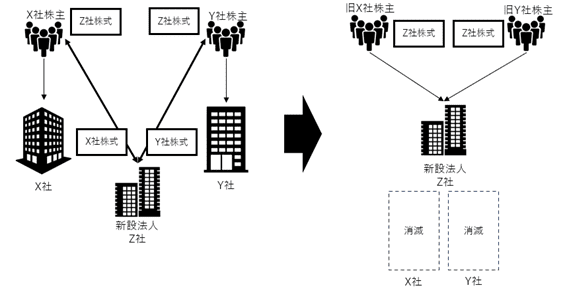

新設合併

新設合併は、複数の会社が解散し、新たに設立される会社へ統合される方法です。対等な立場での統合を目指す場合に用いられ、ゼロから新しい企業体を築ける点が特徴です。

例えば、同じ業界で規模は同等だが強みが異なる企業が、新会社を設立して一体化するケースです。この場合、経営資源の融合により市場シェア拡大やコスト削減が見込めます。

一方で、全ての会社が解散するため手続きは複雑で、従業員・取引先・株主といった多くのステークホルダーとの調整が必要となります。そのため、実務上は利用頻度が少ないのが実情です。

| メリット | デメリット |

|---|---|

|

|

吸収合併

吸収合併は、一方の会社(存続会社)が他方の会社(消滅会社)を吸収し、権利義務をすべて承継する方法です。日本のM&Aで最も多く採用される合併形態であり、規模の大きい会社が小さい会社を取り込むケースが典型です。

存続会社は法人格を維持したまま事業規模を拡大でき、契約や資産・負債も包括的に承継できるため、実務上の効率性が高いのがメリットです。

ただし、消滅会社の従業員や取引先が急に環境の変化に直面するため、PMI(統合作業)での人材・組織の調整が極めて重要となります。

また、株主にとっては持株比率の変動が発生するため、合併比率を巡る交渉が焦点になることも少なくありません。

| メリット | デメリット |

|---|---|

|

|

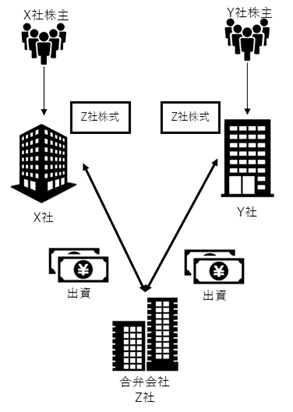

合弁会社の設立

合弁会社とは、ふたつ以上の会社が、共通の利益のために必要な事業を遂行させることを目的に、契約などにより共同で設立、または取得した会社のことです。

単独ではリスクが大きい事業や、新しい市場への参入、技術開発などを目的として利用されます。特徴は、参加する企業がそれぞれの強みを持ち寄り、共同で事業を推進できる点です。

例えば、国内企業と海外企業が合弁会社を設立して現地市場へ参入するケースや、製造業とIT企業が手を組んで新技術を活用した事業を立ち上げるケースなどがあります。

資金やノウハウを補完し合える一方で、経営方針や意思決定を巡って対立が生じやすいため、ガバナンス体制や契約条件の明確化が重要となります。

| メリット | デメリット |

|---|---|

|

|

業務提携

業務提携は、資本参加を伴わずに契約ベースで特定分野において協力する手法です。

M&Aのように所有権や経営権を移転させず、あくまで「協働」によって相互の強みを活かすのが特徴です。短期間で実行可能であり、柔軟性が高いことから、多様な場面で利用されます。

代表的な形態としては、共同研究開発、販売網や物流網の共有、製造委託やOEM契約などがあります。例えば、大手メーカーとスタートアップが提携し、革新的な技術を市場投入するケースが典型です。

資本リスクを負わずに協力できるメリットがある一方で、関係が浅いために成果が出る前に解消されてしまう可能性もあります。そのため、業務提携を成功させるには、目的や役割分担を明確にし、信頼関係を築くことが不可欠です。

業務提携では、提携する分野や目的、企業間の関係などにより多種多様な業務提携の形態が生じ、業務提携の主な種類は、「生産提携」「共同販売」「技術提携」などがあります。

それぞれ具体的には、新規事業への進出、販売力の強化・補充、技術力の強化・補充、技術の共同開発、生産力の強化・補充のなどの目的もさまざまです。

- 生産提携:生産提携は、相手方に対し、生産の一部や製造工程の一部を委託することにより生産能力を補充するものです。

- 共同販売:共同販売は、他社の有する販売資源やブランド、販売チャネル、販売人材等を活用する方法です。他社の販売チャネルや販売人材を活用する販売店契約、代理店契約の場合と他社のブランドや信用力も活用するOEMや、ブランド・ノウハウ等を提供するフランチャイズなど、いろいろな方法があります。

- 技術提携:技術提携は、他社の有する技術資源を自社の技術開発、製造、販売等に活用するプロセスです。特許やノウハウのライセンス契約、新技術・新製品の共同研究開発契約が代表的なものとなります。

また、資本業務提携との違いは、以下の通りです。

| 業務提携 | 資本業務提携 | |

|---|---|---|

| 経営権の取得 | なし | あり |

| シナジー効果 | 業務のみ効果あり | 業務以外も効果あり |

| 増収による影響 | 業績に影響なし | 配当や株価に影響あり |

業務提携のメリットは、他社の経営資源やノウハウが活用できるため、新事業や技術開発などに対して有効なシナジー効果が得られやすく、同時にリスクを軽減できます。

また、資本業務提携の場合は、出資が必要となり多額の資金が必要になりますが、業務提携の場合、一時的に多額の資金が必要になることはありません。契約の締結のみで、比較的簡単に提携できます。

業務提携のデメリットは、経営資源や内部情報を相互に公開するため、自社の技術・ノウハウが業務提携以外の目的で利用されてしまうリスクや、情報が外部に流出してしまうリスクがあります。

また、自社が他社の技術を意図せずに盗用する形になってしまったり、他社の情報を誤って流出させてしまったりするケースも問題となります。

よって、秘密保持契約の締結や情報管理体制の構築が行われ、流出を防ぐ対策が施されますが、明確に規定することや秘密情報や事業メンバーの行動を厳格に管理したりすることは容易ではありません。管理方法が重要となります。

また、資本の移動がなく、比較的身軽な提携が可能である反面、裏を返せば提携関係が希薄化しやすいことを意味しています。

主要人材の異動などをきっかけに提携関係が希薄化し、自然消滅に向かってしまうケースも少なくありません。

| メリット | デメリット |

|---|---|

|

|

M&Aの流れ

ここからは、M&Aの一連の手続きの実行や管理(エグゼキューション)や大まかなスケジュールについて紹介します。

| 準備 |

|

|---|---|

| 交渉 |

|

| 最終契約 |

|

①検討・準備フェーズ

まずは、検討・準備フェーズの進め方を見ていきます。

M&Aの目的や方向性の明確化

M&Aにより達成したい目的やM&Aの方向性を明確にします。

具体的には、事業承継、資金調達、事業拡大など達成したいことを明確化してください。

M&Aをやるべきなのか、本当の目的はなにか。戦略とともに社内で共通認識がなければ、M&Aを実現できても、一体なにをすべきか、これからどうするのかという重要な視点が抜け落ちます。

間違っても、M&A自体が目的化しないよう注意することが重要です。

【関連記事】成功するM&A戦略とは?種類とフレームワーク、事例と注意点を徹底解説

M&Aアドバイザー・専門家への相談

M&Aにあたりどのような手続きが必要なのか、M&Aの実現可能性などについて、M&Aアドバイザーや中小企業診断士などの専門家に相談しましょう。

依頼先の選定

M&Aの取引や交渉は、特殊な部分も多々あります。

慣れない交渉により、本業がおろそかになり、M&A取引完了の直前で業績低迷や交渉が決裂、あるいは不利な条件となることもあります。

また、より広いネットワークのなかで買い手探しを行っていく必要性もあることから信頼できるM&Aアドバイザーを探す必要があります。

複数のアドバイザーの話を聞き、もっとも信頼できるアドバイザーと契約を締結し、アドバイザーと協力し、アドバイザーを中心にM&A取引を進めていくようにしましょう。

自社の資料の準備

M&Aの交渉前に、まず自社の企業価値評価額(株価)を算出しておく必要がありますので、自社の資料準備を行いましょう。

自社の資料は、決算情報や会社概要のみならず、さまざまな資料の準備必要となりますので、アドバイザーと確認しながら、準備を進めてください。

資料準備の際には、資料の網羅性が非常に重要です。

万が一、資料の漏れがあると、後々のトラブルとなりかねませんので、注意して進めましょう。

売り手側から資料の提供を受けたら、その資料をもとにM&Aアドバーザーがノンネームシートを作成します。

ノンネームシートとは、潜在的な買い手候補に対して、売り手企業の概要やM&Aの条件を提示するための資料です。

具体的には、業務内容や所在地、売上高、従業員数、強みや弱みなどを記載します。

ノンネームシートは、情報漏洩を防ぐために、すべての情報を抽象的に記載しているのが特徴です。よって、非公開情報も多く抽象的な情報のみでは、買い手企業に自社の魅力を伝え切れせん。

そこで、ある程度M&Aの流れが進んだら、より詳細な情報を買い手候補に伝えます。

具体的な情報を伝える手続きをネームクリアと呼びます。

M&Aアドバイザーは、ノンネームシート作成の段階で、後々ネームクリアを行ってもよいか売り手企業に確認し、取引を進めていきます。

【関連記事】ノンネームとは?主な記載事項や作成する際に注意すること

ロングリストの作成

買い手企業は、M&Aの検討初期段階で、ロングリストとショートリストを作成します。

ロングリストとは、譲受企業(買い手)の買収ニーズに基づいた候補企業を、一元的にリストアップした資料です。

候補企業のなかから業務内容、業種、エリア、売上規模、従業員人数などを確認し、より譲渡可能性が高く、自社のニーズによりマッチした候補企業を、絞り込んでいきます。

こうして絞り込まれたリストはショートリストと呼ばれ、さらに具体的な検討資料として用いられます。

インフォメーションメモランダムの提示

買い手候補となる企業は、ノンネーム閲覧から売り手企業の候補先を絞り込み、NDA(秘密保持契約書・機密保持契約書)の締結後にネームクリアされた段階で、インフォメーションメモランダム(IM)をもとに売り手企業の価値を見定めます。

IMは、売り手企業の詳細な企業情報がまとめられた資料です。

事業の内容、過去の損益計算書・貸借対照表、事業計画、雇用状況などの情報が記載されています。

買い手企業において、M&Aを進めることが決まれば、面談、条件提示、基本合意へとプロセスを進めます。

そのため、IMには売り手企業の現況や将来性がわかる情報を具体的に記載しなければなりません。そして、買い手企業は、デューデリジェンスによって、その内容を精査します。

②交渉フェーズ

ここでは、交渉フェーズの進め方を見ていきます。

トップ面談

売り手と買い手のマッチングが行われ、ある程度情報交換、質疑応答が終わり、買い手企業がM&Aに積極的な姿勢を示すと、次はトップ面談が実施されます。

ネームクリアで詳細な情報がわかっていても、不安や疑問が残ります。

そこで、売り手と買い手の経営者同士が、顔を合わせて面談するというものです。

M&Aの流れでもっとも大切なことは、経営理念や組織文化の相互理解と互いの人間性や会社経営に対する想い、考え方を確認することです。

社長同士の価値観や会社経営に対する想いに共感し合えればM&Aが成功する可能性が高まります。

意向表明書の提出・受領

トップ面談でお互いに信頼できる相手であることが確認できたら、具体的な条件面の調整へ進みます。

前段階で実施するトップ面談は、信頼関係の構築や価値観の理解が目的ですが、この段階になると買収価格や従業員の処遇、M&Aの方法を決定する流れとなります

買い手側は意向表明書と呼ばれる資料により、買収方法、買収価格などの提案条件を売り手に提出することとなります。

買い手候補が複数いる場合、売り手企業は買い手候補を選定しなければなりません。

交渉を進める買い手を絞り込むために用いられるのが、意向表明書です。

意向表明書は、買い手企業の意向を売り手企業に伝え、円滑なM&Aの成約へとつなげる重要な役割を担っています。

買収条件の調整

M&Aにおける買収の条件交渉を行い、買収条件の概要確定を目指します。

理想の相手が見つかったとしても、条件次第によっては、振り出しに戻ることも考えられるでしょう。

条件の調整はミスマッチを防ぐためにも重要な手順となります。

トップ面談では互いの理念などの根本的なことを確認しますが、このステップではもっと具体的な話になり、譲渡側企業は「買い手候補企業が急に冷たくなった」と感じることや「こんなはずではなかった」と感じることもあり得ます。

具体的には、以下のような事項の条件を調整していきます。

- M&Aの方法:株式譲渡、事業譲渡、合併、持株会社、株式交換など

- 買収価格:株価、退職金など総額の決定

- 社員の処遇:役員や社員の引き継ぎ条件

- 社長の処遇:会長として残ってもらう等

- 契約時期:引渡時期の決定等

基本合意書の締結

売り手・買い手双方の希望条件がおおよそ一致した時点で、基本合意書を締結します。

基本合意書に記載されるのは、主に下記の項目となります。

- 独占交渉権や秘密保持義務に関する内容

- 買収方法

- 買収価格

- 今後の交渉期間

- 最終契約の締結時期

【関連記事】M&Aにおける基本合意書とは?最終契約書との違いや主な記載内容を解説

■独占交渉権の付与

買い手はデューデリジェンスをはじめるにあたり、もし一方的に売り手から交渉が打ち切られると、監査費用が無駄になり、多大な損害を被ることになります。

そこで、基本合意書に規定していなければ、売り手が第三者と交渉しても契約違反には問えず、法的拘束力を付与していなければ損害賠償請求もできないとされています。

買い手はデューデリジェンスをはじめるにあたり、独占交渉権の付与を受ける必要があります。

独占交渉権を付与した売り手は期間中、ほかの買い手候補の企業と自由に交渉することができなくなり、その期間は、一般的に2ヶ月~半年程度に設定されるケースが多いです。

■秘密保持義務の設定

秘密保持契約はその名の通り、M&Aに関する情報の一切を秘匿するために締結される契約になります。

M&Aに関する情報の漏洩は、従業員や取引先の不信感を招き、最悪の場合は従業員の退職や取引の打ち切りなど売り手企業の経営に深刻な影響を与えるので、すべての情報は秘匿しなければなりません。

デューデリジェンスで多くの機密情報を提供する側である売り手は、秘密保持の保証がなければ安心して情報を提供することはできません。

また、買い手としても、売り手に安心してもらうことで、デューデリジェンスにおいて積極的な協力を獲得し、結果リスクの把握がしやすくなることから、M&Aにおいて安全に遂行するうえでは不可欠な手続きと考え、秘密保持義務について明確にしておく必要があります。

③契約フェーズ

ここでは、契約フェーズの進め方を見ていきます。

買収監査(デューデリジェンス)の実施

基本合意契約を締結したら、次にデューデリジェンスの手続きを実施します。

デューデリジェンスとは、M&Aを行う相手企業の情報を詳細に調査する手続きで、買収する側(買い手)が公認会計士や弁護士などの専門家に依頼して、相手企業の調査を実施します。

M&Aには、さまざまなリスクがあります。

一例として、訴訟の存在や減損リスク、簿外債務、税務上の懸案事項などがあげられるでしょう。

リスクを抱えた企業を買収すると、M&Aの効果が現れず、むしろ経営状態が悪化するおそれもあります。

このデューデリジェンスにおいて、大きな問題がなければ最終譲渡契約に進むこととなります。

M&Aの失敗につながるリスクを回避するためにも、デューデリジェンスの手続きは不可欠で、非常に重要です。

具体的なデューデリジェンスは、以下の項目で行われます。

| 種類 | 内容 | 専門家 |

|---|---|---|

| 売り手の財務諸表が適正に作成され、株価算定の基礎となる情報提供ができているか調査する | 公認会計士、財務経理担当者 | |

| 売り手が締結している契約で、M&A後に買い手に振りになる項目、M&A実行の妨げになるような問題を調査する | 弁護士、法務担当者 | |

| ビジネスフローなどを確認し、特に事業計画が妥当かどうかを調査する | コンサルタント、経営企画担当者 | |

| 労務問題やメンタルヘルスの問題がないか等を調査する | 弁護士、社会保険労務士、労務担当者 | |

|

税務DD |

過去の税務申告において、将来において追徴課税などが課されないかどうか調査する | 税理士、財務経理担当者 |

|

環境DD |

売り手の工場などに汚染等の問題点がないか調査する | 環境コンサルタント、不動産担当者 |

|

IT DD |

売り手のITシステムの問題点、M&A後に課題となるべき点などを調査する | ITコンサルタント、ITシステム担当者 |

| 組織体制や人員構成、報酬制度、評価制度、人材の定着率や採用状況などを調査し、M&A後の組織統合や人件費・人材リスクに関する課題を明らかにする | 人事コンサルタント、人事担当者 |

最終条件の調整

最終条件の交渉では、お互いにM&Aを目指す理由・目的を改めて確認します。

それぞれが譲れない条件を主張するとともに、相手方の主張内容やその背景、事情にも配慮したうえで、交渉を進めていく必要があります。

デューデリジェンス(買収監査)が終了すると、通常7~10日後に監査を実施した監査法人から「買収監査報告書」が提出されますので、以下の項目を調整していきます。

- M&Aスキーム

- 譲渡価額(株価)

- 役員退職金

- クロージング日

- 対価の支払方法

- 従業員の雇用や処遇

- 譲渡オーナーの処遇

- 譲渡オーナーの連帯保証、担保提供の解除

最終契約の締結

M&Aにおける最終譲渡契約書(DA:Definitive Agreement)とは、M&Aの最終段階において締結される当事者間の最終的な合意事項を定めた、もっとも重要な契約書です。

中小企業のM&A取引においては、一般的に株式譲渡と事業譲渡に大別され、株式譲渡の場合は「株式譲渡契約書」、事業譲渡の場合は「事業譲渡契約書」など、スキームによって名称は異なりますが、これら契約書を一般的に「最終譲渡契約書」と呼びます。

■最終譲渡契約書の一般的な構成要素

| 構成要素 | 留意点 |

|---|---|

| 取引対象物(株式、事業等) | 株式等の所有権は、クロージング日に移転するため、クロージング日を基準日として算定するのが合理的で、最終譲渡契約書の締結段階では、仮金額等を定める |

| 譲渡代金の支払方法 | 譲渡代金の支払方法について、一括や分割払いを定める |

| クロージングの実施方法 | クロージング(取引対象物の引渡しと譲渡代金の決済)の実施方法を定めます |

| 表明・保証 | 売り手と買い手がM&Aの契約にあたって事実として開示した内容が真実かつ正確であることを表明し、契約の相手に対し保証を行います |

| クロージングの前提条件 | クロージングの前提条件として、相手が最終譲渡契約上の義務を履行しない場合、案件を見送る(決済しない)ことができる旨を規定する |

| クロージング前後の誓約事項 | クロージング前後においての、事業や会社運営に対して、一定の制約や通常業務以外の重要な業務執行を禁止する規定を盛り込む |

| 個人保証・担保提供の解消 | 売り手において、金融機関からの借り入れに際し、社長個人の個人保証や個人財産の担保提供について、一定期間内に解消する作業を行う |

| デューデリジェンスの反映 | デューデリジェンスにおいて発見された問題点やリスクの対処について、買収スキームの変更や譲渡価格の調整や前提条件に盛り込み、最終譲渡契約書に反映させる |

| 解除 | 表明・保証やクロージング前後の誓約、クロージングの前提条件が満たされていない場合、契約の解除が可能となる |

| 賠償・補償 | 契約解除により、損害が発生していれば損害賠償を請求し、クロージング後の違反に対し補償期間を定める |

クロージングの実行

クロージングとは、売り手が取引対象物を引渡し、買い手は譲渡代金を決済するというM&Aの最終段階の手続きです。

一般的には、最終譲渡契約締結日後、1~2ヶ月以内にクロージング日を設定します。

関係者への情報開示(ディスクロージャー)

M&Aにおいての情報開示は、売り手・買い手双方の従業員や取引企業、取引のある金融機関などのステークホルダーに対し、M&A実行の事実を伝えることを指します。

一般的には「M&Aが実行された直後(契約締結後)」に情報開示が行われます。

一般的には自社の従業員であってもM&A実行前に公表されることはなく、これにより、M&Aを予定していることが第三者に伝わることを防ぎます。

M&Aの情報開示を行う主な対象は以下の通りとなります。

- 親族

- 従業員(幹部社員・一般社員)

- 取引先

- 金融機関(銀行・証券会社など)

- メディア

- 証券取引所

④経営統合作業

PMI(ポスト・マージャー・インテグレーション)とは、 経営統合作業のことを意味し、M&A成立後の「経営統合プロセス」のことです。

M&Aは、成約が目的ではありません。統合後に継続的に価値を創出することが目的であり、定量的な面だけでなく、人材や企業文化など定性的な面も考慮することがM&Aの成功につながっていきます。

具体的には「ビジョンと経営目標の共有」「意思決定機関の再構築」「管理会計の統合」「情報システムの統合」など一連の取り組みを行い、M&Aによるリスクの最小化と、成果の最大化を図ります。

M&Aは価値を創出することで初めて成功となり、価値の創造はPMIによって左右されます。

両社において、マネジメントレベルの格差がある場合はなおさらのことです。

その格差がクリアになったときに価値が生み出されます。

片方の優れたマネジメントが導入され、フェアな人材を登用することで従来よりも優れたマネジメント体制を構築できるでしょう。

【関連記事】M&Aの基本的な流れとは?検討からクロージングまでの手続きについて解説

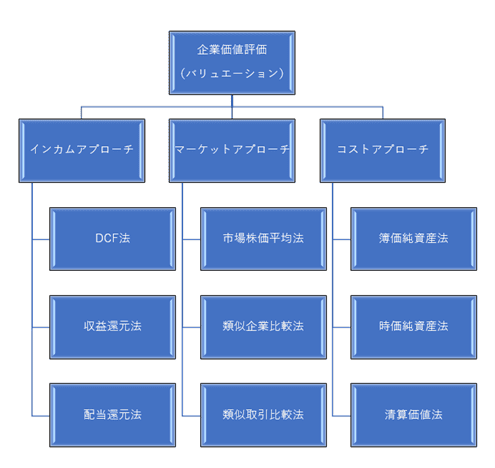

M&Aでの企業価値評価の算定方法

M&Aの企業価値評価(バリュエーション=valuation)とは、企業を買収する際に、その企業にどれくらいの価値があるのか算定することです。

この算定金額は、業界内でのM&Aの相場や企業の財務状況、市場環境などを考慮して決定されます。

こうして算出された企業価値をもとに交渉が行われ、最終的な買収金額が決まります。

| 方法 | 算定イメージ | メリット | デメリット |

|---|---|---|---|

| インカムアプローチ | 利益÷割引率 |

|

|

| マーケットアプローチ | 利益×倍率 |

|

|

| コストアプローチ | 資産時価-負債時価 |

|

|

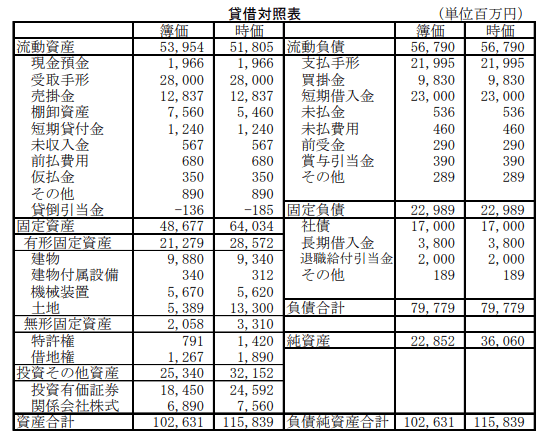

コストアプローチ

主に評価対象企業の貸借対照表のうち「財産的価値」および「純資産価値」に着目して価値を評価する手法のことです。

コストアプローチ①

簿価純資産

簿価純資産法は、貸借対照表に従った「帳簿資産合計」を企業価値とする方法です。

帳簿上の資産から負債を差し引き、算出された純資産(自己資本)を株式価値として評価し、これらを発行済み株数で割れば一株あたりの株価が算出されます。

この方法はわかりやすく、計算も容易です。

しかし、帳簿上記載されている資産や負債の評価額は、現時点の価値を表示しているとは言いにくいため、株式売買取引目的で株式価値を評価する局面で直接利用されることは多くありません。

重要性の小さな子会社株式の評価などで利用されるケースが多いでしょう。

コストアプローチ②

時価純資産法

時価純資産法は、「時価資産合計」を企業価値とする方法です。

時価純資産法とは、貸借対照表の資産負債を時価で評価し直して純資産額を算出し、一株あたりの時価純資産額を持って、株主価値とする方法となります。

すべての資産負債を時価評価するのは、実務的に困難なことから土地や有価証券等の主要資産の含み損益のみを時価評価することが多く、修正簿価純資産法と呼ぶこともあります。

具体的には、土地や建物の時価は、簡便的に「固定資産税評価額÷0.7」で算出する方法が一般的です。

時価純資産+営業権では、修正された時価純資産に営業権を加算して株式価値を算出します。

営業権とは、企業が長年培ってきたブランド力や人的資源など、帳簿上で評価できない要因によって期待される超過収益力のことです。

時価純資産に営業権を加算することで、評価対象企業の収益力を考慮した企業価値を算出できるため、中小企業のM&Aにおいて多く採用されています。

■計算例

評価対象会社:X社

発行済株式総数:10,000,000株

簿価純資産法:22,852百万円÷10,000,000株=2,285円/株

時価純資産法:36,060百万円÷10,000,000株=3,606円/株

公認会計士協会 企業価値評価ガイドライン より

コストアプローチ③

清算価値法

会社が保有する全資産・負債を売却・弁済して、評価する方法です。

個別資産の処分価額を用いて一株あたり純資産の額を算出していきます。個別資産の時価を集計する個別集計法のひとつに分類される方法で、単に時価純資産法という場合は、この清算価値時価純資産法を指すことが多いです。

解散を前提とする会社の場合は、この評価法が該当しますが、そのような場合は、前提となる解散の方法によって、より安値の早期処分価額を時価として適用することや、処分コストや弁護士費用その他事務経費も控除する場合があります。

マーケットアプローチ

上場している同業の類似企業や過去のM&Aの類似取引事例など、「類似する企業・事業・取引事例の各種財務指標」と比較することによって相対的な価値を評価する手法で、客観的な評価方法となります。

マーケットアプローチ①

市場株価平均法

市場株価法とは、対象企業自身の株式の市場価格を基準にして評価する方法です。

通常は、急激な株価の変動による影響を抑えるために、数ヶ月間の平均株価で評価を行い、上場会社のみが採用できるバリュエーション(企業価値評価)方法となります。

■計算方法

| 日付 | 株価 |

|---|---|

| 4月1日 | 600 |

| 4月2日 | 620 |

| 4月3日 | 613 |

| ~ | ~ |

| 4月30日 | 615 |

4月の平均市場価格:620円

マーケットアプローチ②

類似企業比較法

類似企業比較法とは、対象企業と類似する上場企業の各種指標を参考にして株式価値を算出する手法のことです。

上場企業の指標をもとにした倍率を用いるため、マルチプル(倍率)法とも呼ばれています。

- PBR法:PBR(Price Book-value Ratio)とは、株価純資産倍率のことで、企業の時価総額が純資産の何倍で買われているかを表す指標であり、株価を1株あたりの純資産額で割ることで算出できます。

- PER法:PER(Price Earnings Ratio)とは、株価利益率のことであり、1株あたりの利益に対して株価が何倍で買われているかを表しています。

- EBITDA法:EBITDA(Earnings Before Interest, Taxes, Depreciation, and Amortization)とは、日本語で「利払い前、税引前、減価償却前、その他償却前利益」を意味する言葉です。支払利息・税金・減価償却費の3つを排除した利益を比較します。

マーケットアプローチでは、EBITDAを用いた評価方法がもっとも公平に収益性を算出できると言われています。

支払利息の金利は融資の状況で変動し、税金は国により異なります。また、減価償却費も計算方法がさまざまあり、EBITDAではこれらを取り除くことで、本来の価値を評価できます。

実際の企業評価では、事業価値 (EV)をEBITDAで割ったEV/EBITDA倍率を使用し、EV/EBITDA倍率が低ければ、買収企業はM&Aの買収資金を短期間で回収することが可能となります。

■計算式

対象会社の事業価値 =対象会社の正常EBITDA×類似会社の平均EV/EBITDA倍率

■計算方法

・対象会社のEBITDA:100百万円

・対象会社の非事業用資産:50百万円

・対象会社の有利子負債:200百万円

・類似企業の主要財務指標

| 方法 | 算定イメージ | メリット | デメリット |

|---|---|---|---|

| 株式価値 |

6,000 |

13,000 |

19,000 |

| 営業利益 | 400 |

320 |

1,600 |

| 法人税等 | 80 |

60 |

320 |

| 支払利息 | 20 |

10 |

400 |

| 減価償却費 | 150 |

1,000 |

2,000 |

| 現預金 | 2,000 |

800 |

6,000 |

| 有利子負債 | 5,000 |

7,500 |

11,000 |

| EBITDA | 650 |

1,390 |

4,320 |

| EV(企業価値) | 3,000 |

6,300 |

14,000 |

| EV/EBITDA倍率 | 4.62 |

4.53 |

3.24 |

EBITDA:営業利益+法人税等+支払利息+減価償却費

EV:株式価値-+現預金+-有利子負債

- 平均EV/ EBITDA倍率:4.13倍

- 対象会社の事業価値 :100百万円×4.13=413百万円

- 対象会社の株式価値:413百万円+50百万円-200百万円=263百万円

マーケットアプローチ③

類似取引比較法

類似取引比較法とは、類似するM&A取引における売買価格と比較して、株式価値を算出する方法であり、上場企業で多く使われています。

比較を行う、過去M&A案件の株式価値や企業価値をベースに各種倍率を算出し、その倍率を用いて株式価値を算出します。

■計算方法

- 評価対象店舗:X店

- 評価店舗売上:700百万円

- 評価は、売上高を基準に行う

- 類似取引

| 方法 | 算定イメージ | メリット | デメリット | その他 |

|---|---|---|---|---|

| A店 | 570 | 1,000 | 330 | 57.89 |

| B店 | 580 | 800 | 380 | 65.52 |

| C店 | 740 | 900 | 420 | 56.76 |

| D店 | 890 | 1,300 | 420 | 47.19 |

| 平均 | 56.84 |

X店評価額:700百万円×56.84%=397.88百万円

インカムアプローチ

対象企業において将来見込まれる利益やキャッシュフローに基づき価値を評価する手法となります。

インカムアプローチ①

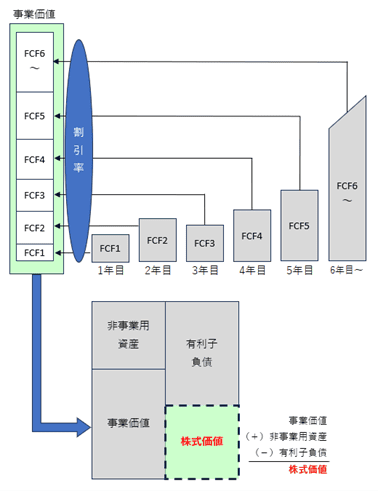

DCF法

DCF(ディスカウントキャッシュフロー)法とは、将来企業が創り出すフリーキャッシュフロー(FCF)を用いた株価算定方法です。

FCFとは、その企業が自由に使える資金を指し、下記の通り計算されます。

FCF=営業利益×(1−税率)+減価償却費−運転資本増価額−設備投資額

■具体的な計算方法

■計算方法

- 割引率:5%

- 継続価値:2,000百万円

- 非事業用資産:300百万円

- 有利子負債:500百万円

| ×1年 | ×2年 | ×3年 | ×4年 | ×5年 | ×6年以降 | |

| FCF | 80 | 80 | 80 | 100 | 100 | 2,000 |

| 現在価値 | 76.1 | 72.5 | 69.1 | 82.2 | 78.3 | 1,567.0 |

| 計 | 1,945.2 |

・株式価値:1,945.2+300-500=1,745.2百万円

インカムアプローチ②

収益還元法

企業が生むと予測される収益のトータルを現在価値に変換し、企業価値を評価するのが収益還元法です。

将来事業を実施するプロセスで獲得できる平均収益の営業利益あるいは計上利益を資本還元率で割り引き、企業価値を計算します。

■計算方法

- 予想平均収益:5,000万円

- 資本還元率:10%

- 収益還元法:5,000万円÷10%=5億円

インカムアプローチ③

配当還元法

配当還元法は、株主へ支払う配当金に着目して企業価値を計算する方法です。

具体的には、将来の配当額の予測値を利率で割り、これを元本の株式で除して企業価値を算出します。ただし、この手法は企業の配当政策に依存しており、確定的な配当額を見積もることが難しい企業には適用しづらい側面があります。

■計算方法

- 予想配当額:1,000万円

- 資本還元率:5%

- 配当還元法:1,000万円÷5%=2億円

M&Aにかかる税金の基礎知識

M&Aの税金は、手法や適格要件などによって異なります。

| 項目 | 株式譲渡(個人) | 株式譲渡(法人) | 事業譲渡(法人) |

|---|---|---|---|

| 税金 | 所得税、住民税 | 法人税、法人住民税(県市民税、事業税) | 法人税、法人住民税(県市民税、事業税)、消費税 |

| 税率 | 20.315% | 約30% |

法人税:約30%、消費税:10% |

| 課税方法 | 分離課税 | 総合課税 | 総合課税 |

| 納税者 | 個人株主 | 労務問題やメンタルヘルスの問題がないか等を調査する | 法人 |

株式譲渡益(キャピタルゲイン)

個人株主が株式や債券、不動産などの資産を売却して得られる利益(売却差益)は、所得税・住民税の課税対象となります。

そして、税金の計算上、譲渡所得に該当し、申告を行う場合は、申告分離課税となります。

譲渡所得の算出方法:譲渡所得額=収入金額-(取得費+譲渡費用)-特別控除額

退職所得

オーナー経営者が引退した際に、長年の功績に対し、役員退職金を支給される場合も多いでしょう。

退職金に対しては、所得税・住民税が課税されます。

退職所得の算出方法:退職所得額=(収入金額(源泉徴収される前の金額) - 退職所得控除額) × 1/2

税制適格要件

M&Aを含む組織再編税制には、「税制適格」と「税制非適格」に分かれます。

M&Aを進める際は、この税制適格と非適格を理解しておくことで、税務処理や税金対策をスムーズに行うことができるでしょう。

「税制適格」とは、組織自体の統合や分割を主な目的とし、組織変更の前後において経済的実態の変更がないような組織再編のことです。

税制適格要件を満たす場合、資産・負債を帳簿価額で移転することができます。移転時に課税関係が発生せず、課税は将来に繰り延べられるため、税金対策として有効です。

| 種類 | 要件 |

|---|---|

| 100% グループ内再編 |

|

| 50%超 グループ内再編 |

|

| 共同事業再編 |

|

事業承継税制

事業承継税制とは、中小企業の円滑な事業承継を支援するための税制です。

法人の場合、非上場株式にかかる相続税、贈与税の納税が猶予および免除される法人版事業承継税制があり、平成30年度税制改正で拡充されております。

利用には、要件を満たす必要があるので、進め方としては、税理士などの士業や士業事務所に相談しながら、手続き方法のアドバイスや助言を受ける方法がおすすめです。

クロスボーダーM&Aの税務

クロスボーダーM&Aとは、海外企業とのM&Aのことです。

一般的には、M&Aの当事者のうち、売り手企業または買い手企業のいずれか一方が外国企業である場合を指します。M&Aにより海外にグループ会社を有することとなった場合、税務リスクが大幅に広がるでしょう。

特に注意すべき税務リスクは「移転価格税制」や「タックスヘイブン対策税制」がです。

また、子会社の所在国の税制にかかる税務リスクも関わってきますので、日本の専門家だけでなく、海外の専門家との連携による検討が必要となります。

M&A仲介会社を利用する場合にかかる主な手数料

M&Aにおける仲介手数料の相場は、取引金額や契約内容(仲介やファイナンシャルアドバイザー)によって異なりますが、一般的には取引金額の5%程度が相場とされています。

なお、手数料の計算方法は、レーマン方式を採用する仲介会社が一般的です。

段階的な手数料率を適用することで、取引金額が大きくなるほど手数料率が下がる仕組みになっています。

相談料

相談料とは、M&Aの正式な依頼をする前に、M&A仲介会社に相談した際にかかる相談手数料のことです。

ほとんどのM&A仲介会社では、実際には相談料はかからないところが多くなっています。念のため、初回の問い合わせ時に相談料の有無を確認しておくとよいでしょう。

着手金

着手金とは、M&A仲介会社へ正式な依頼を行った後に支払う費用です。

着手金は、無料の場合に加えて100万円~200万円程度が必要となる場合に分かれています。

着手金が必要な仲介会社の場合、M&Aを本気で行う気はないが、仲介会社に試しに登録をしてみたという買い手や売り手がいないことを意味しています。

つまり、本気でM&Aの成功を目指している企業が集まるという点が着手金のメリットです。

一方、着手金は企業価値算定や相手先剪定などを行うことから、基本的に返金されることはありません。

中間報酬

中間報酬とは、M&Aの基本合意契約を締結した際に支払う手数料です。

基本合意契約とは、M&Aの大枠の内容を記載したもので、買い手候補企業が「買収する」意志を表明するために結ぶことが多くなっています。

基本合意契約を締結するとほぼM&Aは成立すると言われていますが、一般的には法的拘束力はありません。

デューデリジェンスの結果次第では「買収しない」という結論に至る可能性もあり、M&Aが成立しないことはよくあることです。

なお、M&Aが成立しない場合でも、着手金と同様に中間金も返金はありません。

中間金の相場は、100万~200万円程度の報酬が発生する場合や成功報酬額の10~20%の場合もあります。

なかには、中間金が発生しない仲介会社もあります。

【関連記事】安心のM&A仲介会社選び|失敗しないためのポイント・FAとの違い

デューデリジェンス費用

デューデリジェンスでかかる費用の相場は、どのデューデリジェンスを依頼するか、案件規模や複雑さによって変動します。

デューデリジェンスは、専門的な知識を必要とするため、それぞれの専門家に依頼するのが一般的です。

ただし、公認会計士や税理士、弁護士などの専門家に依頼すると、費用は高くなる傾向にあります。

【関連記事】デューデリジェンスとは?M&Aにおける意味や種類、進め方をわかりやすく解説

成功報酬

成功報酬費用とは、M&Aの最終契約締結後に支払う手数料です。

M&Aの金額をもとにレーマン方式と呼ばれる計算式により、成功報酬が計算されるケースがほとんどとなっています。少額のM&Aの場合は、M&Aの金額に5%程度の手数料率を乗じて計算された金額が相場です。

レーマン方式の計算方法については、次項で解説していきます。なお、成功報酬費用は、M&Aが成立しなければ支払う必要はありません。

ほとんどの仲介会社では、レーマン方式と言われるる取引金額に一定の料率を掛けて算出する成功報酬の方法を採用しています。

成功報酬の計算方法は、基準となる価額(「譲渡額」、「移動総資産額」、「純資産額」など)に報酬率を乗じて算出します。

【関連記事】M&Aの完全成功報酬とは?メリットやデメリット、会社選びのポイント

■基準となる価額の一例

譲渡額:株式価額等の譲渡額

移動総資産額:譲渡額+すべての負債(銀行借入金役、買掛金など)

純資産額:資産―負債

■乗じる割合の一例

| 基準となる価額 | 報酬率 |

|---|---|

| 5億円以下 | 5% |

| 5億円超~10億円以下 | 4% |

| 10億円超~50億円以下 | 3% |

| 50億円超~100億円以下 | 2% |

| 100億円超 | 1% |

中小企業庁「中小M&Aガイドライン改訂(第2版)」参照

■計算例

譲渡額5億円の株式譲渡

・着手金、月額報酬、中間金:なし

・成功報酬:レーマン方式(基準:譲渡額、最低手数料:1,000万円(税抜))

・手数料

1.着手金、月額報酬、中間金:0円

2.成功報酬:5億円×5%×110%=2,750万円(税込)

3.最低手数料:1,000万円×110%=1,100万円(税込)

4. 2.>3. ∴手数料総額:2,750万円(税込)

【関連記事】M&Aの手数料は安い?費用の内訳とコストを抑える方法

M&Aの主な相談先

FAは、ファイナンシャルアドバイザーの略称です。

M&Aを検討している企業とアドバイザリー契約を締結し、M&Aにおける計画の立案や案件情報・売却先情報の提供からクロージングに至るまで、一連のサポート・助言業務などのアドバイザリー業務を行います。

M&A仲介型のアドバイザーにおいては、M&Aにおける目的を明確化し、適切な戦略を立案し、交渉までの仲介サービスを行います。

専門性の高い業務であるM&Aは、M&A当事者のみで実行するのは非常に困難です。

専門家であるM&Aアドバイザーの存在は大きく、支援実績が多く、業界の動向に精通した信頼できるアドバイザーに依頼することでM&Aの成功の確率が高まるでしょう。

なお、M&Aの検討段階では、マッチングサイトなどで気軽に最新事例の情報を得るのも有効です。

【関連記事】M&Aはどこに相談する?相談先の選び方や特徴を解説

M&Aを成功させるためのポイント

ここでは、M&Aを成功させるために押さえておきたいポイントについて解説します。

- 目的を明確にしてから進める

- 信頼できる専門家に相談する

- 会社の価値を正しく把握する

- 従業員や関係者への配慮を忘れない

- 情報管理とスケジュールを徹底する

目的を明確にしてから進める

M&Aは目的が曖昧なまま進めてしまうと、買収後に方向性を見失い失敗するリスクが高くなります。

何のためにM&Aを行うのか、売り手ならば「事業承継」や「財務改善」、買い手ならば「事業拡大」や「新規事業参入」など、目的を明確に定義しましょう。

例えば、シナジー効果を重視した買収であれば、組織体制や人材の融合計画も含めた戦略が必要です。

ゴールが明確になれば、M&Aの相手選びや交渉条件にも一貫性が出て、ブレのない意思決定が可能となります。成功するM&Aの多くは、最初に目的が明確化されています。

信頼できる専門家に相談する

M&Aは法務・税務・財務・人事など多岐にわたる知識と経験が必要な専門分野です。

自社だけで対応するのは難しく、ミスやリスクの見落としにつながりかねません。そのため、M&A仲介会社、公認会計士、弁護士、税理士など、信頼できる専門家の助言を受けることが極めて重要です。

例えば、デューデリジェンス(買収監査)の精度が低いと、簿外債務や法的リスクを見逃してしまうおそれがあります。

専門家をチームとして活用することで、交渉力の強化や意思決定の質が向上し、M&Aの成功確率が大きく高まります。

会社の価値を正しく把握する

売り手にとっても買い手にとっても、自社や相手企業の価値を適切に把握することは交渉の出発点です。

過大評価や過小評価は、価格交渉の失敗や信頼関係の悪化を招きます。正しい企業価値の算出には、財務諸表の分析だけでなく、将来の収益性、業界内でのポジション、顧客基盤、人材の質なども考慮されるべきです。

例えば、赤字企業でも独自技術や特許を有する場合、その潜在価値は高く評価されることもあります。

専門家によるバリュエーション(企業評価)を活用することで、公平かつ納得性のある価格設定が可能になります。

従業員や関係者への配慮を忘れない

M&Aでは、従業員や取引先など、関係者への配慮が欠かせません。

特に従業員にとっては、自社が買収されるという事実だけで大きな不安を抱くこともあります。

情報開示のタイミングや内容を慎重に検討し、事前に不安や疑問に対して丁寧に対応することで、離職やモチベーション低下を防ぐことができます。

M&A後も雇用を維持する方針であることを明確に伝えるだけでも、安心感を与える効果は大きいです。

M&Aの成否は「人」にかかっているともいえるため、関係者の理解と協力を得るための配慮が不可欠です。

情報管理とスケジュールを徹底する

M&Aには多くの関係者が関わり、複雑なスケジュールで進行します。

情報漏洩を防ぎつつ、必要なタイミングで正確な情報を共有するには、厳格な情報管理とスケジュール管理が求められます。

特に上場企業の場合、インサイダー情報としての取り扱いが重要で、秘密保持契約(NDA)の締結や情報開示の管理は法的な責任も伴います。

また、スケジュールが遅れることで交渉の機運が下がることもあるため、各フェーズごとの期限を明確に設定し、進捗を管理する体制が必要です。

M&A成功の裏側には、こうした徹底したマネジメント体制が存在します。

押さえておきたいM&Aや事業承継の基本用語

M&Aや事業承継を進めるうえで、専門的な用語の理解は欠かせません。

ここでは、押さえておきたい代表的な用語をわかりやすく解説します。

| 用語 | 意味 |

|---|---|

| デューデリジェンス |

デューデリジェンス(DD)とは、買い手が売り手企業の財務・法務・税務・人事などを詳細に調査するプロセスです。リスクや実態を把握し、適正な価格判断や契約条件の調整に活かされます。 |

| バリュエーション |

バリュエーションとは、企業の価値(企業価値や株式価値)を評価することです。 収益、資産、将来性などをもとに多様な手法で算出され、M&Aの価格交渉の基礎となります。 |

| 表明保証 |

表明保証とは、売り手が契約時点で提供する情報が正確であることを保証する契約条項です。虚偽や重要な事実の隠蔽が発覚した場合、損害賠償の対象となることがあります。 |

| アーンアウト条項 |

アーンアウト条項とは、売却後の業績に応じて追加で対価を支払う仕組みです。売り手と買い手の価格ギャップを調整する目的で使われ、中小企業のM&Aでも増えています。 【関連記事】アーンアウトとは? |

| クロージング |

クロージングとは、契約の締結後に実際の譲渡や支払い、名義変更などを行い、M&Aが正式に完了する手続きのことです。資金決済や株式移転などが行われます。 |

| 譲渡対価 |

譲渡対価とは、M&Aにおいて売り手が得る報酬・対価のことです。現金だけでなく、株式や分割払いなどもあり、条件によってはアーンアウト形式で支払われる場合もあります。 |

| 譲渡制限株式 |

譲渡制限株式とは、第三者に自由に売却できない株式を指します。会社の同意が必要なケースが多く、M&A時には承認手続きや契約上の工夫が求められる重要な要素です。 |

| PMI(ポスト・マージャー・インテグレーション) |

PMI(ポスト・マージャー・インテグレーション)は買収後の統合プロセスを指します。人材、制度、文化などの融合を通じて、M&Aによるシナジーを実現するために必要不可欠なフェーズです。 |

| 成功報酬(レーマン方式) |

M&A仲介業者が受け取る報酬の計算方法で、取引金額に応じて一定割合を報酬として支払います。段階的に料率が下がる「レーマン方式」が広く用いられています。 【関連記事】レーマン方式とは? 【関連記事】完全成功報酬とは? |

| 基本合意書(LOI) |

基本合意書(Letter of Intent)は、M&Aの条件やスケジュールなどの基本事項について合意した文書です。法的拘束力の有無は内容により異なりますが、交渉の重要な節目となります。 |

| 買収監査 |

買収監査はデューデリジェンスと同義で、買い手が売り手の実態やリスクを調査するプロセスを指します。専門家の関与が必須で、M&Aの成否に大きな影響を与えます。 |

| 競業避止義務 |

M&A後に売却側が同業種で新たに事業を始めることを制限する義務です。ノウハウや顧客情報の流出を防ぐため、契約に明記されることが一般的です。 |

| のれん(無形資産評価) |

のれんとは、企業価値と純資産の差額として計上される無形資産です。ブランド力や顧客基盤など目に見えない価値が反映され、買収額が純資産より高い場合に発生します。 |

| インフォメーションメモランダム(IM) |

IMは、売却企業の概要・業績・強みなどをまとめた資料で、買い手候補に提供されます。M&Aプロセスの初期段階での重要資料で、投資判断の第一歩となります。 |

| エグジット(創業者利益回収) |

エグジットとは、創業者が株式を売却するなどして投資資金を回収することです。M&AはIPOと並ぶ主要なエグジット手段の一つとして注目されています。 【関連記事】バイアウトとイグジットの違いは? |

日本におけるM&Aの歴史と今後の動向

ここでは日本におけるM&Aの歴史について解説します。

【1980年代後半】バブル期のクロスボーダーM&Aブーム

日本企業のM&Aの歴史を振り返ると、1980年代の後半にまず海外企業買収ブームが起きたのが始まりでした。バブル景気下で潤沢な資金を背景に、ソニーによるハリウッドの映画会社買収(コロンビア社買収)など大企業によるクロスボーダーM&Aが話題となりました。当時の日本では「企業を買収する」という発想自体が新鮮であり、M&Aといえば大企業が海外資産を買い漁るイメージが強かったようです。

【1990年代】中小企業M&Aの黎明期と金融再編

1990年代に入るとバブル崩壊で景気が停滞し、「失われた10年」と言われる時期になります。この頃、日本国内では中小企業のM&A黎明期が始まりました。バブル期に比べ小規模な案件が中心ですが、後継者不足解消や経営再建を目的にした中小企業の事業譲渡・企業譲渡が増え始めます。また金融機関の再編(銀行合併・統合)も進んだのが90年代後半です。

【2000年代】M&Aの一般化と中小企業マーケットの整備

2000年代にはITバブルやグローバル化の波に乗り、IT業界の台頭とM&Aの一般認知向上が進みます。ライブドアによるニッポン放送買収騒動(敵対的TOB)や楽天によるTBS株買占めなど、企業買収が連日のニュースを賑わせ、世間に「M&A」という言葉が広く知られるようになりました。

【2010年代】中小企業M&Aの急成長と定着

2010年代は日本におけるM&A急成長期でした。経営者の高齢化が一段と進み、中小企業の事業承継M&A件数が飛躍的に伸びます。統計上、2010年頃には年間2,000件程度だった国内M&A件数が、2019年には4,000件超と2倍以上に増加しています。

また業界再編型(同業統合)や、成長戦略型(新事業進出)のM&Aも活発化し、M&Aは特別な大企業のものではなく一般的な経営手段として定着しました。この間、M&A助言のプロフェッショナルも増え、専門の仲介会社やFAがしのぎを削る市場が形成されました。

【2020年代〜現在】M&A3.0とデジタル化の進展

2020年代に入ると、その流れはさらに加速しています。直近の年間M&A件数は過去最高を更新中であり、中小企業庁も事業承継支援の一環としてM&Aマッチングを推進しています。経営者年齢の高まりと黒字廃業問題により、中小企業M&Aの必要性はますます高まっているといえます。

一方で世界的な景気変動やパンデミックなどの影響で、大型クロスボーダーM&Aはやや慎重なムードもあります。とはいえ国内市場中心にオンラインM&Aプラットフォームの活用など新しい動きも出てきており、DX時代のM&A(いわゆる「M&A 3.0」とも称されるオンライン完結型取引など)の展開が注目されます。

M&Aの今後の展望は?

日本のM&A市場は引き続き拡大傾向が続く見通しです。2025年には団塊世代経営者が70代後半となり事業承継ニーズがピークを迎えるため、中小企業M&Aはさらに件数が増えるでしょう。

また、脱炭素やDXへの対応で異業種間連携が不可欠となり、スタートアップ買収や事業提携型のM&Aも増加しそうです。政府も後押しする形で、中小企業がよりM&Aを活用しやすい環境整備(登録制導入や仲介手数料の適正化など)を進めています。総じて、M&Aは日本経済においても一般的な選択肢として根付き、これからも重要性を増していくでしょう。

地域(エリア)ごとのM&Aの動向まとめ

M&Aに関するよくある質問

M&Aとは簡単に言うとどういう意味ですか?

M&Aとは「Mergers and Acquisitions(合併・買収)」の略で、企業同士が一つに統合したり、一方が他方を買収したりすることを指します。簡単に言えば、会社のオーナーシップを移す取引です。例えば、大企業が成長を加速させるために有望なベンチャーを買収するケースや、後継者不足に悩む中小企業が第三者に事業を承継するケースなどがあります。M&Aは単に会社の売り買いというよりも、経営戦略の一環として実施されることが多く、企業の成長、再編、人材確保など様々な目的を持って行われます。

M&Aはなぜやるのですか?

M&Aの目的は一言でいえば「企業価値の向上」です。買い手側にとっては、新しい事業領域への参入や、技術・人材の獲得、規模拡大によるシナジー効果の実現などが大きな理由です。自社でゼロから育てるよりも時間やコストを抑えて成長できる点が魅力です。一方、売り手側にとっては、後継者不在の解決や、創業者利潤の確保、経営資源の再配分などが大きな動機となります。つまり、M&Aは双方の利害が一致することで成立し、企業だけでなく従業員や取引先、地域社会にとってもプラスになる可能性を秘めています。

M&Aのメリットとデメリットはなんですか?

M&Aのメリットは、買い手にとっては短期間での事業拡大や技術・人材の獲得、競争力強化が挙げられます。売り手にとっては、後継者問題の解消や創業者利益の確定、従業員の雇用維持などが期待できます。ただし一方でデメリットも存在します。買い手側では期待したシナジーが得られなかったり、文化や経営方針の違いから統合に失敗するリスクがあります。売り手側では、創業者の意向と異なる経営方針が取られる場合や、取引先との関係変化などが課題となり得ます。メリットとリスクを冷静に見極めることが不可欠です。

M&A仲介会社の大手5社はどこですか?

日本のM&A仲介業界では、「日本M&Aセンター」「M&Aキャピタルパートナーズ」「ストライク」の三大仲介会社がよく知られています。さらに、急成長を遂げて上場を果たした「M&A総合研究所」、地域密着型で強みを持つ「名南M&A」を加えた5社が、大手仲介会社として代表的に挙げられます。特に上場4社(日本M&Aセンター、M&Aキャピタルパートナーズ、ストライク、M&A総合研究所)は全国規模で豊富な実績を誇り、安心感があります。一方で名南M&Aは東海地方を中心に地域企業の事業承継に強く、特色を持っています。案件規模や業種に応じて、どの仲介会社を選ぶかがM&A成功の重要な鍵となります。

まとめ

M&Aは、企業の成長戦略(事業拡大や新規参入など)において重要な役割を果たしますが、同時に大きなリスクも伴います。

また、さまざまな手法(スキーム)があり、法務や税務の専門知識が必要になります。

また、自社のM&Aの目的を満たすための最適解を探し出すためには、専門的な知識とアドバイザーが必要になるでしょう。

あわせてM&Aは、売り手と買い手の思惑が一致しなければ、成功には辿り着けないほか、M&Aを行うタイミングも重要となります。

それぞれのスキームのメリット・デメリットをよく理解し、各専門家と連携を図りながら、綿密な準備のもと、M&Aのミスマッチを防ぎ、M&Aを有効に活用してみてください。

参考文献

運営会社情報

| 会社名 | 株式会社CINC Capital(法人番号:6010401186209) |

|---|---|

| 所在地 | 東京都港区虎ノ門1丁目21-19 東急虎ノ門ビル6階 |

| 代表者 | 代表取締役会長 石松 友典 |

| 設立年月日 | 2024年11月1日 |

| 資本金 | 10百万円 |

| 事業内容 | M&A仲介事業 |

| 加盟団体 | |

| お問い合わせ |

|

| 公式サイト | https://cinc-capital.co.jp/ |

| 資料請求・相談 | お役立ち資料一覧 |

| SNSアカウント |

|

| 採用情報 | 採用情報はこちら |

| お知らせ・プレスリリース | お知らせはこちら |

学習コンテンツ

【譲渡オーナー様向け】CINC Capital サービス紹介資料

業界最低水準の完全成功報酬制で「より早く」「より高く」を実現。 業界歴10年以上、業界特化のアドバイザーが伴走支援いたします。