CINC CapitalはCINC(証券コード:4378)のグループ会社です。

CINC CapitalはCINC(証券コード:4378)のグループ会社です。

M&A / 基礎知識

- 最終更新日2025.06.26

M&Aはどこに相談する?相談先一覧や特徴 適切な相談先の選び方を解説

M&Aを検討する際、最初に直面するのが「誰に相談すべきか」という問題です。

仲介会社や金融機関、公的機関など、相談先にはさまざまな選択肢があり、それぞれにメリット・デメリットがあります。

この記事では、M&Aの相談先ごとの特徴や違いを解説し、適切な相談相手の選び方を紹介します。

目次

M&Aの相談はどこにする?

M&Aを行う場合、企業にとって、会社売却を行うことは、大きな決断です。意思決定に悩みを抱える経営者が多く、専門知識を有する専門家のサポートを必要とするケースも多いでしょう。

また、M&Aを専門的にアドバイスする機関は、さまざまな種類や形態の専門機関があり、自社に合った相談先を選ぶことが重要です。

- M&A仲介会社

- 銀行などの金融機関

- 商工会議所などの公的機関

- 各都道府県の事業承継・引継ぎ支援センター

- 弁護士

- 公認会計士や税理士

- M&Aマッチングサイト

M&A仲介会社

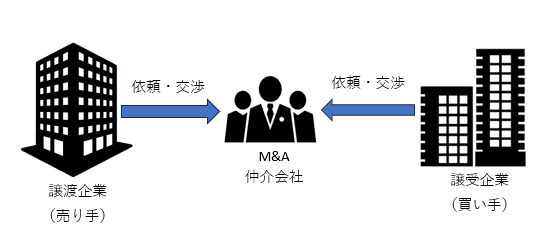

M&A仲介会社は、M&Aを検討している企業同士の間で、中立的な立場でM&Aが成約するようサポートを行います。

売り手と買い手双方の企業へのヒアリングに始まり、相手先の選定、条件交渉や計画立案、バリュエーション(企業価値評価)、必要資料の作成、契約締結、クロージングに至るまで、ワンストップでM&Aの全工程をサポートします。

また、仲介会社の中には、FA(ファイナンシャル・アドバイザリー)として、売り手(譲渡側)か買い手(譲受側)のどちらかの専属アドバイザーとして、M&Aのサポートを実施する会社もあります。

✅ M&A仲介会社に相談するメリット

- 仲介会社独自のネットワークから、多数のM&A相手候補を探せる

- 売り手と買い手双方の希望に沿った企業を選定してくれるため、満足度の高いM&Aが実現しやすい

- M&Aの専門家として豊富な知識と実績があり、実行やアフターフォローまで幅広くサポートしてもらえる

⚠️ M&A仲介会社に相談するデメリット

- 着手金や中間金などの手数料が発生する

- 一般的に売却金額の1〜5%程度の成功報酬が必要で、M&A規模が小さくても数百万円の費用がかかることがある

- 最低手数料が高額なことも多く、コストが大きな負担となる可能性がある

- 売り手と買い手の条件が合わなければ、希望より低い価格で売却するリスクがある

銀行などの金融機関

M&Aを進めるうえで、銀行などの金融機関は、買い手(買収側企業)の買収資金の調達と融資の相談において、欠かせない存在です。近年では、M&Aの需要の増加に伴い、専門窓口を設ける投資銀行やメガバンクも増えています。

M&Aの買い手企業にとって、融資による資金調達が可能か否かは重要な意味を持ち、融資にあたっては、金融機関が独自の基準で審査を実施します。

仮に審査が通らなかった場合には、そのM&Aに潜在的なリスクがある可能性も考えられます。金融機関の目線での判断が加わることで、違った観点で判断することが可能です。

✅ 金融機関に相談するメリット

- 大規模な金融機関にはM&A専門窓口があり、専門の担当者に相談できる

- 資金調達や資金繰りについて、専門的なアドバイスを受けられる

- 弁護士や公認会計士などの士業や、M&A専門機関との連携体制があり、必要に応じて紹介やサポートを受けられる

⚠️ 金融機関に相談するデメリット

- 中小企業やスタートアップなどの小規模なM&A案件には対応していないことがある

- 相談できた場合でも、自社の規模に合ったM&A先が見つからず、成立しない可能性がある

- 多くの金融機関は仲介方式ではなく、ファイナンシャル・アドバイザー形式を採用しており、期待する仲介サポートが得られないこともある

商工会議所などの公的機関

商工会議所や商工会は、地域の商工業の改善・発展をサポートする非営利の公益経済団体で、中小企業を対象としたM&A・事業承継支援を手がけています。

相談は無料で、必要に応じて各分野の専門家を紹介してくれるほか、気軽に相談できる点が魅力です。

商工会は、地域に根差して活動を行っており、商工会議所は、M&Aや事業承継の必要性の認識や、経営状況・課題の可視化を重要視し、積極的に支援を行っています。

✅ 公的機関に相談するメリット

- 中小企業の経営支援実績が豊富で、相談しやすい

- 中小企業の文化や実情に理解があり、適切なアドバイスが期待できる

- 補助金や助成金などの公的支援制度に関する情報提供が受けられる

- 経営者に寄り添った支援を行ってくれる

- 事業承継・引継ぎ支援センターなど、他の公的窓口と連携して対応してくれる場合がある

⚠️ 公的機関に相談するデメリット

- 商工会議所や商工会の会員になるための費用がかかる

- 公的機関であるため、対応にスピード感がないことがある

各都道府県の事業承継・引継ぎ支援センター

事業承継・引継ぎ支援センターは、後継者問題を抱える中小企業や小規模事業者を対象としたM&A・事業承継の公的な専門機関です。

事業承継や会社の引継ぎに関するアドバイスや情報提供、マッチング支援を行っています。各都道府県に設置されており、各センターでは専門家が相談に応じ、無料で利用することができます。

✅ 事業承継・引継ぎ支援センターに相談するメリット

- 全国47都道府県に無料相談窓口があり、地方でも相談しやすい

- 国の公的機関のため、無料で相談できる

- 利害関係がなく、第三者目線の公平なアドバイスが得られる

- 小規模なM&Aや個人の事業承継など、民間では対応が難しいケースにも相談可能

- 中小企業にとって、初期相談の窓口として有効な手段

- 相談者数・成約件数が年々増加しており、実績も拡大中

⚠️ 事業承継・引継ぎ支援センターに相談するデメリット

- 主に事業承継目的に特化しており、一般的なM&Aには不向きなケースもある

- 取扱件数が少なく、複雑なスキームには対応できない

- スピード感のある対応は難しい傾向がある

- 地元のつながりを中心にマッチングが行われるため、広域でのM&A相手探しには向かない

弁護士

M&Aにおいて弁護士が果たす役割は、M&Aにおいて複数回行う契約締結について、法的リスクを検出し、対策を行うための交渉・助言を行うことです。

また、M&Aでは秘密保持契約(NDA)などの契約を締結するため、弁護士のような法の専門家に作成・レビューを依頼することは重要な意味を持ちます。

M&Aを進める際には、会社法や金融証券取引法に従った形で各種手続きが必要になるため、適切に行われているかどうかの確認も依頼できます。

さらに、売り手と買い手の企業間で訴訟に発展しそうな事態が発生しても、弁護士であれば法的な観点から適切なアドバイスや対策を行うことが可能です。

✅ 弁護士に相談するメリット

- 秘密保持契約書や基本合意書など、各種契約書を正確・確実に作成してもらえる

- 契約書の不備によるトラブルを法律家の視点で未然に防ぐことができる

- 法務デューデリジェンスにおいて、リスク調査や法的アドバイスを受けられる

- 相手企業との法的トラブルが発生しても、安心して対応を任せられる

- 顧問契約などで既に信頼関係がある弁護士であれば、スムーズに相談が進められる

⚠️ 弁護士に相談するデメリット

- M&A支援が専門ではないため、実務経験やノウハウが不足している場合がある

- 財務・税務・会計の知識に乏しく、財務デューデリジェンスには対応できないケースがある

- 公認会計士や税理士など他の専門家の併用が必要となり、管理工数・コストが増大する

- 総合的なサポートを受けるには、複数専門家の連携が必要となり、手間がかかる

【関連記事】M&Aにおける法律事務所の役割とは?M&Aに強い事務所の選び方と注意点を解説

公認会計士や税理士

公認会計士や税理士は、M&Aにおいて、企業価値の算定や財務デューデリジェンスや税金対策及び税務デューデリジェンスなどを税務・財務・会計の専門家としてサポートを行います。

買い手企業において、売り手企業(または事業)を譲り受ける際には、財務面でのリスクの有無や買収価額の妥当性判断をしなければなりません。財務・税務デューデリジェンスの結果が、その判断材料のひとつとなり、非常に重要な役割となります。

✅ 公認会計士や税理士に相談するメリット

- 財務・会計に関する高度な専門知識をM&Aに活用できる

- 簿外債務や保証債務など、潜在的な財務リスクを的確に調査できる

- 会計・財務面の見落としを防ぎ、精度の高いデューデリジェンスが可能

- 既に顧問契約がある場合、自社の内情を理解しており、相談がスムーズに進む

- 財務状況に精通しているため、経営判断を支える信頼性の高い助言が得られる

⚠️ 公認会計士や税理士に相談するデメリット

- M&A業務に精通していない場合があり、経験や実績が不足している可能性がある

- M&A自体を扱っていない事務所も多く、対応できないことがある

- M&Aの相手先企業の選定やマッチングは専門外であり、支援範囲が限定される

- 総合的なサポートを期待する場合、他の専門家との連携が必要になる

【関連記事】M&Aにおける公認会計士の役割は?業務内容や依頼するメリット、デメリットを解説

【関連記事】M&Aでの税理士の役割とは?業務内容や依頼するメリット、選ぶポイント

M&Aマッチングサイト

M&Aマッチングサイトとは、インターネット上のシステムを介してM&Aの売り手企業と買い手企業を引き合わせるサービスです。

サイト上には、さまざまな法人が登録されており、売り手企業と買い手企業とが、それぞれ希望する条件に合致する候補先企業を探すことができます。

後継者不足などM&Aによる承継は増加しており、後継者が不在で廃業を検討する場合も、廃業を決定する前に、M&Aマッチングサイトを利用することで、事業を継続できるかもしれません。

✅ M&Aマッチングサイトで相談するメリット

- 無料で登録できるサイトが多く、コストを抑えてM&Aを進められる

- 費用をかけられない中小企業でもM&Aの機会を大きく広げられる

- 売り手自身が相手を探すことができ、情報収集や交渉がダイレクトに行える

- 相手との直接のやり取りにより、M&Aの進行がスムーズになる可能性がある

⚠️ M&Aマッチングサイトで相談するデメリット

- サイトごとにサポートの内容や質に差があり、期待する支援が得られない場合がある

- 自社のニーズに合ったサポートが受けられるかどうか、事前に確認が必要

- 掲載した情報から会社を特定されるリスクがあり、情報開示の判断に注意が必要

M&Aの相談先の選び方

M&Aを検討する際には、適切な相談先を選ぶことが重要です。それぞれの相談先には特徴や強みがあり、自社の状況や目的に応じて最適な機関を選ぶことで、スムーズなM&Aの実現につながります。

M&A仲介会社への相談が向いている方

M&A仲介会社は、売り手と買い手のマッチングから契約、クロージングまでをワンストップでサポートする専門機関です。

幅広い候補企業を探しやすく、専門知識を持つアドバイザーが交渉をスムーズに進めてくれるため、M&Aの成功率が高まります。

特に、M&Aのプロセスに慣れておらず、全体の進行を専門家に任せたい企業に向いています。ただし、成功報酬や着手金などの費用が発生するため、コスト面の確認が必要です。

銀行などの金融機関への相談が向いている方

金融機関は、M&Aの資金調達や融資を検討する際に重要な相談先となります。特に、大企業向けのM&Aでは、投資銀行やメガバンクが専門の窓口を設けており、資金調達のアドバイスやリスク分析の視点から助言を受けることが可能です。

ただし、中小企業向けのM&A案件には対応していないことが多く、M&A全体の進行をサポートするわけではないため、ほかの専門家と併用するのが望ましいでしょう。

公的機関への相談が向いている方

商工会議所や事業承継・引継ぎ支援センターなどの公的機関では、中小企業向けのM&A支援を行っています。無料で相談ができ、公的な支援制度の情報提供や、地域に密着したマッチング支援を受けることができます。

特に、小規模なM&Aや親族・従業員への事業承継を考えている企業にとって、初期の相談先として適しています。ただし、サポートのスピードや範囲が限定されるため、迅速なM&Aを希望する場合には向いていない可能性があります。

事業承継・引継ぎ支援センターへの相談が向いている方

各都道府県に設置されている事業承継・引継ぎ支援センターは、後継者不足に悩む中小企業向けのM&A支援を提供する公的機関です。

全国に相談窓口があり、利害関係のない中立的な立場から無料でアドバイスを受けることができます。特に、後継者がいない企業や、できるだけコストを抑えてM&Aを進めたい企業に適しています。ただし、取扱件数が多くないため、専門的なサポートが十分に受けられない場合もあります。

弁護士への相談が向いている方

弁護士は、M&Aにおける契約書の作成や法的リスクの分析を担当します。特に、秘密保持契約や基本合意書、最終契約書のリーガルチェックを依頼できるため、法的トラブルを防ぎたい企業にとって重要な相談先です。

また、M&Aが訴訟に発展する可能性がある場合にも、弁護士のサポートが不可欠です。ただし、M&Aの経験が少ない弁護士もいるため、M&A実務に精通した弁護士を選ぶことが重要です。また、財務や税務の知識が不足している場合もあるため、ほかの専門家との併用を検討する必要があります。

公認会計士や税理士への相談が向いている方

公認会計士や税理士は、M&Aの財務デューデリジェンスや税務面でのアドバイスを提供します。企業価値の算定や財務リスクの分析を行い、M&Aの取引価格の適正性を判断するうえで重要な役割を果たします。特に、財務状況を正しく把握し、M&A後の税務リスクを最小限に抑えたい企業に向いています。

ただし、すべての会計士や税理士がM&Aに詳しいわけではないため、M&Aの実績がある専門家を選ぶことが必要です。また、M&A相手の選定や交渉は行わないため、他の相談先と併用するのが一般的です。

M&Aマッチングサイトでの相談が向いている方

M&Aマッチングサイトは、売り手と買い手がオンライン上で直接つながることができるプラットフォームです。比較的低コストでM&Aを進めることができ、中小企業やスタートアップ企業にとって利用しやすい手段となっています。

特に、専門家を介さずに直接交渉を進めたい企業や、候補企業の情報を幅広く集めたい場合に適しています。ただし、サイトによってサポート体制が異なり、専門的なアドバイスが得られないこともあるため、M&Aの知識が少ない企業は仲介会社や専門家のサポートを併用するのが望ましいでしょう。

M&Aの相談にかかる料金・費用はいくら?

M&Aにおける仲介手数料の相場は、取引金額や契約内容によって異なりますが、一般的には取引金額の1~5%程度が相場とされています。

なお、手数料の計算方法としては、後述する、レーマン方式を採用する仲介会社が一般的です。段階的な手数料率を適用することで、取引金額が大きくなるほど手数料率が下がる仕組みになっています。

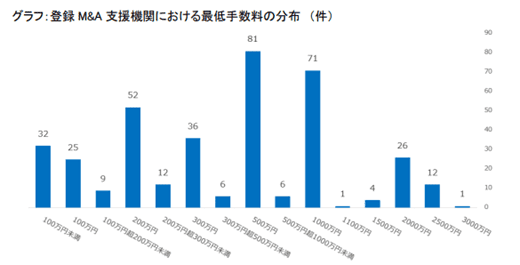

なお、M&A支援機関の中で、最低手数料を設定している会社が多く、もっとも多い最低手数料は500万円 となっています。

仲介会社に依頼する際には、最低手数料の有無と金額を事前に確認しておく必要があるでしょう。なお、大手M&A仲介会社の最低手数料は、2,000万円を超える会社が多くなっています。

中小企業庁 中小M&Aガイドライン第2販より

相談料の相場

相談料とは、M&Aの正式な依頼をする前に、M&A仲介会社に相談した際にかかる相談手数料のことです。現在、ほとんどのM&A仲介会社では、相談料はかからないようです。念のため、初回の問い合わせ時に相談料の有無を確認しておくとよいでしょう。

着手金の相場

着手金とは、M&A仲介会社へ正式な依頼を行った後に支払う費用です。着手金は、無料の場合と、100万円~500万円程度が必要となる場合に分かれています。着手金が必要な仲介会社の場合、M&Aを本気で行う気はないが、試しに仲介会社に登録をしてみた利用者がいないことを意味しています。

本気でM&Aの成功を目指している企業が集まるという点が、着手金のメリットとなるでしょう。一方、着手金は企業価値算定や相手先選定などを行うことに充てられるので、基本的に返金されることはありません。

【関連記事】着手金とは?

中間金の相場

中間金とは、M&Aの基本合意契約を締結した際に支払う手数料です。基本合意契約とは、M&Aの大枠の内容を記載したもので、買い手候補企業が「買収する」意志を表明するために結ぶことが多くなっています。

基本合意契約を締結すると、M&Aはほぼ成立すると言われていますが、一般的には法的拘束力はありません。デューデリジェンスの結果次第では「買収しない」という結論に至る可能性もあり、M&Aが成立しないこともあり得ます。

なお、M&Aが成立しない場合も、着手金と同様に、中間金も返金されません。中間金の相場は、100万~200万円程度という場合や、成功報酬額の10~20%の場合、中には中間金が発生しない仲介会社もあります。

【関連記事】中間報酬とは?

成功報酬の相場

成功報酬費用とは、M&Aの最終契約締結後に支払う手数料のことです。M&Aの金額をもとに、以下レーマン方式と呼ばれる計算式により、成功報酬が計算されるケースがほとんどです。

少額のM&Aの場合は、M&Aの金額に5%程度の手数料率を乗じて計算された金額が相場となっています。なお、成功報酬費用は、M&Aが成立しなければ支払う必要はありません。

【関連記事】M&Aの完全成功報酬とは?

成功報酬の計算方法(レーマン方式)

ほとんどの仲介会社では、レーマン方式と言われる取引金額に一定の料率をかけて算出する成功報酬の方法を採用しています。成功報酬の計算方法は、基準となる価額(「譲渡額」、「移動総資産額」など)に報酬率を乗じて算出します。

【関連記事】レーマン方式とは?

基準となる価額の一例

- 譲渡額:株式価額等の譲渡額

- 移動総資産額:譲渡額+すべての負債(銀行借入金、買掛金など)

報酬割合の例

|

基準となる価額 |

報酬率 |

|

5億円以下 |

5% |

|

5億円超~10億円以下 |

4% |

|

10億円超~50億円以下 |

3% |

|

50億円超~100億円以下 |

2% |

|

100億円超 |

1% |

中小企業庁「中小M&Aガイドライン改訂(第2版)」参照

計算例

譲渡額5,000万円の株式譲渡

- 着手金、月額報酬、中間金:なし

- 成功報酬:レーマン方式(基準:譲渡額、最低手数料:1,000万円(税抜))

◎手数料

- 着手金、月額報酬、中間金:0円

- 成功報酬:5,000万円×5%×110%=275万円(税込)

- 最低手数料:1,000万円×110%=1,100万円(税込)

- 2.<3. ∴手数料総額:1,100万円(税込)

M&Aの相談をする前に準備しておくべきこと

M&Aを行う際には、事前準備をしておくとスムーズに進みます。相談前に準備しておきたいことは以下です。

M&Aを行う目的を定める

最初に、M&Aという手段により達成したい目的を明確にしておきましょう。なぜM&Aをするのか。事業承継、資金調達、事業拡大など、M&Aにより、なにを達成したいのかを明確にします。

次に、どのような企業に買収してほしいのかを決め、理想の相手像を具体化します。最後に、譲渡の範囲を決めます。事業全体を譲渡するのか、一部の事業を譲渡するのかを決定することで、M&Aの目的が明確になり、今後の交渉においても迷いや不安の解消につながります。

M&Aに関する基礎知識を蓄える

M&Aでは、さまざま種類のスキームが存在し、代表的なスキームとしては株式譲渡や事業譲渡があります。

どのスキームを選択するかによって、M&Aによって得られる利益や、税務・会計上のメリット・デメリットが存在し、必要な手続きも変わってきます。

よって、目的や対象企業・事業の特性に合わせて、どのスキームが最適かを考慮することが求められ、基礎知識を蓄えることは非常に重要です。

M&Aのスキーム一覧

|

支配権 |

分類 |

買収スキーム |

||

|

対価 |

種別 |

詳細 |

||

|

支配権獲得あり |

M&A (狭義) |

株式 |

合併 |

新設合併 |

|

吸収合併 |

||||

|

株式交換・株式移転 |

||||

|

会社分割 |

新設分割 |

|||

|

吸収分割 |

||||

|

現金 |

事業譲渡 |

全部譲渡 |

||

|

一部譲渡 |

||||

|

株式譲渡 |

相対取引 |

|||

|

公開買付(TOB) |

||||

|

市場買い集め |

||||

|

新株引受 |

第三者割当増資 |

|||

|

新株引受権取得 |

||||

|

支配権獲得なし |

提携 (アライアンス) |

業務提携 |

||

|

業務・資本提携 |

||||

|

合弁会社(JV) |

||||

資料を準備する

M&Aの交渉を進める前に、まず自社の企業価値評価額(株価)を算出しておく必要があります。M&Aの最終的な取引価格のベースともなるため、事前に把握しておきましょう。

また、M&Aにより買い手探しを進める際に、最初に匿名の範囲で情報がまとめられた「ノンネームシート」を買い手候補企業に提示し、関心を持たれた際には、より売り手企業の詳細情報を記載した「企業概要書」を提示します。

よって、譲り受けを検討している売り手企業は、買い手の対象企業が特定されない範囲で情報がまとめられた「ノンネームシート」を確認し、M&Aを検討しますので、企業概要書は重要な役割を果たすこととなります。

このとき、企業価値評価を行うためには、各種決算書類が必要になります。さまざまな角度から企業実態を明らかにする企業概要書の作成では、決算書のほかさまざまな資料を参考にする必要があります。次のような資料を準備しましょう。

|

区分 |

必要資料例 |

|

会社概要 |

会社の歴史、事業内容、製品・サービス紹介、強み、弱み等 |

|

事業計画 |

中長期的な事業計画、売上高や利益の予測等 |

|

経営計画 |

経営戦略、組織体制、人材育成計画等 |

|

決算資料 |

過去数年の損益計算書、貸借対照表、キャッシュフロー計算書等 |

|

不動産に関する資料 |

所有不動産の登記簿謄本、固定資産税課税明細書等 |

|

知的財産一覧 |

特許、商標、著作権等 |

|

主要契約 |

顧客との契約書、仕入先との契約書、金銭消費貸借契約書等 |

|

従業員に関する資料 |

従業員数、賃金体系、労働組合との関係等 |

|

訴訟・係争関係資料 |

会社が関与している訴訟や紛争に関する資料 |

|

規程類 |

組織図、社内規程等 |

【売り手】M&Aでよくある相談内容

譲渡企業(売り手)から、よくある相談内容には、事前準備や、承継後のことなどが挙げられます。それぞれ詳しく見ていきましょう。

M&Aで行うべきことは何ですか?

M&Aにおいては、事前に準備することが多いです。具体的な検討事項は、M&A戦略の策定、希望売却価額の設定や仲介業者の選定、関係機関の確認、契約手続きの整理など。これらの準備については、M&Aの専門家に相談するケースが多く、専門家を早めに見つけて準備することから始まります。

会社や事業の承継後はオーナーはどうなりますか?

M&Aを行った後、それまで会社を所有していたオーナーは、一般的に退任することが多いでしょう。M&Aが成立した後は、会社の経営には関与せず、新たな人生を送るオーナーが多いです。一方、M&A後も代表権のない社長として、そのまま会社に残る社長もおり、M&Aと同時に「引退」ということも少なくなりつつあります。

その他では、買い手に売却した会社の顧問として残り、一定期間、これまでの経験やノウハウを伝えるために売却後の会社に残り、売却資金を元手に、新たなビジネスに挑戦することもあります。M&A後にどのように過ごしたいかは、買い手との交渉内容により変化します。どうしても譲れない部分は、交渉の段階で明確にしておくことが重要です。

買い手企業と適切にマッチングしますか?

売却側企業の相談で多いのは、買い手企業が見つかるのかというものです。M&Aにおいて、相手先企業が見つからなければM&Aは成立しません。実際のところ、信頼して事業を任せられる相手先が見つからないこともあり得ます。

しかし、たとえ減収傾向にある企業でもノウハウや技術・保有する顧客・地域での認知度など、買い手側企業と統合後の収益見込みや条件がマッチすれば 、買い手企業が現れる可能性は十分にあります。候補先企業の有無だけではなく、売却価格の妥当性やM&Aが最適解なのかという点も含め、アドバイザーに相談することが必要です。

自社の価値はどれくらいですか?

売却価格の相場や目安は、売り手側企業にとって関心の高い部分で、企業価値が高ければ高いほど売却価格も高くなります。ただし、M&Aの最終価額は、買い手側企業との交渉によって決定します。

そのため、交渉時にベースとなる「企業価値評価」は、簡易的な算定であればM&A実行前に無料で行っている専門家も存在しますので、目安とすることが可能です。中小企業のM&Aでは、1~5年分の営業利益に純資産を足した金額になるケースも多く、事前の参考数値としては、比較的簡単に求められます。

CINC Capitalの「企業価値算定シミュレーション」では「年買法」や「マルチプル法」などを基に、企業価値を試算いただけます。無料でご利用いただけますので、自社の価値を把握したいという方はぜひご利用ください。

M&Aにかかる期間はどのくらいですか?

M&Aにかかる期間は、ケースによりさまざまで、一般的に半年~1年程度必要と言われていますが、実際には3ヶ月程度で成立するケースもあれば数年かかるケースもあり、ケースバイケースと言えます。

売り手側企業の経営者が体調不良などにより、M&A成立を急ぐケースもありますが、相手先が簡単に見つかるかは不明で、適切なタイミングを見極めることは困難です。十分な時間を確保し、余裕を持って準備していきましょう。

企業秘密はどのように守りますか?

M&Aを進めるうえで、売り手側企業は、自社の機密情報を買い手側候補に開示しなければなりません。特に売り手側企業にとって、自社の企業秘密をどう守るのかは重大な事項であり、秘密保持の方法について初期相談時に質問されることも多いです。

M&Aでは一般的に、会社名を明かさず企業情報の概要のみを開示し、その後、本格的な交渉の直前に秘密保持契約を締結します。万一、情報漏洩が起こった場合はどうなるのか、M&A仲介会社の情報管理体制は万全かといった相談も多く見られます。

M&A仲介会社には守秘義務があり、預かった機密情報は厳重に管理する体制を整えているはずですが、不安がある場合は事前に質問しておくとよいでしょう。

【買い手】M&Aでよくある相談内容

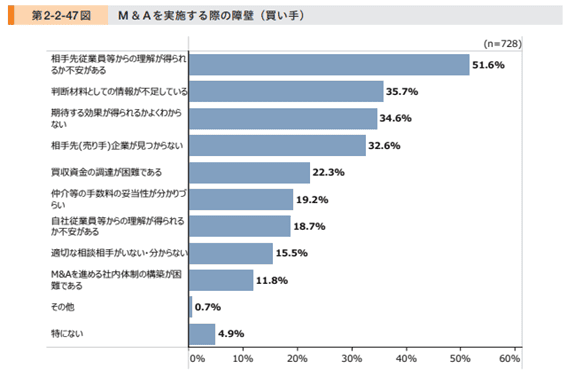

譲受企業(買い手)は、M&Aを行う際の障壁や不安要素について、従業員の理解やM&Aの効果と情報不足を挙げており、M&Aにおいては、意思決定のための情報取得や統合(PMI)の計画性が重要であるとわかります。重要な部分がより見えやすくなるよう、譲受企業(買い手)から受ける、よくある相談内容を確認してみましょう。

中小企業庁 2023年版中小企業白書より

M&Aで行うべきことは何ですか?

M&Aを進めるために、売り手側と買い手側では必要となる準備が異なります。買い手は、M&Aを行う目的を明確に設定してください。なにを基準に相手を選定するのか、交渉を行うための判断基準が定まります。

また、事業拡大による同業種の買収と、新しいマーケットの開拓による異業種参入では、期間や関連業法が異なってきます。M&Aの目的や条件を明確にし、準備を行うことが求められるでしょう。

M&Aによって得られる成果は何ですか?

一般的にM&Aを行うと、生産設備や装置などの有形のものから、技術や取引先、ブランド、製品開発力などといった無形のものまで、数々の資産を得ることができます。これにより、事業の多角化や事業領域の拡大、新たな市場、新規事業への進出などを容易に行うことができ、事業拡大をスピーディに行うことが可能です。

M&Aに関する資金繰りはどうなりますか?

買い手企業において、M&Aで他社(あるいは事業)を取得する場合、多額の資金調達が必要になることも少なくありません。調達すべき資金額の多さは、買い手側企業にとっても重要な事項です。

M&A戦略の重要な要素となり、必要資金の目安は使用スキームや譲渡対象(範囲)によっても変化します。そのため、買い手側企業は、M&A実行前に必要な資金の目安や融資の可否についての相談を行うケースが多く、早めに準備をしておく必要があります。

M&Aにかかる期間はどのくらいですか?

M&A完了までに、どの程度の期間が見込まれるか、という相談も多く見られます。買い手側企業は、M&A後の事業展開を想定し、M&Aの実行について経営判断を行っているので、大まかな目安を知って計画をたてる必要があります。

M&A成立までの期間は、個々の状況によって大きく変わります。M&Aアドバイザーの経験によって、 ある程度の目安を知ることができますが、売り手企業の状況や希望により大きく変動するので、あくまでも目安であることに注意が必要です。

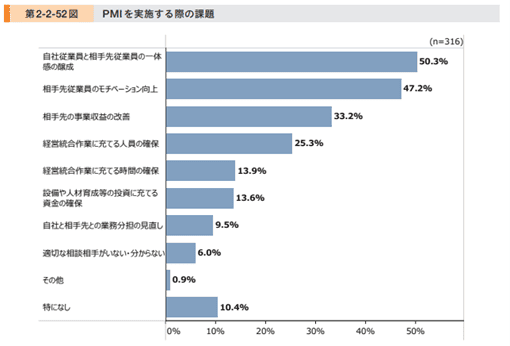

買収後の統合(PMI)の計画はどうすればいいですか?

M&A後の統合プロセスでは、M&Aの効果を最大化させるために、PMI(Post Merger Integration)を行います。M&Aの成功は、PMIの成功次第と言われるほど重要なプロセスにあたります。期待する経営効果が実現できるか否かは、PMIにかかっていると言われるほどです。よって、PMIを専門に扱う会社もあり、PMI専門会社に依頼することで、よりPMIを成功に導く効果も期待できます。

M&Aで統合するものは、各M&A案件により異なりますが、経営方針の統一、企業間の異文化の融合、コスト削減と効率化、取引先の共有、業務システムや制度などの統合を行い、シナジー効果を最大化していきます。

また、PMIを実施する際の課題の上位に挙げられているように、従業員の一体感の醸成やモチベーションの向上は、M&Aの成否の中でも大きな要素であることがわかります。M&Aは、異なる会社同士が統合するため、企業風土や経営方針などが異なるケースがほとんどです。

中小企業庁 2023年版中小企業白書より

従業員の中には、買収されたことを好意的に思わない人もいるでしょう。そのような従業員が会社に残ると、一体感の醸成が難航することや、モチベーション低下による退職などにつながり、業務に支障を来たしかねません。よって、業務に支障が生じないよう事前に説明などを実施し、従業員の理解を得ておくことが重要です。

M&Aについて相談する際の注意点

M&Aについて相談する際には、以下の点にご注意ください。

相談相手は慎重に見極める

M&Aにおける相談相手は、M&Aアドバイザーが中心となり、M&Aの成否において重要な役割を担います。

また、専門知識や業界経験、実績も必要となりますが、コミュニケーション能力も欠かせません。わかりやすく説明し、コミュニケーションが円滑に行えるかも重要な要素となります。

複数のアドバイザーと比較する

M&Aアドバイザーを決定する際、さまざまな要素で総合的に判断することになります。

このときは、一人のアドバイザーを見て決定するのではなく、セカンドオピニオンとして複数のアドバイザーと会うことをおすすめします。実際に話をして、専門知識や実績のみならず、コミュニケーション能力や相性を比較して、決定するようにしましょう。

相談相手は限定する

M&Aは機密情報が多く、情報漏洩のリスクがあります。よって、相談相手が多すぎると情報漏洩等のリスクが高まりますの。相談相手は限定し、信頼のできる人を選定するようにしましょう。

情報漏洩に注意する

M&Aは、情報漏洩に細心の注意が必要です。情報は、売り手企業のみではなく、M&Aアドバイザー、買い手企業においても情報が提供されます。よって、情報管理が徹底されている会社を選び、自社においても情報管理を徹底する必要があるでしょう。

以下では、主な情報の流出経路を挙げています。

- 社長自身・・・情報漏洩が起こる可能性として大きい原因には、社長自身の管理不足が挙げられます。デスクにM&Aの資料を置きっぱなしにしていた場合や、M&Aアドバイザーとの会話を従業員に聞かれてしまうこともあるでしょう。

-

知り合いの社長・・・秘密を守ってもらえると思って、知り合いの社長にM&Aのことを打ち明けたのに、情報漏洩につながることもあります。M&Aに悩んで相談することや、宴の席でこっそり打ち明けることも、情報漏洩につながるため注意が必要です。

-

従業員・・・従業員から情報漏洩が起こることもあります。社長のデスクに置かれたM&A会社の書類を見て憶測で誰かに話をする。会社宛てに送られてきたM&A会社からの資料を開封してしまう。こういったことでも情報漏洩が起こります。

M&Aの相談相手となるアドバイザーとは?

M&Aの相談相手となるアドバイザーについても見ていきましょう。

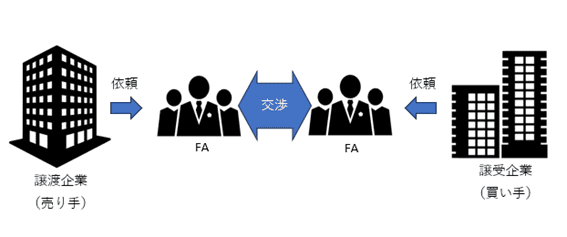

FA(ファイナンシャルアドバイザー)の特徴

FAとはファイナンシャル・アドバイザーの略で、M&Aを検討している企業に対し、M&Aにおける計画の立案からクロージングに至るまで、一連のサポート・助言業務を行う者のことを指します。

FAは、売り手企業もしくは買い手企業のどちらか一方と個別に契約を結び、一方のみのM&Aをサポートすることが特徴です。

M&Aアドバイザーの特徴

M&Aアドバイザーとは、M&Aに関連する業務に対して、アドバイスやサポートを行う専門家で、「FA」や「M&Aコンサルタント」とも呼ばれることもあります。

M&Aのプロセスでは、マッチングや交渉といった業務のみならず、バリュエーションやデューデリジェンス 、契約書の作成、会計や税務、法律やビジネスなどの専門知識を要する業務もあり、多岐にわたる知識と経験を必要とします。

専門性の高い業務であるM&Aは、M&A当事者のみで実行するのは非常に困難です。専門家であるM&Aアドバイザーの存在は大きく、非常に重宝されています。

M&A仲介会社とFAの違い

M&A仲介会社とFAは、どちらもM&Aを行う際に業務を依頼できる専門業者という部分では一緒です。一方、契約する相手を見ると、M&A仲介会社とFAでは違いがあります。

仲介会社は、買い手(譲受)企業と売り手(譲渡)企業の両方と仲介契約を交わします。一方、FAは基本的に売り手(譲渡)企業か買い手(譲受)企業のどちらか一方の専属アドバイザーになって、FA契約を交わします。

M&A仲介型のアドバイザーの役割

M&A戦略の立案・交渉に関するアドバイス

M&A仲介型のアドバイザーは、M&Aにおける目的を明確化し、最適な戦略を立案し、交渉を行います。ターゲット企業の選定においては、目的に合致したターゲット企業を自社のネットワークを利用しリストアップを行い、評価してくれるでしょう。

また、売却・買収交渉における戦略を立案し、交渉を有利に進めるためのサポートを行って、M&Aの成功に向けアドバイスを行います。

売り手・買い手との交渉支援

M&A仲介型のアドバイザーは、条件の交渉として、売却価格、支払い条件、従業員の処遇などさまざまな条件について、買い手企業と交渉し、支援してくれます。

【関連記事】M&Aの交渉のポイントは?

M&Aの契約書に関するアドバイス

M&Aにおいては、さまざまなプロセスにおいて契約書を作成することが多くなっていますので、譲渡契約書などの作成や契約書の内容をレビューしてくれます。

M&Aの取引価格に関するアドバイス

M&Aの取引価格について、各種評価手法を用いて、企業の適正な価値を算定します。

M&A手法に関するアドバイス

M&Aには、さまざまなスキーム(手法)があり、売り手や買い手にとって最適で有利なスキームを選択するためのアドバイスを行います。

デューデリジェンス(買収監査)の調整・支援

M&Aにおいて、デューデリジェンス(買収監査)を実施するために、公認会計士や弁護士などの専門家の調整を行い、合わせて適切なサポートも行います。

【関連記事】デューデリジェンスとは?

資金調達に関するアドバイス

M&Aにおいて、クロージングの際には、買い手から売り手に対し、譲渡代金の決済が行われ、そのための資金調達に関するアドバイスを行います。また、必要に応じ、金融機関と連携し、適切な資金調達ができるよう支援します。

【関連記事】M&Aの資金調達方法とは?

M&Aの相談先は自社の状況や目的によって選びましょう

M&Aを行う際は、信頼できる相談相手を選び、計画段階から自社の想いや目的を明確に定め進めていく必要があります。

アドバイザーからの助言によって、自社におけるM&Aのメリット・デメリットや、自社に合ったスキーム及びM&A後の統合作業の計画について、しっかりとイメージできたという会社も少なくありません。

M&Aにおいて、信頼できる相手への相談は、非常に重要なものであり、良いファイナンシャル・アドバイザーを選定できれば、M&Aは成功に大きく近づくと言えるでしょう。