CINC CapitalはCINC(証券コード:4378)のグループ会社です。

CINC CapitalはCINC(証券コード:4378)のグループ会社です。

M&A / スキーム

- 最終更新日2025.07.24

M&A戦略とは?重要性や立案プロセス、策定時の注意点、フレームワーク、書籍を解説

企業の成長戦略の一環として欠かせないM&A(合併・買収)は、単なる取引ではなく、明確な戦略のもとに実行されるべきものです。

本記事では、M&A戦略の基礎から、その重要性、立案プロセス、具体的なフレームワークや参考書籍までを体系的に解説します。

売り手・買い手双方にとって成果を最大化するためのポイントを理解し、自社に最適なM&Aを実現しましょう。

目次

M&A戦略とは?

M&A戦略とは、企業が他社との合併や買収を通じて、経営目標を達成するために策定する中長期的な方針です。

具体的には、どのような目的で、どの業種・企業を対象に、どのような手法でM&Aを実施するかを体系的に整理したものです。

M&Aは単なる企業買収に留まらず、事業拡大、新規市場への参入、競争優位性の確立など、経営上のさまざまな課題を解決する手段として活用されます。

戦略なく進めたM&Aは、シナジーの創出に失敗し、結果的に企業価値を損なうリスクもあります。

例えば、製造業が新技術を持つスタートアップを買収する際、その技術をどう活用し、既存事業にどう統合するかといった視点がなければ、期待される成果は得られません。

こうした観点から、事前に緻密なM&A戦略を立てておくことが、成功への第一歩となります。

M&A戦略の重要性

M&A戦略は、企業が将来の方向性を明確にし、経営資源を効果的に活用するための鍵となります。

ここでは、売り手・買い手それぞれの立場から、その重要性を解説します。

売り手側

売り手にとってのM&A戦略は、企業の価値を最大限に引き出し、理想的な事業承継や出口戦略を実現するための重要な手段です。

戦略がないまま売却を進めると、希望する条件での成約が困難になったり、企業の信用を損なったりするリスクがあります。

なぜなら、買い手は売り手の財務状況や事業の将来性だけでなく、戦略的な整合性を重視するからです。

売却の目的、時期、相手の選定基準などが明確であれば、買い手から見て「買う価値がある企業」と判断されやすくなります。

例えば、後継者不在の中小企業が第三者への事業承継を視野に入れて、あらかじめ財務の健全化や業務の可視化を進めておけば、スムーズな引き継ぎと高い企業評価につながります。

これは単なる売却ではなく、事業継続と発展のための戦略的選択といえます。

このように、売り手側のM&A戦略は、単なる「売るための準備」ではなく、「どう売るか」によって企業の未来を左右する重要な経営判断です。

買い手側

買い手にとってのM&A戦略は、短期間での事業拡大や新規市場への参入、経営資源の補完といった企業成長の加速装置です。

しかし、明確な戦略なしに買収を進めると、期待していた効果が得られず、統合後の混乱やリスクの増大につながるおそれがあります。

M&Aによって得られるシナジーを最大化するには、買収対象の選定、交渉、デューデリジェンス、PMI(統合プロセス)まで、一貫した戦略設計が不可欠です。

目的が曖昧なまま進めれば、事業文化の不一致や経営統合の失敗など、さまざまな問題を招きます。

例えば、IT企業がデジタル領域の強化を目的にAIスタートアップを買収する場合、技術や人材の活用だけでなく、自社の開発体制との融合や将来のプロダクト戦略まで見据えた計画が必要です。

こうした視点がなければ、せっかくの買収が宝の持ち腐れになりかねません。

買い手にとってのM&A戦略は、単なる成長手段ではなく、企業全体のビジョンと連動した「長期的な価値創造」の仕組みとして捉えるべきものです。

M&A戦略の立案プロセス

M&A戦略を成功に導くためには、感覚やタイミング任せではなく、論理的かつ実行可能なプロセスが欠かせません。

ここでは、戦略の骨格を形成する5つの主要ステップを解説します。

- M&Aの目的を明確にする

- 自社の経営課題を洗い出す

- 対象市場と業界の動向を調査する

- シナジーの方向性を定める

- 戦略全体の実行計画を策定する

1. M&Aの目的を明確にする

M&A戦略の出発点は、「なぜM&Aを行うのか」という目的の明確化です。

これが不明瞭なままでは、買収先の選定や統合方針が曖昧になり、戦略の一貫性が失われます。

M&Aの目的は、事業拡大、技術獲得、人材の確保、競争力強化、事業承継など多岐にわたります。

目的が明確であれば、それに合致したM&A手法や対象企業を絞り込むことが可能です。

反対に、目的が曖昧だと、実行後にシナジーが生まれない失敗M&Aとなるリスクが高まります。

例えば、ある製薬会社が新薬開発力の強化を目的に、バイオベンチャーを買収する場合、研究開発体制の統合や知的財産の活用方針を事前に描くことが重要です。

このように、戦略のすべては「目的」に紐づいて進行します。

M&Aを単なる成長手段と捉えるのではなく、自社にとって「何を達成したいのか」を明確にすることが、すべての起点となります。

2. 自社の経営課題を洗い出す

M&A戦略は、自社が抱える課題の解決策として機能するべきです。

まずは自社の現状を冷静に分析し、課題を明確にすることが必要です。

自社の経営課題を洗い出すことで、M&Aによって解決すべきポイントが見えてきます。

売上の停滞、人材不足、特定分野での技術的劣位、販路の制限など、課題は企業によって異なります。

それぞれに応じたM&Aの方向性を見極めなければなりません。

例えば、地方の老舗メーカーが首都圏進出を狙う場合、自社単独では販路開拓が難しいため、都市部に営業基盤を持つ企業とのM&Aが選択肢になります。

このように、自社の課題とM&Aの目的が一致していなければ、戦略は成立しません。

M&Aの成功確率を高めるためには、自社分析を疎かにせず、根本的な課題を「見える化」するプロセスが不可欠です。

3. 対象市場と業界の動向を調査する

適切なM&A戦略を立案するには、対象市場や業界の動向を的確に把握することが求められます。

外部環境の理解が浅いと、時代遅れの戦略やリスクの高い投資につながる可能性があります。

市場規模、成長性、競合状況、規制動向、技術革新など、業界特有の変化を把握することで、将来的な事業の持続性やM&Aのタイミングを判断できます。

また、ポジショニングの妙も戦略の質に大きな影響を与えます。

例えば、電動化が進む自動車業界では、バッテリー関連技術を持つ企業が買収対象として注目されています。

市場のトレンドを捉えたうえでのM&Aは、将来の競争力確保に直結します。

単なる買収ではなく、「どの市場でどう戦うか」を見据えた市場分析こそ、M&A戦略を支える要素の一つです。

4. シナジーの方向性を定める

M&Aを通じて期待されるシナジー効果を具体的に定義することは、戦略設計の要となります。

シナジーの方向性が曖昧だと、統合後の運営が迷走するおそれがあります。

シナジーには、売上拡大、コスト削減、技術補完、人材獲得、ブランド強化など様々な形があります。

どのシナジーを重視するかによって、M&Aの組み立て方や統合方針は大きく変わります。

例えば、食品メーカーが異業種の物流会社を買収する場合、自社製品の配送網を強化し、物流コストを削減する「オペレーション・シナジー」が主目的となります。

これが売上増を狙う買収とは異なる設計が必要になるのは明らかです。

成功するM&Aには、「何を得て、どう活かすか」というシナジー設計のリアリティが求められます。

5. 戦略全体の実行計画を策定する

最後に、M&A戦略を実行可能なものとするための具体的な計画策定が必要です。

絵に描いた餅ではなく、誰が・いつ・何を行うのかを明示することが、プロジェクトの実現性を高めます。

実行計画には、買収候補リストの作成、資金調達計画、交渉のステップ、デューデリジェンスの準備、PMI体制の構築など、多くのタスクが含まれます。

計画の粒度が粗いと、途中でプロジェクトが頓挫する可能性もあります。

例えば、M&Aの意思決定が役員会レベルで止まっている企業では、現場への落とし込みが不足し、PMI段階での混乱が起きがちです。

逆に、現場レベルまで浸透した計画は、意思統一と行動の迅速化を促します。

M&A戦略は、理論と実務をつなぐ「橋渡し」ができてこそ、実効性あるものになります。緻密な実行計画こそが、戦略を現実に変える鍵です。

【売り手側】主なM&A戦略

売り手企業にとってM&Aは、企業価値を最大化し、事業承継や再編を実現するための戦略的な選択肢です。

ここでは、実際のM&A事例に基づいて、売り手側の代表的な戦略を解説します。

- スピンオフを活用する

- 第三者承継を進める

- MBOを実行する

- 戦略的提携として売却する

- 入札プロセスで買い手を募る

スピンオフを活用する

スピンオフは、企業が一部の事業を切り離して新会社として独立させ、その株式を既存株主に割り当てる手法です。

これにより、事業ごとの経営判断が迅速になり、それぞれの企業価値を引き出すことが可能になります。

日本初のスピンオフIPOが2020年3月に行われた「カーブスホールディングス」の事例があります。

親会社のコシダカホールディングスは、フィットネス事業部門を分割し、新設会社として「カーブスHD」を設立しました。

その株式を現物配当の形で親会社株主に割り当て、同日に東京証券取引所へ上場しました。

この戦略により、コシダカ本体はコア事業のカラオケ事業に集中しつつ、カーブスHDは独自の成長戦略を追求できる体制を確立しました。

スピンオフは、このように経営資源を最適配置し、企業グループ全体の価値最大化を図る手段として活用されています。

【出典】株式会社コシダカホールディングス「子会社株式の現物配当(株式分配型スピンオフ)及び特定子会社の異動についてのご案内」

【出典】株式会社コシダカホールディングス「当社子会社(株式会社カーブスホールディングス)の業績予想に関するお知らせ」

【出典】日本取引所グループ「2020年8月期 第2四半期決算短信〔日本基準〕(連結)」

第三者承継を進める

第三者承継は、親族や社内に後継者がいない中小企業にとって、事業存続と雇用維持の両立を可能にする重要なM&A戦略です。

千葉市で美容室を展開していた「Cut Roze」では、後継者不在の中、千葉県・東京都の「事業承継・引継ぎ支援センター」の支援を受け、外部の経営者に株式を譲渡することで第三者承継を実現しました。

買い手は同業界での経営経験を持つ人物で、従業員の雇用を維持しつつ、地域密着型のサービスを継続しています。

このような事例は、地域経済の持続性を保つ上でも極めて重要であり、中小企業庁も積極的な支援を行っています。

【出典】事業承継・引継ぎポータルサイト「〈事例27〉株式会社さらい|第三者承継の事例紹介」

MBOを実行する

MBO(マネジメント・バイアウト)は、現経営陣が自社を買収し、外部株主の影響を受けずに経営を行うことができる手法です。

非公開化により、長期視点での経営や意思決定の柔軟性が高まるのが特徴です。

2025年5月には、東証プライム上場のIMAGICA GROUPがMBOによる非公開化を発表しました。

創業家と経営陣が主体となってTOB(株式公開買付)を実施し、買付価格は1株795円(プレミアム42.2%)という条件で上場廃止を目指しています。

狙いは、急速に変化する映像配信市場において、機動的かつ継続的な投資を実現することにあります。

MBOは、経営陣が明確なビジョンを持ち、自らの責任で企業を成長させていく強い意思がある場合に有効な戦略です。

【出典】株式会社 IMAGICA GROUP 三日月株式会社「株式会社 IMAGICA GROUP 株式に対する公開買付けの応募手続等のご案内」

【出典】日本経済新聞「イマジカG、MBOで非公開化へ 買い付け価格1株795円」

戦略的提携として売却する

戦略的提携型の売却は、単なる資本移動ではなく、業務・技術提携を前提とした中長期的な協業を意図するM&A手法です。

売却側が一部持分を保持することで、継続的な関与も可能になります。

2020年、米小売大手のWalmartは日本子会社である西友の株式を、投資ファンドのKKRに65%、楽天に20%を譲渡し、自社は15%を保有し続ける形で売却を実施しました。

この戦略により、西友はKKRの経営支援と楽天のデジタル技術によって再建と競争力強化を目指す一方、Walmartは非中核市場からの撤退と資本効率の改善を実現しました。

このように、戦略的提携型売却は短期的な利益確保にとどまらず、継続的な成長支援とリスクヘッジの両立を図るための選択肢となります。

【出典】楽天グループ株式会社「KKRと楽天、ウォルマートから西友株式取得完了」

入札プロセスで買い手を募る

入札プロセス(オークション方式)は、複数の買い手候補から条件を提示させ、最も望ましい相手と契約する形式のM&A手法です。

価格のみならず、戦略的適合性や将来の統合効果も考慮できるため、企業価値の最大化が期待されます。

代表的な事例が、2017年に実施された東芝メモリ(現Kioxia)の売却です。

東芝は複数の国内外コンソーシアムによる入札を経て、最終的に米Bain Capital主導のグループに約2兆円での売却を決定しました。

この資金調達は、当時の経営危機の克服と成長戦略の再構築に大きく貢献しました。

このように、入札方式は競争力のある資産を持つ売り手が、自社の評価を最大化するために選択する価値ある手段です。

【出典】東芝「東芝メモリ株式会社の株式譲渡に関するお知らせ」

【買い手側】主なM&A戦略

買い手企業がM&Aによって成長を加速させるには、自社の戦略目標に合致したアプローチが求められます。

以下に、事例をもとに主なM&A戦略を紹介します。

- 水平統合を図る

- 垂直統合を進める

- 地域拡大を目指す

- 事業補完を狙う

- 多角化を実現する

水平統合を図る

水平統合は、自社と同業・近接領域の企業を統合してユーザー基盤・プロダクトライン・広告・コマース基盤などを束ね、市場シェア拡大やスケールメリットで競争力を高める戦略です。

Zホールディングス(ヤフー)とLINEの経営統合(最終的に2021年前後にAホールディングス傘下でグループ再編)が代表例で、コミュニケーション、ポータル、EC、Fintechといった重複・補完サービスを抱き合わせ、国内インターネット領域での競争力強化とシナジー創出を狙いました。

水平統合は重複機能の統廃合、広告在庫の集約、ID統合によるデータ資産拡大を通じ、寡占市場での優位性構築やコスト構造改善にもつながります。

垂直統合を進める

垂直統合は、原料調達・集荷・加工・トレード・販売などバリューチェーン上の川上~川下機能を取り込み、供給安定・マージン内製化・情報連携による在庫、価格リスク低減を図る戦略です。

丸紅による米穀物大手ガビロン(Gavilon)買収(2013年完了)は、全米に140超の穀物集荷拠点を持つネットワークを取り込み、世界的な穀物需要(特に中国向け)を見据えた川上調達力の強化とトレーディング機能の拡充を狙った垂直統合型投資として注目されました。

バリューチェーンを押さえる垂直統合は、価格変動リスクの吸収、品質トレーサビリティ、物流効率化によるコスト削減に寄与しやすい一方、在庫・市況リスク管理の高度化が前提になります。

地域拡大を目指す

地域拡大型M&Aは、新規地理市場への迅速な参入を目的に、現地ブランド・製造設備・販売網を一括取得して立ち上げ期間とリスクを圧縮する手法です。

キリンホールディングスは2011年にブラジルのビール・清涼飲料大手スキンカリオール・グループ(現ブラジルキリン)株式を段階取得し、同年に100%子会社化を完了しました。

成長著しいブラジル市場に即座に製造拠点・ブランドポートフォリオ・全国販売網を確保し、グローバル飲料戦略を前進させました。

地域拡大戦略では、規制・流通慣行・ブランド力など参入障壁を現地企業の資産で乗り越えられる一方、統合後のブランドポジショニングとガバナンス整備が成否を分けます。

【出典】キリンホールディングス株式会社「スキンカリオール・グループの株式の取得(子会社化)に関するお知らせ」

事業補完を狙う

事業補完型M&A/資本業務提携は、自社の弱点領域(例:物流、チャネル、モバイルインフラ等)を外部資産で補強し、双方の強みを掛け合わせて成長ドライバーを拡張するアプローチです。

日本郵政グループと楽天グループは2021年3月に資本・業務提携に合意(日本郵政が楽天に約1,500億円出資・持分8.32%)し、物流共同化・DX・モバイルや金融連携など広範な協業に踏み出しました。

その後、共同物流会社「JP楽天ロジスティクス」設立など具体化が進み、EC需要拡大下での配送能力補強と郵便ネットワークの活用による相互補完を目指しています。

補完型では「双方にとっての欠けているピース」が明確であるほど統合効果を測定しやすく、資本参加比率やJV設計で統合度合いを柔軟に調整できる点が利点です。

【出典】楽天グループ株式会社「日本郵政グループと楽天グループ、資本・業務提携に合意」

多角化を実現する

多角化戦略は、既存ドメインと異なる成長分野の技術・市場・収益源を取り込み、中長期のポートフォリオ転換やリスク分散を図るM&Aです。

ソフトバンクグループによる英国ARM買収(提案発表2016年7月/完了2016年9月、買収総額約3.3兆円)は、通信主体だった同社が半導体設計IP/IoTプラットフォームという異業種テクノロジー資産を獲得し、成長領域への長期投資を進めた象徴的な多角化案件と位置づけられます。

多角化は統合難度が高い反面、将来の産業構造変化に備えた「オプション獲得」や、新規エコシステム形成を通じた企業価値の非連続拡大につながります。

【出典】ソフトバンクグループ株式会社「ARM買収(子会社化)の完了に関するお知らせ」

M&A戦略策定のフレームワーク

M&A戦略の立案には、経営環境や自社の内部資源を多面的に分析し、戦略の方向性を導き出すためのフレームワークが有効です。

ここでは、M&A領域で活用される代表的な5つの分析手法を紹介します。

- SWOT分析

- PPM分析

- アンゾフの成長マトリックス

- バリューチェーン分析

- マイケル・ポーターの競争優位の戦略

SWOT分析

SWOT分析は、自社の強み(Strength)、弱み(Weakness)、機会(Opportunity)、脅威(Threat)を整理することで、戦略の方向性を導く基本的なフレームワークです。

M&A戦略においては、買収・売却の判断材料として有効に機能します。

例えば、買い手企業がM&Aを通じて新市場に参入しようとする場合、自社の強み(既存ブランド力)と機会(対象市場の成長性)を掛け合わせることで、戦略的合理性を検証できます。

一方で、文化的な摩擦や統合リスクなどの「脅威」も事前に洗い出すことが重要です。

売り手側にとっても、自社の強みを把握することで、買い手に対して魅力的な売却ポイントを明確に示すことができます。

SWOTは、意思決定の裏付けとなる「戦略の根拠」を構築する上で欠かせません。

PPM分析

PPM(プロダクト・ポートフォリオ・マネジメント)分析は、事業を「市場成長率」と「市場占有率」の2軸で分類し、資源配分の最適化を検討するフレームワークです。

M&Aでは、保有事業の選別や、どの領域に投資・撤退すべきかの判断に使われます。

例えば、売り手企業が「問題児(Question Mark)」に該当する事業を手放し、成長が見込まれる「花形(Star)」事業に集中する戦略を取る場合、事業ポートフォリオの再構築に向けたM&Aが有効になります。

逆に買い手側は、収益性が高い「金のなる木(Cash Cow)」を買収対象とすることで、安定したキャッシュフローの獲得を狙えます。

PPMは、感覚的な意思決定に陥りやすいM&A戦略を、客観的な評価軸で整理するための実務的な分析手法です。

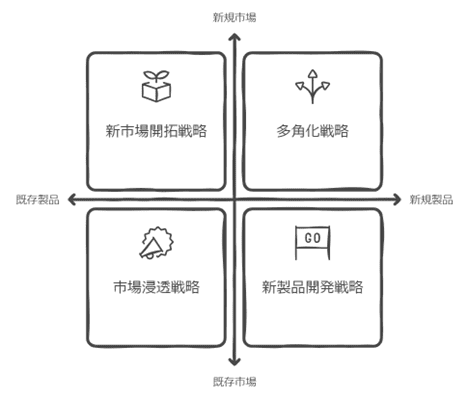

アンゾフの成長マトリックス

アンゾフの成長マトリックスは、「市場」と「製品」の2軸から成長戦略を4つに分類するフレームワークで、新市場開拓や新製品投入におけるM&Aの意義を明確にできます。

具体的には、「市場浸透(既存製品×既存市場)」「市場開拓(既存製品×新市場)」「製品開発(新製品×既存市場)」「多角化(新製品×新市場)」の4象限に分類され、特にM&Aは「市場開拓」と「多角化」の場面で多用されます。

例えば、多角化戦略を検討する際、異業種の企業を買収することは新たな市場と製品を同時に獲得できる機会となりますが、同時にリスクも高くなります。

マトリックスにより、目的とリスクのバランスを視覚的に整理できます。

アンゾフのマトリックスは、M&Aの位置づけを戦略全体の中で明確にするために役立ちます。

バリューチェーン分析

バリューチェーン分析は、企業の活動を主活動と支援活動に分解し、どこに競争優位の源泉があるかを把握するフレームワークです。

M&Aでは、買収先企業とのシナジー創出ポイントを可視化する目的で用いられます。

買い手企業が、買収先のバリューチェーンのどこに価値を見出すかを分析することで、統合後の成果がより具体化されます。

例えば、製造業では、製造工程のノウハウやサプライヤーとの関係性が主な価値の源泉となり得ます。

一方、IT企業であれば、開発体制やアフターサービス体制が鍵になる場合もあります。

この分析を通じて、どの活動を統合・補完すべきかを明確にし、M&A戦略の実行フェーズ(PMI)まで一貫した戦略設計が可能になります。

マイケル・ポーターの競争優位の戦略

マイケル・ポーターの競争優位戦略は、「コストリーダーシップ」「差別化」「集中戦略」の3類型に基づき、企業がどの立ち位置で市場競争を勝ち抜くかを明らかにします。

M&Aにおいては、自社の優位性をさらに強化するための方向性判断に役立ちます。

例えば、自社がコストリーダーシップ戦略を採っている場合、同様に効率的なオペレーションを持つ企業とのM&Aはスケールメリットを最大化する手段となります。

一方、差別化戦略をとる企業は、独自技術やブランド力を有する企業の買収によって、価値提案の幅を広げることができます。

集中戦略では、特定市場・ニッチ領域に強みを持つ企業をターゲットにすることで、シェア獲得と専門性の深化を図ります。

M&Aにおける企業選定や実行方針を、より戦略的に進めるための指針となるフレームワークです。

M&A戦略の策定に役立つ書籍・本

ここではM&Aの戦略を考える際に役立つ書籍をご紹介します。

改訂5版 M&A実務のすべて

M&Aの主要スキーム(TOB、合併、株式交換、事業譲渡など)を網羅し、デューデリジェンス、法務・会計・税務、ポストマージャー管理に至るまで、「M&A実務の全体像」を体系的に解説する決定版です。

実務未経験者にも分かりやすく、多彩な図解で最新制度・法令(2022年2月時点)を反映しています。幅広いプロセスを素早く把握し、初めての案件成功に向けたロードマップ作成にも役立つでしょう。

M&Aシナジーを実現するPMI

買収後の統合(PMI)で「人・組織・企業文化」を軸に、シナジー創出の実務手順を解説しています。

特に人事制度、ガバナンス、文化統合といったソフト面に焦点を当て、実際の日本企業事例を交えながら実践的な整理がされています。

タイトルからは総合PMI本と誤解されやすいですが、本書はむしろ「人と組織」面に特化しており、合併後の統合戦略策定に重要な示唆を与えます。

バリュエーションの教科書

M&Aにおける企業価値評価の理論と実務を、「現場で使える視点」からシンプルに整理されています。

数式中心ではなく、価値と価格の差異の本質、リアルオプションなどの高度な分析にも踏み込みます。

ファイナンス基礎を持つ読者が一段深く学ぶのに適しており、MBA後のステップアップ書として定評がある1冊です。

ドラマ「ハゲタカ」の監修者による実務視点も交えており、分析思考を強化したい戦略担当者におすすめです。

【買い手側】M&A戦略を策定するときの注意点

M&A戦略を成功に導くためには、戦略的な整合性や実行性だけでなく、実務上の注意点も慎重に検討する必要があります。

ここでは、戦略策定時に見落としてはならない5つの重要ポイントを解説します。

- 経営戦略との整合性を検討する

- M&Aの目的を具体的に定義する

- 対象企業の選定基準を明確にする

- デューデリジェンスでリスクを把握する

- 統合後の課題を事前に洗い出す

経営戦略との整合性を検討する

M&A戦略は、企業の中長期的な経営戦略と整合していなければ意味を成しません。

単発的な買収は、一見すると成長に寄与するように見えても、全体戦略とのずれがあれば統合後に問題を引き起こします。

例えば、製品ポートフォリオの拡大を目的としたM&Aであっても、自社の中核事業や将来の成長領域と無関係であれば、シナジーが得られず、結果的にリソースの分散につながります。

また、経営理念や企業文化が乖離している場合、内部対立を招くリスクも高くなります。

M&Aは経営戦略の一部であるべきであり、他の施策(新規事業、アライアンス、内部成長)とのバランスをとったうえで意思決定することが必要です。

戦略の整合性を確保することが、統合の成功率を高める第一歩です。

M&Aの目的を具体的に定義する

M&Aにおける「目的」が曖昧なままでは、相手先の選定や統合方針に一貫性がなくなり、戦略の軸がぶれてしまいます。

成功するM&Aには、数値目標や成長イメージを含めた、明確な目的定義が不可欠です。

目的には、「売上拡大」「新規市場への参入」「技術の獲得」「経営資源の補完」「人材確保」などがありますが、それぞれによって戦略や統合後の対応が大きく異なります。

買収の目的と統合の成果が連動していなければ、結果としてシナジーを生み出せません。

例えば、「AI領域の技術獲得」が目的である場合、単にその技術を持つ企業を買収するだけでなく、社内でどう活用し、製品やサービスにどう展開するかまで明示する必要があります。

M&Aの目的を明文化し、全関係者に共有することが、戦略の一貫性と現場での実行力につながります。

対象企業の選定基準を明確にする

買収対象となる企業の選定には、定量・定性の両面から明確な基準を設定することが必要です。

曖昧な基準のままでは、交渉の主導権を失ったり、意図しない企業を買収してしまうリスクがあります。

具体的な基準には、売上規模、営業利益率、市場シェア、地域、製品ラインナップ、経営陣の質、企業文化、財務健全性などが挙げられます。

また、戦略上の補完性や、既存事業との統合難易度も事前に検討すべき項目です。

例えば、シナジー創出が主目的の場合は、既存顧客層との重複率や販売チャネルの一致が重要な指標になります。

逆に新規市場開拓が目的であれば、現地のマーケットシェアや規制対応力が鍵になります。

M&A対象の選定基準を可視化することで、意思決定のスピードと質が向上し、無駄な交渉や誤った買収を回避できます。

デューデリジェンスでリスクを把握する

デューデリジェンス(DD)は、買収前に対象企業の実態を詳細に調査するプロセスであり、リスク管理の要となります。

不適切なデューデリジェンスは、あとから重大な問題を引き起こす原因となります。

DDには、財務、法務、税務、人事、IT、環境など多岐にわたる分野があります。

それぞれ専門家が関与し、表面に現れない問題点を洗い出すことが目的です。

特に、簿外債務や訴訟リスク、従業員の待遇格差、重要契約の内容などは、買収後に直接影響を及ぼす可能性が高い項目です。

リスクを正しく把握し、買収価格や契約条件に反映させることが、後悔しないM&Aの基本です。

統合後の課題を事前に洗い出す

M&Aの成功を左右するのは、買収そのものではなく「統合後の運営=PMI(Post Merger Integration)」です。

そのため、戦略策定段階から統合後に発生する課題を予測・準備する必要があります。

PMIでよく起きる課題には、企業文化の違いによる混乱、システム統合の遅延、従業員の離職、顧客離れ、ブランドの混乱などがあります。

これらのリスクは、買収前に仮説として洗い出し、実行計画の中で対策を練っておく必要があります。

例えば、異業種同士の統合では、マネジメントスタイルや意思決定のスピード感が異なるため、初期段階での「統合リーダーシップ」の明確化が欠かせません。

統合後の課題を事前に認識し、組織やプロセス、コミュニケーション体制に配慮した設計を行うことで、M&Aの真の成果が実現します。

M&A戦略を成功させるためのポイント

M&Aを単なる買収・売却にとどめず、真の成果へと結びつけるには、戦略的思考と実行体制の両輪が必要です。

ここでは、M&A戦略を成功に導くための実践的なポイントを4つ紹介します。

- シナジーを具体的な数値で可視化する

- PMIの体制とロードマップを構築する

- 企業文化の統合を計画的に進める

- 社内外のステークホルダーに説明責任を果たす

シナジーを具体的な数値で可視化する

M&Aの目的として最も頻繁に挙げられるのが「シナジー効果」です。

しかし、このシナジーが曖昧なままでは、経営判断の根拠として弱く、PMIでも混乱を招きます。

そこで、戦略段階でシナジー効果を数値で可視化することが重要です。

例えば、「コスト削減」なら年間◯億円の人件費削減、「売上拡大」なら買収先の顧客網を活かして◯%の売上成長を見込む、といった形で具体的に設定する必要があります。

この数値が、買収金額の妥当性や投資回収の計画にも影響します。

曖昧な期待ではなく、KPIとして管理可能な形に落とし込むことで、経営陣・投資家・従業員など関係者の納得感を得られるM&Aとなります。

PMIの体制とロードマップを構築する

PMI(Post Merger Integration)は、M&Aの成否を分ける最重要フェーズです。

買収が成立した直後からすぐに実行できるよう、戦略段階から体制とロードマップを具体的に設計しておく必要があります。

PMIの体制は、経営統合責任者(IMO:Integration Management Office)の設置を起点に、各機能(人事、IT、営業、財務など)の統合チームを編成する形が一般的です。

さらに、初期100日間にやるべきタスクを明記した「100日プラン」の策定も重要です。

国内企業では、買収後のPMIが後回しになり、混乱を招いた例も少なくありません。

事前に「誰が、いつ、何をするか」を明確にし、社内の意思決定プロセスを統一しておくことが、M&Aのスムーズな着地につながります。

企業文化の統合を計画的に進める

M&Aにおいて、数字だけでは見えにくい「企業文化の違い」は統合障害の大きな原因となります。

価値観や意思決定のスタイル、マネジメント手法の違いが表面化すると、従業員の不安や退職、現場の混乱を招く恐れがあります。

そのため、M&A実行前から両社の文化的特徴を分析し、ギャップを洗い出すことが重要です。PMIの中で文化統合の専任チームを設ける企業も増えています。

また、統合初期に経営陣が合同でビジョンを語る「タウンホールミーティング」などの施策も有効です。

従業員が新たな組織に帰属意識を持つためには、制度統一よりも「価値観の共有」が優先されるべきです。

文化統合はM&A成功の見えない土台であることを認識しましょう。

社内外のステークホルダーに説明責任を果たす

M&Aは多くの利害関係者(ステークホルダー)を巻き込むプロジェクトであり、説明責任の果たし方が企業の信頼性を左右します。

特に、従業員・取引先・株主・顧客への透明性ある情報発信は不可欠です。

説明不足は、買収発表後の株価下落、顧客離れ、従業員の離職などのリスクを招きかねません。

経営層が自らM&Aの目的・効果・将来像を言葉で伝える姿勢が求められます。

具体的には、社内向けの説明会、FAQ資料の配布、IR発表会やプレスリリースなどを通じて、段階的かつ継続的な説明を行うことが理想です。

特に買収先の従業員には、安心感と将来の展望を与える情報が重視されます。

信頼されるM&Aとは、単に成果を出すだけでなく、プロセスそのものが誠実であることが条件です。

まとめ|自社に合ったM&A戦略の立案でM&Aを成功に導きましょう

M&Aは、成長・再編・承継といった多様な目的に応じて活用できる極めて戦略的な経営手法です。

しかし、その成果は「戦略設計の精度」に大きく左右されます。

目的を明確にし、自社の経営課題と将来ビジョンを踏まえたうえで、対象企業の選定やフレームワークの活用、PMI体制の準備まで一貫したアプローチが不可欠です。

また、文化の統合やステークホルダーへの説明など、表面に出にくい部分への配慮も成功には欠かせません。

M&Aは点の取引ではなく、線としての企業経営そのものに深く関わるプロセスです。

本記事で紹介した考え方やフレームワークを活かし、自社に合ったM&A戦略を描くことで、競争力のある未来を創り出しましょう。

M&Aは複雑かつ規模の大きい作業です。リスクを抑えながら、円滑に進めるためにもM&A仲介会社などの専門家の助言をもらうことをおすすめします。

CINC Capitalでは、M&A仲介協会会員および中小企業庁のM&A登録支援機関として、M&A戦略策定のご相談を受け付けております。

業界歴10年以上のプロアドバイザーが、お客様のM&Aや事業承継のサポートをいたします。

M&Aの戦略策定の相談をご希望の方は、ぜひお気軽にお問い合わせください。