CINC CapitalはCINC(証券コード:4378)のグループ会社です。

CINC CapitalはCINC(証券コード:4378)のグループ会社です。

M&A / スキーム

- 最終更新日2025.06.26

友好的買収とは?目的やメリットデメリット、敵対的買収との違いを解説

敵対的買収はリスクが高く、買収後の統合が難航するケースも少なくありません。一方で、友好的買収は経営陣の合意のもとで進められるため、成功の確率が高く、スムーズな経営統合が期待できます。

本記事では、友好的買収のメリットやデメリット、買収事例、成功のポイントについて詳しく解説します。

目次

友好的買収とは?

企業が成長を目指す際、他社との統合や買収を通じて事業を拡大することがあります。その中でも「友好的買収」は、買収対象企業の経営陣と合意した上で行われるM&Aの一つの手法です。ここでは、友好的買収と敵対的買収の違い、そして友好的買収の具体的な手法について詳しく解説します。

敵対的買収との違い

友好的買収と敵対的買収の違いは、経営陣の同意の有無です。友好的買収は取締役会の合意のもとで進められる一方、敵対的買収は同意なしに株式を取得し、支配権を掌握します。

この違いは買収の進行に大きく影響します。友好的買収では、経営陣や従業員の協力により統合が円滑に進みますが、敵対的買収では防衛策が講じられ、買収の成立が難しくなることがあります。さらに、従業員や取引先の不安が高まり、経営が混乱するリスクもあります。

企業のブランドやイメージを守るという観点からも、友好的買収が望ましい形と言えます。

友好的買収の手法

友好的買収には、株式譲渡、第三者割当増資、株式交換、合併、友好的TOB(公開買付)といった手法があります。

株式譲渡は、大株主から直接株式を取得する方法で、短期間で買収が完了します。第三者割当増資は、新株を発行し買収企業が引き受けることを指し、資金調達としても活用できます。

株式交換は、買収企業が自社株を提供する代わりに経営権を取得する手法で、合併は両社を統合して一つの企業にする方法です。友好的TOBは、公開買付を行い、取締役会の承認を得て円滑に買収を進める手法です。株主の理解を得やすく、買収の成功確率が高まります。

友好的買収を成功させるには、買収対象企業の意向を尊重し、適切な手法を選択することが重要です。慎重な交渉と適切な合意形成により、買収後の統合をスムーズに進められます。

友好的買収のメリット

友好的買収には、企業の成長や事業の円滑な統合においてさまざまな利点があります。特に、敵対的買収と比較すると、買収の成功確率が高いことや、シナジー効果(相乗効果)を発揮しやすい点が大きな強みです。ここでは、これらのメリットについて詳しく解説します。

敵対的買収より成功確率が高い

友好的買収は、経営陣の合意のもとで進められるため、成功しやすいことが特徴です。敵対的買収では、防衛策が講じられたり、経営陣が阻止しようとするため、買収が難航することがあります。一方、友好的買収では、経営陣が協力的なため、取引が円滑に進みます。

また、株主の理解を得やすい点も成功率を高める要因です。敵対的買収では、市場での株式取得により株価の変動や企業の不安定化を招くリスクがありますが、友好的買収では、事前協議により株主の納得を得ながら進められます。

そのため、企業の成長戦略としてM&Aを検討する場合は、敵対的買収よりも友好的な交渉を通じた合意形成が望ましいと言えます。

シナジー効果が期待できる

友好的買収は、経営統合がスムーズに進み、シナジー効果を最大限に発揮しやすい点がメリットです。シナジー効果とは、統合によるコスト削減や売上向上、新市場開拓などの相乗効果を指します。

この効果が得られるのは、経営陣や従業員が買収の目的を理解することで、協力を促せるためです。敵対的買収では、従業員の反発や企業文化の不一致で統合が難航することがありますが、友好的買収では事前計画によりスムーズな融合が可能になります。

また、被買収企業の技術やブランド力を活かしやすいのも強みです。例えば、買収企業の販売ネットワークと組み合わせることで新市場を開拓し、重複業務を削減することでコスト削減と利益率向上が期待できます。

このように、友好的買収は企業の成長を加速させ、長期的な企業価値向上に有効な手法と言えます。

友好的買収のデメリット

友好的買収には多くのメリットがある一方で、いくつかのデメリットもあります。特に株主に影響を与える可能性や、交渉が長期化するリスクが挙げられます。ここでは、これらのデメリットについて詳しく解説します。

株主に影響を与えるおそれがある

友好的買収は経営陣同士の合意で進められるため、株主の意向が十分に反映されない可能性があります。特に、買収価格が市場価格より低い場合や、経営陣が自社の立場を優先する場合、株主に不利益をもたらすことがあります。

例えば、被買収企業の経営陣が現体制を維持したい場合、市場価格より低い価格で買収を受け入れることがあり、一般株主が適正な対価を得られないリスクが生じます。

また、友好的買収では経営陣が事前に合意を形成し、株主総会で承認を得るのが一般的ですが、株主が買収条件に納得しない場合、反対や法的手続きが発生することもあります。そのため、株主の利益を考慮した適切な買収条件の設定が不可欠です。

交渉が長期化することが多い

友好的買収は経営陣と協議を重ねながら進めるため、交渉が長期化しやすい傾向があります。交渉が長引く主な理由は、両社の利害調整や経営体制の統合、人事面の調整が複雑になるためです。さらに、法的手続きや独占禁止法の審査が必要な場合、手続きが遅れる可能性もあります。

市場環境の変化も影響します。例えば、交渉中に株価が変動し、買収価格の見直しが必要になることがあります。そのため、慎重かつ迅速に交渉を進めることが、友好的買収の成功には不可欠です。

友好的買収の事例

近年、多くの企業が友好的買収を通じて成長戦略を進めています。ここでは、3件の買収事例について取り上げます。

アリマンタシォン・クシュタールがセブン&アイに友好的買収の提案

2024年8月、カナダのコンビニ大手アリマンタシォン・クシュタール社は、株式会社セブン&アイ・ホールディングスに友好的買収を提案しました。国際展開の強化を目的とし、海外企業による日本企業の買収として過去最大級の規模となる可能性があります。

アリマンタシォン・クシュタールはセブン&アイ・ホールディングスのブランド力と店舗網を活用し、北米市場でのシナジー効果を狙いました。一方、セブン&アイ・ホールディングスは慎重な姿勢を示し、社外取締役を含む特別委員会を設置して検討を進めました。

2025年4月現在も協議が継続している状況ですが、株主の意向や企業文化の違い等が課題となり、買収の成立は不透明です。この事例は、国際M&Aの複雑さと株主との合意形成の重要性を示しています。

【出典】株式会社セブン&アイ・ホールディングス「一部報道について」

横浜 DeNA ベイスターズが横浜スタジアムを友好的TOB

2015年11月、株式会社横浜 DeNA ベイスターズは本拠地横浜スタジアム(株式会社横浜スタジアム)の株式取得を目的に友好的TOB(公開買付)を実施しました。球団とスタジアムの一体運営による経営効率化が狙いでした。

成功の要因は、地元関係者や株主との慎重な合意形成です。DeNAは事前協議を行い、施設改善や観客動員増加の計画を共有したことで、株主の賛同を得やすくなり、2016年1月に発行済株式の約71%を取得し、子会社化しました。

買収後は設備投資の強化やファンサービス向上により観客数が増加しました。この事例は、スポーツビジネスにおける友好的買収の成功例として評価され、他の球団にも影響を与えています。

【出典】株式会社ディー・エヌ・エー「当社連結子会社(株式会社横浜 DeNA ベイスターズ)による 株式会社横浜スタジアムに対する公開買付けの開始に関するお知らせ」

ヤフーがZOZOを友好的TOB

2019年9月、ヤフー株式会社(現Zホールディングス株式会社)は、EC事業強化のため株式会社ZOZOを友好的TOB(公開買付)で買収すると発表しました。注目されたのは、創業者・前澤友作氏の退任に合意した点です。前澤氏の影響力が大きい中、ヤフーとの交渉で退任を決断し、これにより買収後の経営統合がスムーズに進みました。

ヤフーはZOZOの株式50.1%を取得し、連結子会社化。ZOZOのユーザーベースとヤフーの広告・決済サービスを統合し、EC事業のさらなる成長が期待される成功事例となりました。

【出典】Z ホールディングス株式会社「株式会社 ZOZO 株式(証券コード 3092)に対する公開買付けの結果及び子会社の異動に関するお知らせ」

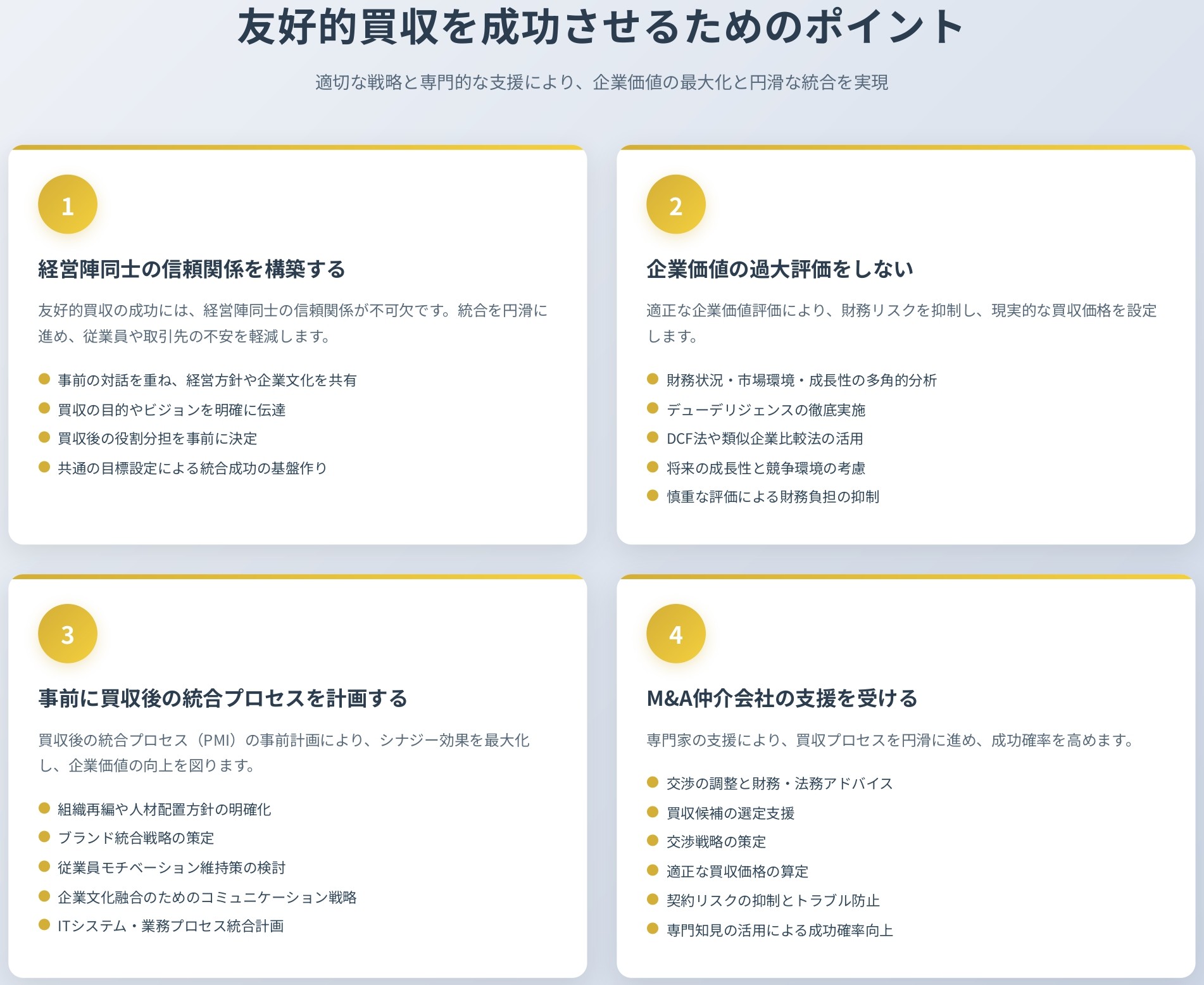

友好的買収を成功させるためのポイント

友好的買収を成功させるためには、適切な交渉プロセスの確立や、買収後の統合計画の策定が重要です。買収対象企業の経営陣と信頼関係を築くことや、企業価値を適正に評価することが求められます。

また、買収後の統合プロセス(PMI)を事前に計画し、M&A仲介会社等の専門家の支援を受けることで、円滑な買収が可能となります。ここでは、友好的買収を成功に導くための具体的なポイントについて解説します。

経営陣同士の信頼関係を構築する

友好的買収を成功させるには、経営陣同士の信頼関係が不可欠です。信頼があることで、統合が円滑に進み、従業員や取引先の不安を軽減できます。

そのためには、事前の対話を重ね、経営方針や企業文化を共有することが重要です。買収の目的やビジョンを明確に伝えることで、被買収企業の経営陣も納得しやすくなるでしょう。

また、買収後の役割分担を決めておくことで、統合の混乱を防ぐことができます。信頼関係が築かれていないと、経営方針を巡る対立が生じ、統合の失敗につながるおそれがあります。買収の初期段階から共通の目標を持つことが成功の鍵です。

企業価値の過大評価をしない

友好的買収を成功させるには、企業価値を適正に評価することが重要です。過大評価をすると、シナジー効果が得られなかった場合に財務リスクが高まり、経営が圧迫されるおそれがあります。

適正な評価には、財務状況や市場環境、成長性を多角的に分析し、デューデリジェンス(資産・財務・法務調査)を徹底することが必要です。DCF法や類似企業比較法を活用し、過去の業績だけでなく将来の成長性や競争環境も考慮することが求められます。

過大評価を避けることで、万が一買収後の統合が計画通りに進まなかった場合でも、財務負担を抑えられます。慎重な評価と現実的な買収価格の設定が不可欠です。

事前に買収後の統合プロセスを計画する

買収後の統合プロセス(PMI)の事前計画は、友好的買収の成功を左右する重要な要素です。統合が円滑に進まなければ、シナジー効果が十分に得られず、企業価値の低下につながる可能性があります。

成功のためには、買収前に組織再編や人材配置、ブランド統合の方針を明確にすることが必要です。特に、従業員のモチベーション維持や企業文化の融合を考慮し、経営陣同士が協力して適切なコミュニケーション戦略を策定することが重要です。

また、ITシステムや業務プロセスの統合計画を事前に立てることで、遅延や混乱を防ぐことができます。買収後のスムーズな経営統合を実現するために、買収前の段階で統合計画をしっかり策定することが不可欠です。

M&A仲介会社の支援を受ける

友好的買収を成功させるには、M&A仲介会社等の専門家の支援が有効です。

仲介会社は交渉の調整や財務・法務のアドバイスを提供し、買収プロセスを円滑に進める役割を担います。支援を受けることで、買収候補の選定や交渉戦略の策定が容易になり、適正な買収価格の算定も可能になります。

また、法務やデューデリジェンスの専門家の活用により、契約リスクを抑え、トラブルを防ぐことができます。

M&Aは複雑なプロセスが伴うため、専門家の知見を活用することが成功の確率を高める要因となります。

まとめ|友好的買収は高いシナジー効果が見込める

友好的買収は、経営統合がスムーズに進みやすく、成功確率が高いことが魅力です。敵対的買収と比べて、シナジー効果を発揮しやすく、企業価値の向上につながるため、より望ましい選択肢と言えます。

一方で、株主の利益や交渉期間の長期化には注意が必要です。経営陣の信頼構築、適正な企業価値の評価、統合計画の策定が成功の鍵となります。M&A仲介会社等の専門家の支援も活用しながら、慎重かつ戦略的に進めることが重要です。

CINC Capitalは、M&A仲介協会会員および中小企業庁のM&A登録支援機関として、M&Aのご相談を受け付けております。業界歴10年以上のプロアドバイザーが、お客様の真の利益を追求します。M&Aの相談をご希望の方はお気軽にお問い合わせください。