CINC CapitalはCINC(証券コード:4378)のグループ会社です。

CINC CapitalはCINC(証券コード:4378)のグループ会社です。

M&A / スキーム

- 最終更新日2025.06.26

会社譲渡とは?メリットデメリットや手続きの流れ、成功のポイントを解説

近年、中小企業を中心に「会社譲渡」への関心が急速に高まっています。

経営者の高齢化や後継者不足により、事業承継が大きな課題となる中、会社譲渡は企業の存続と発展を実現する現実的な手段として注目されています。

本記事では、会社譲渡の基本的な仕組みから、その手法や進め方、メリット・デメリット、譲渡を成功させるためのポイントまで、経営者の視点に立ってわかりやすく解説します。

「会社を次の世代に託したい」「事業の方向転換を考えている」「廃業ではなく価値を残したい」といったお悩みを持つ経営者の方は、ぜひ参考にしてください。

目次

会社譲渡とは?

会社譲渡とは、企業の経営権や資産を第三者に引き渡すことを指します。

具体的には、会社の株式や事業の全部または一部を他者に譲り渡すことで、経営の主体が変更される取引を指します。

この手法は、M&Aの一つとして分類されており、特に中小企業の事業承継や経営再建の場面で広く利用されています。

昨今では、経営者の高齢化や後継者不足といった背景から、会社譲渡のニーズは急速に高まっています。

円滑な譲渡を実現するためには、法的・財務的な知識や専門家のサポートが欠かせません。

会社譲渡は、単なる「売却」ではなく、企業の未来を託す大きな意思決定といえるでしょう。

会社譲渡を行う主な理由

会社譲渡が選ばれる背景には、経営者の事情や経営戦略上の判断など、さまざまな理由があります。

ここでは、企業が会社譲渡を検討・実行する主な理由を4つの視点から解説します。

後継者不在による事業承継

中小企業の多くが抱える課題として、経営者の高齢化と後継者不在があります。

このような場合、会社譲渡は事業の継続性を確保する有効な手段です。

近年、親族内での承継が難しくなっている中、外部の第三者に経営を引き継ぐ「第三者承継」が注目されています。

経営者が長年築いてきた事業を次の世代に残すためには、廃業よりも譲渡の方が社会的・経済的損失が少なくて済みます。

例えば、地元で長く営業してきた製造業が、社員や同業者に会社を譲ることで雇用を守りながら地域経済への貢献も継続できるなど、メリットは大きいです。

このように、後継者不在という経営上のリスクに対して、会社譲渡は「会社の未来を託す選択」として前向きに検討されています。

【関連記事】後継者不足の現状は?

事業の再編や選択と集中

企業が経営戦略の見直しを図る中で、コア事業に経営資源を集中させるために会社譲渡を行うケースがあります。

これは「選択と集中」による経営効率の最適化が目的です。

例えば、多角化戦略を取ってきた企業が、成長性の高い主力事業に注力するために、収益性や将来性が見込めない部門を他社へ譲渡することがあります。

これにより、経営資源の再配置が可能になり、企業全体の競争力を強化できます。

実際に、IT企業が旧来型の事業を切り離し、DX(デジタル・トランスフォーメーション)に経営資源を集中する事例は増えています。

会社譲渡は、単なる縮小ではなく、「強みを伸ばす」ための戦略的な決断であり、事業再構築の一環として有効な手段です。

経営資源の有効活用

会社譲渡を通じて、自社の経営資源をより効果的に活用したいという目的で譲渡を選択する企業もあります。

これは、経営資源の有効活用による企業価値の最大化を狙ったものです。

具体的には、人材、ノウハウ、ブランド、技術など、自社では十分に活かしきれていない資源を、より適した経営体制や企業に引き継ぐことで、持続可能な成長につなげることができます。

例えば、地域密着型の老舗企業が、大手企業に譲渡されることで、販売チャネルや資金力の強化につながり、企業としての潜在力を引き出せるケースがあります。

このように、経営資源の有効活用を目的とした会社譲渡は、双方にとってWin-Winの関係を築くことが可能です。

倒産回避や資金調達

業績不振や資金繰りの悪化など、会社存続の危機に直面した際に、会社譲渡は倒産を回避する最後の手段となり得ます。

また、資金調達を目的として会社譲渡を検討するケースもあります。

会社を清算・破産するとなれば、従業員の雇用や取引先への影響も大きく、社会的信用も失われます。

しかし、譲渡によって事業が継続されれば、関係者の被害を最小限に抑えながら企業の再生が可能になります。

例えば、赤字が続いていた飲食チェーンが、業界大手に事業譲渡することで経営の立て直しに成功した事例もあります。

譲渡によって運転資金や成長資金を獲得することもでき、将来的な再起のチャンスを得ることもできます。

このように、倒産回避や資金確保を目的とした会社譲渡は、苦境にある企業にとって非常に現実的かつ前向きな選択肢といえるでしょう。

会社譲渡の手法

会社譲渡にはいくつかの手法があり、それぞれ譲渡の範囲や影響が異なります。

目的や状況に応じて適切な手法を選ぶことが、円滑な譲渡の鍵となります。

ここでは、代表的な4つの手法について解説します。

株式譲渡

株式譲渡は、会社譲渡の中でも一般的な手法で、会社の所有者である株主が保有する株式を第三者に譲渡することで経営権を移転します。

この手法では、会社の法人格や契約関係、資産・負債、従業員などはそのまま維持され、外形的には経営者が変わるだけで事業が継続します。

手続きが比較的簡易で、利害関係者への影響も最小限に抑えられるため、中小企業のM&Aでも広く活用されています。

例えば、創業者が保有する全株式を後継者や外部企業に売却することで、経営権をスムーズに移行することが可能です。

株式譲渡は、スピーディーかつ低コストで会社の全体を引き継ぐことができる点が大きなメリットです。

【関連記事】株式譲渡とは?

事業譲渡

事業譲渡は、会社が営む事業の一部または全部を、個別に選定して第三者に譲渡する手法です。

会社そのものではなく、「事業」単位での移転となる点が特徴です。

譲渡対象となる資産や契約、従業員を取捨選択できるため、柔軟な構成が可能ですが、契約や許認可、従業員の移籍には個別の同意が必要となり、手続きは煩雑になる傾向があります。

例えば、あるメーカーが不採算部門のみを他社に譲渡し、主力事業に集中するといったケースが該当します。

事業譲渡は、経営資源の再配置やリスクの切り離しに適した選択肢と言えるでしょう。

【関連記事】事業譲渡とは?

会社分割

会社分割は、会社の一部の事業を新設会社に移したり、既存の他社に統合させたりすることで、会社を再編する手法です。

新設分割では、譲渡対象の事業を切り出して新たな会社を設立し、そこに資産や人材を移します。

吸収分割は、既存の他社に対して事業を移転する形です。

いずれの場合も、会社の組織再編を伴うため、法的な手続きや公告などが必要になります。

例えば、大企業が複数の事業部門を持ち、再編を目的として部門ごとに会社を分割・譲渡することで、経営の効率化や成長分野への集中を図ることができます。

会社分割は、複雑な事業構造の整理に有効な手段です。

【関連記事】会社分割とは?

合併

合併は、複数の会社が1つに統合される手法で、経営資源を集約しスケールメリットを得る目的で行われます。

吸収合併では、一方の会社が他方の会社を吸収し、存続会社がすべての権利義務を引き継ぎます。

新設合併では、両社が消滅し、新たな会社が設立されます。

どちらも会社法に基づく手続きが必要で、株主や債権者への通知・同意など一定の準備期間を要します。

例えば、同業他社同士が市場競争力を高める目的で合併することで、販売網や技術、ブランドなどを統合し、シナジー効果を生み出すことができます。

合併は、規模の拡大や成長戦略の一環として活用される重要な手法です。

【関連記事】合併とは?

無償(0円)で会社譲渡する方法はある?

会社譲渡というと、「売却=対価が発生する」というイメージがありますが、実は0円で譲渡するケースも存在します。

これは特殊な状況ではあるものの、合法的に行うことが可能で、一定の条件を満たせば実務上もよく見られる手法です。

0円での会社譲渡が成立する主な理由は、「会社の価値がプラスではない」と判断された場合や、「負債・リスクを含めて誰かに引き継いでほしい」と売り手が強く希望する場合です。

例えば、赤字経営が続いており資産よりも負債が多い企業では、買い手が「事業継続による再建可能性」や「人材・ノウハウの価値」に期待して、実質0円で譲受することがあります。

実務的には「株式を1円で譲渡する」「債務引受を条件に無償譲渡する」などの方法が取られます。

特に、第三者が債務や将来のリスクも引き受ける場合、表面上の譲渡価格が0円であっても、経済的な負担を伴うため「実質的には対価あり」とも言えます。

この手法を成功させるには、買い手が見つかることが大前提です。

したがって、売り手側は事前に会社の財務状況やリスク、将来性を明確に提示し、信頼性を確保する必要があります。

M&A仲介業者を活用すれば、0円譲渡に理解のある買い手候補を見つけやすくなります。

つまり、0円での会社譲渡は不可能ではなく、むしろ事業承継が目的であれば現実的な選択肢にもなり得ます。

ただし、手続きや契約には慎重な対応が必要であり、専門家のサポートを受けながら進めることが望ましいでしょう。

また、0円譲渡であっても、税務上は時価での譲渡とみなされ、譲渡所得税が発生する可能性があります。

また、贈与税の問題も生じる場合があるため、事前に税理士への相談が必要です。

会社譲渡のメリット

会社譲渡は単なる「売却」ではなく、経営者・会社・従業員それぞれに大きなメリットをもたらす選択肢です。

ここでは、会社譲渡によって得られる4つの主な利点について詳しく解説します。

経営者がリスクから解放されてリタイアできる

会社譲渡は、経営者が経営責任から解放され、安心してリタイアできる手段となります。

経営は常にリスクを伴い、精神的・肉体的な負担も大きいため、一定のタイミングでバトンを渡すことが合理的な選択となる場合があります。

特に中小企業では、経営者が個人保証や借入リスクを抱えていることが多く、譲渡によってその責任から解放されることで、第二の人生を安心してスタートできます。

例えば、譲渡後に健康や家族との時間を優先したい経営者にとって、大きなメリットとなります。

このように、会社譲渡は「身を引く」ための後ろ向きな行動ではなく、「安心して次のステージへ進む」ための前向きな決断といえるでしょう。

【関連記事】会社売却後の経営者(社長)の人生とは?選択肢やメリットデメリットを解説

企業が存続し従業員の雇用を維持できる

会社譲渡を行う最大のメリットのひとつが、企業の存続と従業員の雇用維持です。

廃業してしまえば、従業員は職を失い、取引先や顧客にも大きな影響を与えてしまいます。

しかし、会社譲渡によって新たな経営者に引き継がれれば、事業は継続し、従業員もそのまま雇用されるケースが一般的です。

実際、第三者への譲渡により、既存の取引関係を維持しながら、会社のブランドや信用を守ることも可能になります。

例えば、地域に根ざした企業が、後継者不在の中で地元企業へ譲渡したことで、従業員の雇用や顧客対応が継続できたという事例も少なくありません。

会社譲渡は、関係者すべての未来を守る社会的にも意義ある手段です。

譲渡によって資金を得て資産を有効活用できる

会社譲渡により、経営者は株式や事業の売却対価として資金を得ることができます。

これは個人資産の確保や再投資、老後資金の確保など、今後の生活設計を安定させるために大きな意味を持ちます。

特に、長年経営してきた企業の評価が高ければ、想定以上の譲渡益を得ることも可能です。

現金化された資産は、不動産投資や新規事業、子や孫への資産承継など、多様な活用が期待されます。

例えば、60代の経営者が譲渡で得た資金を活用し、第二の人生として地域貢献活動や起業支援に取り組むといった例もあります。

会社譲渡は、単に会社を手放すのではなく、資産の流動化によって新たな価値を生む選択でもあります。

経営ノウハウを継承して企業をさらに成長させられる

会社譲渡は、経営ノウハウや人材、技術などの「無形資産」を次の世代に引き継ぎ、企業のさらなる成長につなげる可能性を秘めています。

新たな経営者がこれらの強みを活用し、事業を拡大・発展させることが期待されます。

特に、同業他社や事業シナジーのある企業に譲渡する場合、販売チャネルの拡大や技術力の強化などが見込まれます。

また、既存の社員も新体制で刺激を受け、モチベーションが高まるケースもあります。

例えば、老舗の食品メーカーが大手流通グループに譲渡されたことで、販路が全国に広がり、売上が倍増したという事例もあります。

このように、会社譲渡は「終わり」ではなく、「企業の新たなスタート」を切るための手段でもあり、事業にとって成長の大きなチャンスとなります。

会社譲渡のデメリット

会社譲渡は多くのメリットがある一方で、慎重に進めなければ思わぬトラブルや損失を招く恐れもあります。

ここでは、会社譲渡における代表的なデメリットを4つの視点から解説します。

経営方針が変わり社内に混乱が生じる

会社譲渡によって経営者が変わると、新たな経営方針や組織体制が導入されることがあります。

これにより、従来の企業文化や価値観が急激に変わり、社内に混乱を招く恐れがあります。

特に、従業員が変化に適応できない場合、士気の低下や離職といった悪影響が出ることもあります。

例えば、家族的経営から成果主義へのシフトが進むと、社内の雰囲気が一変し、従業員が不安を感じるケースがあります。

こうしたリスクを最小限に抑えるには、譲渡前後の情報共有や従業員への丁寧な説明が不可欠です。

新旧経営陣が連携してスムーズな引き継ぎを行うことで、混乱を防ぐことができます。

社内外からの反発や不信感が生まれる可能性がある

会社譲渡は、一部の従業員や取引先、顧客から「裏切り」や「売却」と受け取られ、反発を招く可能性があります。

特に、説明不足や情報の漏洩によって誤解が広がると、信頼関係の崩壊につながります。

例えば、長年取引してきた企業が突然譲渡され、今後の契約が不透明になることを懸念する取引先も少なくありません。

また、従業員が将来に不安を感じ、モチベーションを失うケースもあります。

こうしたリスクに備えるには、事前に社内外の関係者への説明責任を果たし、誠実なコミュニケーションを心がけることが重要です。

M&Aの目的やメリットを正確に伝えることで、不安の軽減と理解促進につながります。

譲渡によって企業の秘密情報が漏洩するリスクがある

会社譲渡のプロセスでは、財務情報や取引先のデータ、技術情報など、重要な機密情報を買い手に開示する必要があります。

そのため、情報漏洩のリスクは常に伴います。

特に、譲渡交渉が破談に終わった場合、開示した情報が悪用されたり、第三者に流出する危険性も否定できません。

業界内の競合が買い手候補であった場合、そのリスクはさらに高まります。

このようなトラブルを防ぐためには、秘密保持契約(NDA)の締結が必須です。

交渉段階から法的対策を講じることで、情報の管理体制を強化し、企業価値の毀損を防ぐことができます。

条件に合う買い手が見つからず譲渡が難航する場合がある

会社譲渡は、希望する条件に合致した買い手がすぐに見つかるとは限りません。

企業の規模や業種、財務状態、市場環境によっては、交渉が長期化したり、譲渡自体が成立しないこともあります。

特に、赤字企業や債務超過の会社、属人的な経営をしている会社は、買い手から敬遠される傾向があります。

また、譲渡価格や譲渡後の体制など、細かな条件調整にも時間がかかります。

こうした状況を避けるためには、M&A仲介業者や専門家の力を借りて、買い手の母数を増やす工夫が必要です。

早めの準備と適切な情報開示が、譲渡成功へのカギとなります。

会社譲渡は慎重に進めるべき取引であり、デメリットを十分に理解したうえで対策を講じることが求められます。

会社譲渡の従業員への影響は?退職金や有給はどうなる?

会社譲渡は経営権が移る大きな変化ですが、従業員にとってもその影響は少なくありません。

雇用や労働条件がどうなるのか、特に退職金や有給休暇の取り扱いについては多くの不安が伴います。

ここでは、従業員への主な影響とその対応について詳しく解説します。

会社譲渡で従業員はどうなる?

会社譲渡が行われても、従業員の雇用は基本的に継続されるのが一般的です。

特に「株式譲渡」の場合、会社の法人格は変わらないため、雇用契約や就業規則、労働条件もそのまま維持されます。

経営者が変わるだけで、会社自体は存続するため、従業員にとっては「転職」や「退職」にはなりません。

一方、「事業譲渡」の場合はやや注意が必要です。

事業単位での譲渡となるため、従業員は譲渡元との雇用契約をいったん終了し、譲渡先の企業と改めて新たな雇用契約を結ぶ必要があります。

その際に、労働条件が変わったり、一部の従業員が引き継がれなかったりする可能性もあります。

ただし、近年のM&Aでは従業員の雇用維持が重要視されており、買い手企業側も人材確保の観点から雇用を継続する姿勢を取るケースが増えています。

従業員にとって不安の少ない形での引き継ぎを行うためには、経営者が事前にしっかりと説明と調整を行うことが大切です。

退職金や有給の扱いはどうなる?

会社譲渡において、退職金や有給休暇といった労働条件の取り扱いも重要なポイントです。

これらの処遇は、譲渡の手法によって対応が異なります。

「株式譲渡」の場合、会社自体が存続するため、退職金の積立や有給休暇の残日数などもそのまま継続されます。

労働契約も変更されないため、従業員にとって制度上の不利益は基本的に生じません。

一方で「事業譲渡」の場合、雇用契約を一度終了するため、退職金の支給タイミングや有給休暇の引き継ぎについては、譲渡先との新たな合意が必要となります。

多くのケースでは、譲渡元企業と譲渡先企業が協議し、従業員が不利益を被らないよう配慮されますが、法的には譲渡先に引き継ぎ義務があるわけではありません。

例えば、譲渡前に未消化の有給休暇があれば、譲渡先がその日数を認めるかどうかは、事前の取り決めによります。

同様に、退職金制度が継続されるかどうかも、引き継ぎ契約の内容次第です。

そのため、従業員の権利保護の観点からは、譲渡契約時に労働条件の継続について明確に定めることが望まれます。

また、経営者は従業員への丁寧な説明を行い、不安や誤解を防ぐ姿勢が求められます。

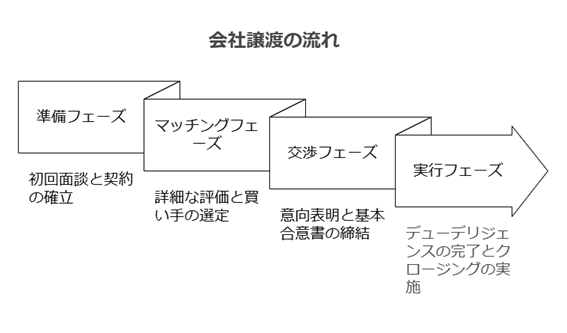

会社譲渡の手続きの流れ

会社譲渡は、複数の専門的なステップを経て進められるプロセスです。

適切な手順を踏まないと、トラブルや損失の原因となるため、事前の理解と準備が欠かせません。

以下では、会社譲渡を成功させるための7つのステップをわかりやすく解説します。

ステップ①

譲渡の目的を明確にして初期準備を行う

会社譲渡を成功させる第一歩は、譲渡の目的を明確にすることです。

なぜ譲渡をしたいのか、何を実現したいのかを整理することで、手続き全体の方向性が定まります。

例えば「後継者がいない」「資産を現金化したい」「事業の再構築をしたい」など、目的はさまざまです。

これにより、譲渡対象(全株式・一部事業など)や買い手の理想像が具体化し、今後の準備や交渉もスムーズになります。

また、初期段階では社内の情報整理や財務資料の見直しも重要です。

必要であれば、M&A専門のアドバイザーや税理士に相談し、客観的なアドバイスを受けながら進めましょう。

ステップ②

企業価値を算定して譲渡価格を検討する

次に行うべきは、企業の価値を客観的に把握し、譲渡価格の基準を定めることです。

会社の評価は「企業価値評価(バリュエーション)」と呼ばれる専門手法を用いて行います。

評価方法には、純資産価額法、類似会社比準法、DCF法(将来キャッシュフロー割引法)などがあり、企業の規模や業種によって適切な手法が異なります。

過去の実績だけでなく、将来の成長性や収益力も考慮されます。

このステップで算定された企業価値は、買い手との交渉時の土台となる重要な要素です。

高すぎても低すぎても交渉が難航するため、現実的かつ納得感のある価格設定が求められます。

ステップ③

買い手を探して交渉を進める

企業価値が明確になったら、次は実際に会社を譲り受けてくれる買い手候補を探す段階です。

買い手の候補には、親族、社内の従業員、取引先、同業他社、投資ファンドなど多様な選択肢があります。

この段階では、M&A仲介業者やFA(フィナンシャル・アドバイザー)に依頼して買い手探索を進めるのが一般的です。

秘密保持契約(NDA)を交わしたうえで、会社概要や希望条件を開示し、候補企業と交渉を行います。

買い手選定においては、価格面だけでなく、企業文化の相性や従業員の処遇方針、事業の継続性なども考慮すべきです。

短期的な利益にとらわれず、長期的な視点で選ぶことが大切です。

ステップ④

基本合意書を締結して条件を整理する

交渉が進み、譲渡の方向性に合意が形成されてきたら、次は「基本合意書(LOI)」を締結します。

これは法的拘束力のある正式契約ではありませんが、両者の合意事項を整理し、今後の交渉の枠組みを定める重要な文書です。

基本合意書には、譲渡価格の目安、譲渡スケジュール、独占交渉権、秘密保持、デューデリジェンスの実施予定などが記載されます。

これにより、相手方との信頼関係が明確になり、交渉の透明性も高まります。

この段階でしっかりと条件整理をしておくことで、後工程でのトラブルや誤解を未然に防ぐことができます。

ステップ⑤

デューデリジェンスを実施して企業の実態を把握する

次に行うのが「デューデリジェンス(DD)」と呼ばれる企業調査です。

買い手が譲渡対象企業の実態を詳しく調べ、リスクの有無や財務の健全性を確認するために実施されます。

主な調査項目は、財務、税務、法務、労務、知的財産などです。

隠れた債務や未解決の訴訟リスク、税務上の問題点がないかどうかがチェックされます。

この過程で重大な問題が発見されると、価格交渉の見直しや契約中止に発展することもあります。

したがって、売り手側も事前に内部の整理や問題点の洗い出しを行い、誠実に対応することが求められます。

ステップ⑥

最終契約書を作成して譲渡を正式に決定する

デューデリジェンスが完了し、交渉内容に最終的な合意が得られたら、いよいよ「最終契約書(SPA)」の作成・締結に進みます。

ここで譲渡価格や支払方法、クロージング条件、表明保証などの重要事項を正式に取り決めます。

契約書の作成には、法務・税務の専門家の関与が必須です。

リスクを最小限に抑えるためにも、条項の一つひとつを慎重に確認する必要があります。

この最終契約の締結によって、譲渡の意思が正式に確定し、譲渡完了に向けた準備が本格的に始まります。

ステップ⑦

クロージングを行って譲渡手続きを完了する

最後に行うのが「クロージング」と呼ばれる実務的な譲渡手続きの完了です。

これは、最終契約に基づいて実際の株式や資金の受け渡し、名義変更、登記手続きなどを行うフェーズです。

株式譲渡であれば、譲渡契約書の締結後に株券の引き渡しや名義書換、株主名簿の変更などが行われます。

事業譲渡であれば、資産の移転手続きや取引先への通知などが必要になります。

これらの実務手続きがすべて完了した時点で、会社譲渡は正式に完了となります。

クロージング後も、新旧経営者間で一定期間の協力関係(移行支援など)を継続することが円滑な引き継ぎには有効です。

会社譲渡はこのように段階的に進めることで、関係者全員が納得できる形で完了へと導くことができます。

会社の譲渡に必要な書類

会社譲渡を進める際には、法的・実務的に必要となるさまざまな書類を準備しなければなりません。

手続きを円滑に進めるためには、どの段階でどのような書類が必要かを正しく把握しておくことが重要です。

株式譲渡の場合

- 株式譲渡契約書

- 株式譲渡承認請求書

- 株主総会招集通知書

- 臨時株主総会招集通知書

- 株主総会議事録

- 取締役会招集通知・決定書

- 株主総会決議議事録(承認/否認結果記録)

- 株式譲渡承認通知書

- 株主名簿

- 株主名簿記載事項書換請求書(名義書換請求書)

- 株主名簿記載事項証明書

- 株主名簿記載事項証明書交付請求書

- 印鑑証明書(譲渡人・譲受人)

- 取締役の決定書(取締役会設置会社の場合)

事業譲渡の場合

- 秘密保持契約書(NDA)

- 意向表明書(LOI)

- 基本合意書(MOU)

- 取締役会または株主総会議事録

- 事業譲渡契約書(最終契約書)

- 財務諸表/月次試算表等(クロージング用)

- 契約引継ぎリスト(取引先・賃貸借・リース等)

- 許認可引継ぎ届出書(許認可業種のみ)

- デューデリジェンス報告書

- 店舗・設備チェックリスト(クロージング時)

- 委任状(司法書士等に依頼する場合)

会社分割の場合

- 会社分割契約書または計画書

- 株主総会議事録(特別決議)

- 債権者保護手続関係書類・官報公告コピー・個別催告書

- 定款(分割後の新定款含む)

- 役員就任承諾書

- 印鑑証明書(関係者)

- 資本金計上証明書

- 株主リスト

- 登記事項証明書(分割対象会社および承継会社)

- 委任状(司法書士などに依頼する場合)

合併の場合

- 合併契約書(吸収または新設)

- 株主総会または取締役会議事録(合併決議)

- 債権者保護手続関係書類・公告・個別催告書

- 登記事項証明書(存続会社・消滅会社それぞれ)

- 定款(存続・新設会社のもの)

- 取締役就任承諾書

- 印鑑証明書(役員・代表者)

- 資本金計上証明書

- 登録免許税関係書類

- 委任状(司法書士等に依頼する場合)

会社の譲渡を成功させるためのポイント

会社譲渡は、経営者にとって人生の中でも大きな決断の一つです。

譲渡を円滑かつ成功裏に進めるためには、戦略的な準備と慎重な対応が不可欠です。

ここでは、譲渡を成功させるために押さえておくべき重要なポイントを5つ紹介します。

譲渡の目的を明確にして戦略を立てる

会社譲渡を検討する際、最初に重要となるのが「なぜ譲渡するのか」という目的の明確化です。

目的があいまいなまま手続きを進めてしまうと、方針がぶれたり、買い手選定を誤ったりするリスクがあります。

例えば、「後継者不在による承継」「経営からのリタイア」「資産の現金化」など、目的に応じて適切な譲渡方法や交渉スタンスは変わってきます。

目的がはっきりすれば、譲渡対象や条件、時期も戦略的に整理しやすくなります。

計画的な譲渡を実現するには、単なる売却ではなく、将来のビジョンまで見据えた中長期的な視点で戦略を構築することが成功の第一歩です。

会社の価値を正確に把握して適正な価格を設定する

会社譲渡では、会社の価値を正しく評価し、適正な価格を設定することが極めて重要です。

価格が高すぎれば買い手が現れず、安すぎれば経営者や株主が損をする可能性があります。

価値評価には、純資産法やDCF法、類似企業比較法など、複数の手法がありますが、これらを適切に使い分けるには専門的な知識が必要です。

また、見かけの利益だけでなく、将来の収益性やブランド力、人材の質など「目に見えない資産」も評価のポイントとなります。

第三者による企業価値評価を受けることで、客観的かつ納得感のある価格設定が可能になります。

適正価格は、スムーズな交渉と譲渡成功の鍵を握ります。

信頼できる専門家に相談して手続きを円滑に進める

会社譲渡は法務・税務・労務など多岐にわたる分野の専門知識を必要とするため、信頼できる専門家のサポートが不可欠です。

M&Aアドバイザーや会計士、弁護士といった専門家を活用することで、トラブルの予防や交渉の後押しを受けることができます。

例えば、買い手との契約交渉では表面化していないリスクが潜んでいることもあり、経験豊富な専門家の視点が安心材料となります。

また、煩雑な書類作成やスケジュール管理も一任できるため、経営者は本業に集中しながら譲渡を進めることが可能になります。

円滑かつ安全な譲渡の実現には、初期段階から専門家と連携して進めることが成功への近道です。

従業員や取引先との信頼関係を大切にする

会社譲渡では、従業員や取引先など社内外のステークホルダーの信頼を損なわないように配慮することが極めて重要です。

情報が不透明だったり、突然の譲渡発表があった場合には、不安や反発を招く可能性があります。

従業員に対しては、譲渡による雇用の継続性や待遇の維持などを丁寧に説明し、安心感を与えることが必要です。

取引先にも、譲渡後もこれまで通りの関係が継続されることを適切に伝えることで、信頼関係を維持できます。

社内外の協力なしには、円滑な事業引き継ぎは成り立ちません。

譲渡を成功に導くためには、関係者への誠実な対応と丁寧なコミュニケーションが欠かせません。

買い手企業との相性やビジョンの一致を確認する

譲渡先の企業選びにおいては、単に譲渡価格の高さだけでなく、企業文化や経営理念、将来ビジョンとの相性をしっかり確認することが大切です。

相性の良い買い手であれば、従業員も安心して働き続けられ、事業の継続・成長が期待できます。

逆に、経営方針が合わない企業に譲渡した場合、早期に経営の混乱や人材流出が起きる可能性も否定できません。

例えば、地域密着型の事業を展開している企業が、大手の全国展開企業に譲渡される場合でも、地域戦略を尊重してくれるかどうかは大きな判断材料になります。

譲渡後の企業の未来を左右する買い手選びは、経営者としての最後の責任とも言えます。

価格や条件だけでなく、価値観の一致を重視することで、真の意味での「成功する譲渡」が実現できます。

会社譲渡の相場価格と譲渡価額の算出方法

ここでは、会社売却の相場価格と、譲渡価額の算出方法について解説します。

特に売却による利益を最大にしたい方は算出方法についてしっかり理解しましょう

会社譲渡の相場価格

会社売却の相場価格は、年買法(年倍法)という計算式を使用することで、目安を算出できます。

会社売却の相場=純資産(時価)+営業利益1~5年分

代表的な計算式ではありますが、あくまで目安です。他にも計算式はあります。

会社の売却やM&Aに詳しい専門家に相談しながら、適切な計算式を選択し、算出することが事業の売却成功のポイントです。

譲渡価格の算出方法

譲渡価格を算出する方法は以下の3つです。

- コストアプローチ

- マーケットアプローチ

- インカムアプローチ

ここでは、譲渡価格を算出するための方法を3つ紹介します。

コストアプローチ

コストアプローチは、純資産額を株式価値として採用する方法を指します。

貸借対照表(バランスシート)を用いて、資産から負債を引いた値(純資産額)が株式価値であるという考え方です。

先ほど会社売却の相場価格の算出に利用した「年買(倍)法」もこのコストアプローチに該当します。

計算式は他にも「簿価純資産法」「時価純資産法」があります。

マーケットアプローチ

マーケットアプローチは、類似企業の市場評価を参考に企業価値を算出する方法です。

PER※、PBR※、EBITDA倍率※などの複数の指標を用い、業界特性や企業規模の違いを適切に調整して評価を行います。

上場企業との比較では、流動性や規模の違いによる調整が必要不可欠です。

例えば、売却したい事業が食品会社であった場合、類似した上場中の食品会社を参考にします。

ただし、上場企業と中小企業では大きな差がある場合もあるので、この点は留意する必要があります。

※PER(株価収益率)…株価が1株当たり純利益の何倍になっているかを表す指標

※PBR(株価純資産倍率)…企業の資産内容や財政状態をもとに、株価の水準を測る指標。株価1株当たりを純資産で割った値

※EBITDA倍率…企業価値をEBITDAで割った指標で、企業の収益力や投資価値を評価する際の基準として使用されます。

インカムアプローチ

マーケットアプローチは、現在の価値から将来の価値(収益)を予測し、株式価値を計算する方法です。

この算出方法では割引率を使用しますが、この割引率は考えられるリスクから導き出します。

マーケットアプローチでは「DCF法」を計算式に用いることが多いです。

計算式は他にも「配当還元法」「収益還元法」があります。

会社譲渡を検討する際の相談先・専門家

会社譲渡は複雑な手続きや判断を要するため、信頼できる専門家や相談先の支援が不可欠です。

適切な相手に早期に相談することで、譲渡の成功率が高まり、リスクを最小限に抑えることができます。

以下では、会社譲渡を検討する際に頼るべき代表的な専門家・機関について紹介します。

M&A仲介会社・アドバイザー

M&A仲介会社やM&Aアドバイザーは、会社譲渡の一連のプロセスをトータルでサポートしてくれる存在です。

買い手の探索から価格交渉、契約締結まで幅広く対応し、譲渡をスムーズに進めることができます。

特に中小企業にとっては、買い手候補のネットワークを持つ仲介会社の力が重要です。

非公開で交渉を進められる点や、相場感を把握して適正な価格を提示してくれる点でも信頼できます。

ただし、仲介手数料や報酬体系は事前に確認が必要です。実績のある会社を選び、自社の規模や業種に合った支援を受けましょう。

公認会計士・税理士

会社譲渡では、税務や会計に関する課題が多数発生します。

譲渡益に対する課税、消費税や法人税の取り扱い、資産の評価方法など、専門的なアドバイスを得ることで、余計な税負担を避けることができます。

また、事前に財務状況を整理し、買い手にとって信頼性のある資料を提供できる体制を整える点でも、税理士の力は大きな役割を果たします。

長年付き合いのある顧問税理士がいる場合でも、M&Aに強い専門家にセカンドオピニオンを求めることも効果的です。

弁護士(M&A・企業法務に強い専門家)

譲渡契約や秘密保持契約、表明保証など、会社譲渡では法的リスクの管理が不可欠です。

弁護士は契約書の作成・レビュー、法的トラブルの予防と解決に関して重要な役割を担います。

特に、買い手との交渉で不利な条件を避けたり、

将来的な訴訟リスクを想定した契約書を整えるためには、企業法務に強い弁護士の存在が欠かせません。

交渉段階から弁護士に関与してもらうことで、トラブルを未然に防ぎ、安心して手続きを進めることができます。

商工会議所や事業承継支援センター

地域に根ざした中小企業であれば、商工会議所や各都道府県に設置されている「事業承継・引継ぎ支援センター」などの公的機関も心強い相談先です。

中立的な立場でM&Aに関するアドバイスやマッチング支援を行っており、費用負担が軽いことも特徴です。

特に、まだ具体的な買い手が見つかっていない段階や、会社譲渡が自社に適しているか判断できない段階では、こうした機関の無料相談を活用することで、初動の方向性が見えてきます。

地元企業とのネットワークがあるため、地域内での譲渡を検討している場合にも有効です。

金融機関(銀行・信用金庫など)

銀行や信用金庫などの金融機関も、会社譲渡に関する情報提供や専門家の紹介を行っていることがあります。

特に、長年付き合いのある担当者がいれば、経営状況や資金繰りに関するアドバイスを得やすいという利点があります。

また、譲渡先企業の資金調達や、譲渡後の経営支援に関しても関与するケースがあり、M&A全体の流れを金融面から支援してくれます。

金融機関を通じて信頼できる専門家を紹介してもらうこともできるため、相談の窓口として有効に活用しましょう。

まとめ|会社譲渡は従業員や取引先への配慮を忘れずに進めましょう

会社譲渡は、経営者にとって人生の大きな節目であり、企業にとっても将来を左右する重要な決断です。

譲渡の目的や手法を明確にし、企業価値を正しく把握しながら、信頼できる専門家のサポートを受けて計画的に進めることが、成功への第一歩です。

そのうえで特に忘れてはならないのが、従業員や取引先といった関係者への丁寧な配慮です。

突然の譲渡や不透明な情報公開は、不安や混乱を招き、事業の継続性に悪影響を及ぼしかねません。

譲渡の背景や今後の方針について誠実に説明し、信頼関係を維持することが、円滑な引き継ぎと譲渡後の安定につながります。

会社譲渡は決して「終わり」ではなく、新たな経営体制のもとで企業を発展させていくための「始まり」です。

譲渡を通じて企業の価値や文化を次世代へ受け継ぐためにも、関係者への心配りと適切な準備をもって、前向きに取り組みましょう。

CINC Capitalでは、M&A仲介協会会員および中小企業庁のM&A登録支援機関として、M&Aのご相談を受け付けております。

業界歴10年以上のプロアドバイザーが、お客様の真の利益を追求します。

M&Aの相談をご希望の方はお気軽にお問い合わせください。