CINC CapitalはCINC(証券コード:4378)のグループ会社です。

CINC CapitalはCINC(証券コード:4378)のグループ会社です。

業種

- 最終更新日2025.07.04

【2025年】動物病院業界のM&A動向は?事例や相場、手続きの流れ、M&Aを成功させるためのポイントを解説

ペットの家族化が進む中で需要が高まっている動物病院ですが、少子高齢化や人材不足、経営の負担増といった課題も浮き彫りになっています。

こうした状況下で注目されているのがM&Aです。本記事では、動物病院の市場動向やM&Aの最新事例、成功のポイントまで解説します。

目次

動物病院の市場動向

動物病院では獣医師が中心となって診療を行い、動物看護師などの専門スタッフもサポートします。

犬や猫が主な診療対象ですが、ウサギやハムスターなどの小動物、中には牛や馬などの大動物も診療する病院もあります。

動物病院の開設数とペットの飼育数の推移

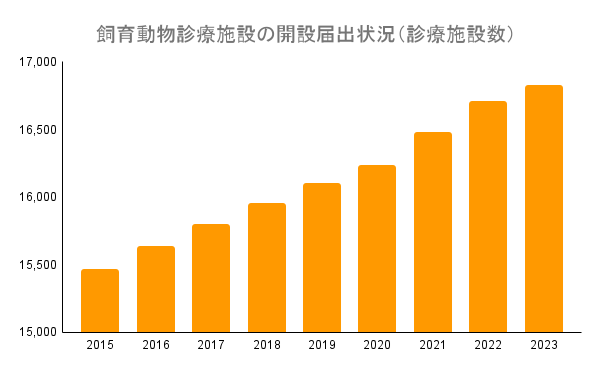

動物病院や動物診療施設は年々増加しています。 【引用】農林水産省「飼育動物診療施設の開設届出状況(診療施設数)」より作成

【引用】農林水産省「飼育動物診療施設の開設届出状況(診療施設数)」より作成

農林水産省の調べによると、飼育動物診療施設の開設数は毎年増加しており、2023年は2015年の統計開始以来、過去最高の16,825件となりました。施設数の増加は競争の激化をもたらすため、経営を安定させるための対策は必須となります。

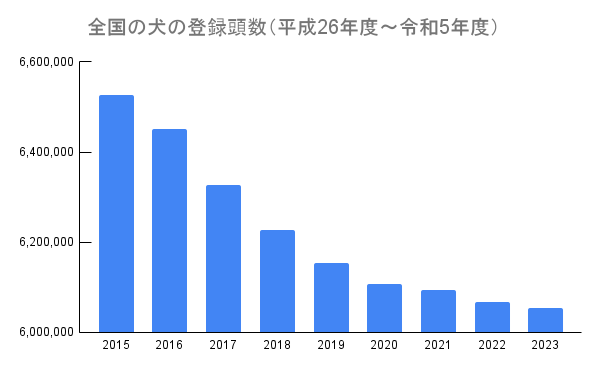

一方で、少子高齢化により年々人口が減少しています。動物やペットの飼育状況はいかがでしょうか。ペットに代表される「犬」の登録者数は減少しています。

【引用】農林水産省「都道府県別の犬の登録頭数と予防注射頭数等(平成26年度~令和5年度)」より作成

【引用】農林水産省「都道府県別の犬の登録頭数と予防注射頭数等(平成26年度~令和5年度)」より作成

厚生労働省の調べによると、全国の犬の登録頭数は年々減少しています。特に2015年から2020年にかけては急激な減少です。減少の原因として、まず少子高齢化による人口減少により、ペットを飼う人口が比例して減少していることが挙げられます。

なお、この減少は大都市を除いた都道府県で顕著です。東京都や大阪府は登録頭数が増加しているため、全国の登録頭数の減少は、地方の影響が大きいでしょう。さらに、国内の世帯の変化が大きな要因となっています。

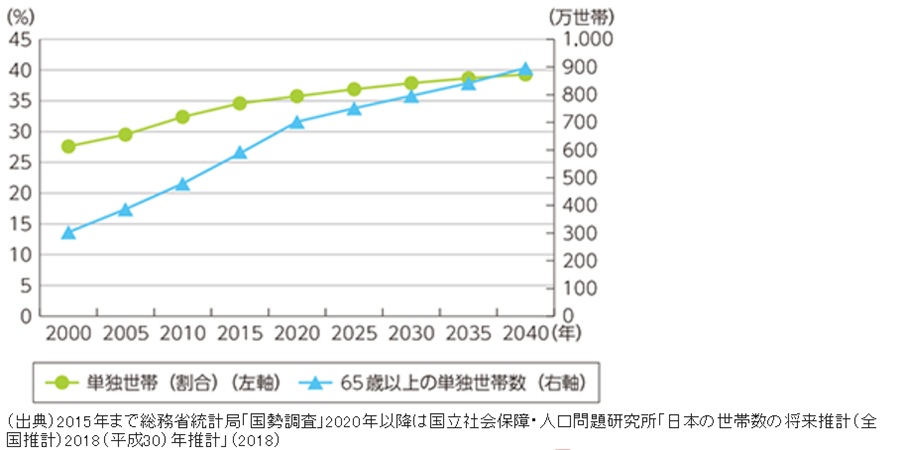

【引用】総務省「第1部 特集 人口減少時代のICTによる持続的成長 単独世帯率の推移と65歳以上の単独世帯数の推移(2020年以降は予測)」

【引用】総務省「第1部 特集 人口減少時代のICTによる持続的成長 単独世帯率の推移と65歳以上の単独世帯数の推移(2020年以降は予測)」

総務省によると、単独世帯(割合)は毎年増加しています。犬の登録頭数が急激に減少した2015年~2020年は、65歳以上の単独世帯数も急激に増えています。

経済や世帯の変化は飼育状況に影響を与えることもあります。今後の経済状況によってはさらに飼育数が減少する可能性があるでしょう。

マイクロチップ装着の義務化

2022年から狂犬病予防法により、マイクロチップの装着が義務付けされました。

令和元年6月19日に公布された、動物の愛護及び管理に関する法律等の一部を改正する法律(以下「動物愛護管理法」という。)により、犬猫等販売業者に対するマイクロチップ装着等の義務化に関する規定が令和4年6月1日から施行され、動物愛護管理法第39条の7に基づく「狂犬病予防法の特例制度」が開始されました。

【出典】厚生労働省「マイクロチップの装着等の義務化に係る狂犬病予防法の特例に関する対応について」

マイクロチップ装着の主な目的は迷子や災害時の飼い主特定です。マイクロチップ装着の影響が飼育数に与える影響が全くないわけではありませんが、要因としては比較的小さいです。

動物病院業界が抱える主な課題

動物病院業界はペットの高齢化や飼育数の増加により需要が拡大する一方で、深刻な人材不足や運営負担の増大といった課題にも直面しています。ここでは、特に重要な3つの問題を解説します。

獣医師やスタッフの人手不足が深刻化している

現在、動物病院業界では獣医師や看護師などの人手不足が深刻な問題となっています。

背景には、少子化による労働人口の減少や、長時間労働・休日の少なさなど職場環境の厳しさがあり、若手の離職率が高いことも影響しています。

例えば、都市部の大型病院では人材確保ができても、地方の小規模病院では求人を出しても応募がないケースも珍しくありません。また、専門性が高い動物医療の現場では、一定の経験やスキルを持つスタッフの育成にも時間がかかります。

こうした人材不足は診療体制の不安定化を招き、院長の業務過多やサービスの質の低下にもつながるため、業界全体の構造的課題として解決が急がれています。

院長の高齢化が進み事業承継が困難になっている

動物病院の経営者である院長の高齢化が進行し、事業承継が難航するケースが増えています。

全国的に見ても、50〜60代の院長が多く、後継者が見つからずに閉院を余儀なくされる病院が年々増加傾向にあります。

例えば、子どもが獣医師にならなかったり、長年勤めたスタッフに経営を任せる意思がない場合、第三者への承継やM&Aを検討するしか選択肢がないという声もよく聞かれます。

このような状況は、地域の動物医療体制に影響を及ぼすばかりか、突然の閉院によって飼い主や患者に混乱を招くリスクもあるため、早期からの承継準備と外部支援の活用が必要不可欠です。

医療設備や運営コストの負担が増加している

動物医療の高度化に伴い、設備投資や日常の運営コストが経営の大きな負担となりつつあります。

CTやMRIといった高額な医療機器の導入が求められる一方で、導入後の維持費や修繕費、薬品や消耗品の仕入れ価格も年々上昇しており、特に小規模病院にとっては重い負担です。

例えば、患者からのニーズに応えるため最新設備を導入したものの、十分な利用件数を確保できず採算が取れないといった事例も少なくありません。また、感染症対策や労務管理への対応も求められ、運営の複雑化が進んでいます。

このような経営圧迫に対処する方法として、グループ経営やM&Aによるスケールメリットの活用が注目されています。

動物病院のM&A動向

少子高齢化や国内の経済・世帯の変化により、ペットの飼育数は減少しています。一方で動物病院や飼育動物診療施設は増加しているため、ライバルの事業が多い中、減り続ける需要の中で経営をしていく過酷な状況となっています。

さらにこの状況は都道府県によって大きく異なります。厚生労働省の「都道府県別の犬の登録頭数と予防注射頭数等(平成26年度~令和5年度)」の2023年のデータによると、以下の特徴があります。

- 東京や大阪などの人口が多い大都市は犬の登録頭数が多い

- 地方にあたる都道府県だけで見ても登録者数の差が激しい

(例:三重県と滋賀県では、隣の都道府県なのにもかかわらず、33,575件の差があった)

このように動物病院の経営の難易度は地方によっても異なります。実際に自身の事業がある地域だけでなく、他の地域にも目を向けることも大切です。近年、動物病院業界では安定した経営を実現するためにM&Aを実施する事業が増えています。

M&Aは、M&AはMergers and Acquisitionsの略称で、合併と買収を指します。企業または事業の全部や一部の移転を伴う取引で、会社もしくは経営権の取得をします。

M&A実施により、M&Aを行う相手企業の資金力や経営力を活用したり、既存の医療機器や雇用を活用することが可能です。さらにM&Aは後継者問題の解決につながります。

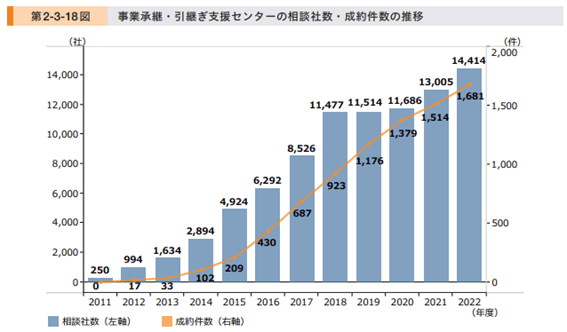

【引用】中小企業庁「2024年版 事業承継・引継ぎ支援センターの相談社数・成約件数の推移」

【引用】中小企業庁「2024年版 事業承継・引継ぎ支援センターの相談社数・成約件数の推移」

M&A・事業承継の公的な支援機関である事業承継・引継ぎ支援センターにおいても、相談件数が急増している状況です。M&Aを経営戦略の一つとして考えてみることをおすすめします。

【売り手】動物病院をM&Aするメリット

動物病院の売却を検討している院長にとって、M&Aは後継者問題の解決や経営負担の軽減につながる有効な選択肢です。ここでは、売り手側がM&Aで得られる主なメリットを解説します。

メリット①

後継者不在でも病院を継続できる

M&Aは後継者がいなくても病院を存続させる手段として注目されています。

多くの動物病院では、院長の引退が近づいても子どもが獣医師ではない、スタッフに継ぐ意志がないといった理由で、承継先が見つからないケースが増えています。

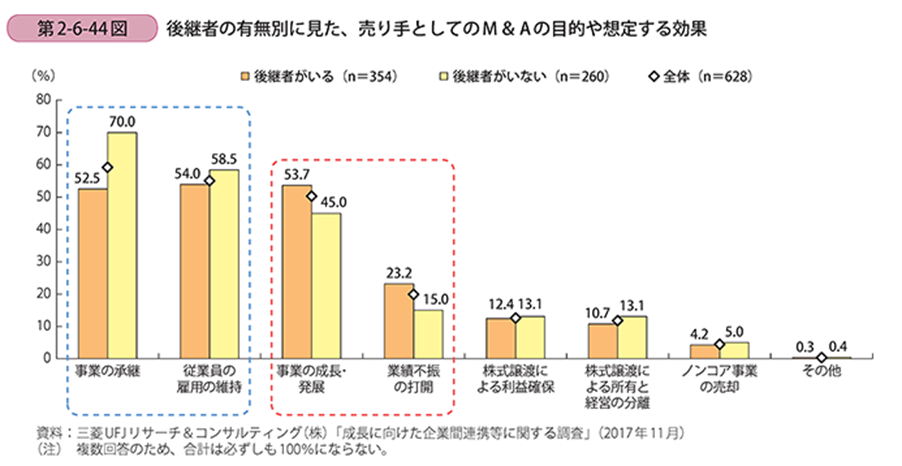

中小企業庁の調べによると、後継者不在の売り手がM&Aに求める目的として「事業の承継」と回答した企業が70.0と、高い数値を示しました。承継でM&Aを活用する企業が多いということが読み取れます。

【引用】中小企業庁「2017年 後継者の有無別に見た、売り手としてのM&Aの目的や想定する効果」

【引用】中小企業庁「2017年 後継者の有無別に見た、売り手としてのM&Aの目的や想定する効果」

M&Aを活用すれば、外部の企業や他の獣医師に経営を譲ることで、病院を閉院せずに済み、地域の医療サービスも継続されます。

後継者不在による廃業リスクを回避できることは、院長自身にとっても、地域社会にとっても大きなメリットです。

【関連記事】【中小企業】後継者不足の現状は?何が問題?原因や解決策、相談先を解説

メリット②

引退後の生活資金を確保できる

動物病院をM&Aで売却することで、引退後の生活資金や老後資金を確保することができます。

院長が長年築き上げた病院の資産価値を対価として受け取ることで、無収入になることへの不安を軽減できます。

例えば、患者数や収益実績が安定している病院であれば、高額での売却も可能で、年金だけに頼らず余裕のある老後設計が可能です。

M&Aは、安心して引退を迎えるための経済的な出口戦略として機能します。

この売却益はM&Aの手法により、対価と売却益を貰う立場が異なります。

代表的なM&A手法の「株式譲渡」と「事業譲渡」の違いを見てみましょう。

|

株式譲渡 |

事業譲渡 |

|

|

対価 |

株主が保有する株式の売却による利益 譲渡益 = 売却価額 – 取得価額(簿価) 【税務上の取り扱い】 ▼法人株主の場合 ▼個人株主の場合 |

個々の資産・負債ごとに計算 【税務上の取り扱い】

|

|

売却益を得る立場 |

|

|

なお、この売却益の価格は「自社の企業価値」を知ることから始まります。

CINC Capitalでは企業価値を判断できる無料の「企業価値算定シミュレーション」を提供しています。企業価値について知りたいという方は以下のリンクより、ぜひお気軽にお問い合わせください。

【関連記事】会社売却後の経営者(社長)の人生とは?

メリット③

スタッフの雇用や顧客への影響を最小限にできる

M&Aによる承継は、スタッフの雇用や患者(飼い主)への影響を最小限に抑えることができます。

突然の閉院や院長交代では、従業員が職を失ったり、飼い主が通院先を失ったりする混乱が生じがちです。しかし、事前にM&Aを計画的に進めることで、雇用契約や診療体制を維持したまま運営が継続できます。

例えば、同じエリアで複数の病院を運営する企業に引き継ぐ場合、既存スタッフをそのまま雇用し、顧客対応もスムーズに行える可能性が高くなります。

関係者への影響を抑える点で、M&Aは優れた選択肢です。

メリット④

経営や設備更新の重圧から解放される

M&Aによって経営や設備更新にかかる負担から解放されることも、大きな利点の一つです。

動物医療の高度化により、新しい機器の導入やシステム整備、スタッフ教育などが院長にとって重荷となっているケースが増えています。

例えば、CTや電子カルテなどの導入は数百万円以上の投資が必要で、経営的に大きなプレッシャーとなります。しかし、M&Aで運営を企業に任せれば、そうした投資判断や設備管理の責任から自由になれます。

経営の重圧から解き放たれ、治療に専念したり完全引退する道を選べるのは、M&Aならではのメリットです。

メリット⑤

信頼できる企業やグループに引き継げる可能性がある

M&Aを活用すれば、自院の理念や文化を理解し尊重してくれる企業やグループに事業を託すことも可能です。

近年では、動物病院業界に特化したM&A仲介会社や、ペット医療に関心を持つ企業が多数存在し、理念のマッチングを重視した承継が行われるケースが増えています。

例えば、「地域密着型医療を続けたい」「スタッフ第一の運営を継承したい」といった希望を条件に買い手を選定できるM&Aもあります。

信頼できるパートナーに託せる可能性があるのは、M&Aの価値をさらに高めるポイントです。

【売り手】動物病院をM&Aするデメリット

M&Aには多くのメリットがある一方で、売り手側が注意すべきリスクや課題も存在します。ここでは代表的な4つのデメリットを紹介し、慎重に検討すべきポイントを明確にします。

デメリット①

売却額が期待より低い可能性がある

動物病院の売却額が、想定よりも低くなるケースがあるため、事前に相場感を把握することが重要です。

院長が「長年の努力を評価してほしい」と思っていても、市場では収益力や立地、設備、スタッフ体制などで価格が判断されるため、感情的な評価と実際の売却額にギャップが生じやすいのが実情です。

例えば、最新設備が導入されていなかったり、スタッフ不足が深刻な病院では、売却希望額を大幅に下回る査定がされることもあります。

正確な価値評価と現実的な価格設定が、後悔しないM&Aには欠かせません。

デメリット②

従業員や飼い主からの反発や不安が出ることがある

M&Aによるオーナー交代に対して、スタッフや飼い主から不安や反発の声が上がることがあります。

特に、説明不足や事前告知なしに突然の交代が行われると、「今後の職場環境はどうなるのか」「診療内容が変わるのでは」といった疑念が広がり、職場のモチベーションや患者離れにつながるおそれがあります。

例えば、長年勤めたスタッフが新体制に不信感を抱き退職するケースや、飼い主が別の病院に移るケースもあります。

M&Aを成功させるには、関係者への丁寧な説明と信頼構築が不可欠です。

デメリット③

M&A後に医院の運営方針が変わるおそれがある

M&Aによって買い手が病院経営を引き継ぐと、運営方針が大きく変わる可能性があります。

特に、企業グループが買収した場合、コスト重視や収益優先の体制に変化し、診療スタイルやサービス内容が従来と異なることがあります。

例えば、「丁寧な説明を重視する診療方針」が、「回転率重視の効率的診療」に変わったことで、患者離れが起きた例も存在します。

売却後も自院の理念や方針を残したいと考える場合は、契約時にしっかりと条件交渉を行うことが重要です。

デメリット④

信頼できる買い手や仲介業者を見つけるのが難しい

M&Aを成功させるには、信頼できる買い手や仲介業者を見つけることが前提となりますが、これが意外と難しいのが現実です。

買い手側の経営実態が不透明であったり、業界知識が不足している仲介者に依頼してしまうと、トラブルの原因になります。

例えば、事前に詳細なデューデリジェンスを行わずに契約を進めた結果、買い手が資金調達できず破談になるケースや、契約後に雇用条件が一方的に変更されるといった問題が報告されています。

信頼できるパートナー選びと慎重な交渉が、M&Aの成功と安心の鍵を握ります。

【買い手】動物病院をM&Aするメリットとデメリット

動物病院のM&Aは、買い手にとっても成長機会や新規参入の手段として有効です。ただし、慎重に進めなければ思わぬリスクも伴います。ここでは、買い手の立場で見るM&Aのメリットとデメリットを整理して解説します。

買い手のメリット

動物病院をM&Aで取得する最大のメリットは、ゼロからの開業よりも早く、低リスクで医療事業をスタートできる点にあります。

新規開業には立地選定、スタッフ採用、顧客獲得など多くの時間とコストがかかりますが、M&Aであれば、既存の顧客基盤や診療体制を引き継ぐことができるため、即戦力の運営が可能です。

例えば、地域で評判の良い病院を承継すれば、すでに通っている飼い主がそのまま継続利用してくれるため、立ち上げ時の不安定な時期を大幅に短縮できます。また、経験豊富なスタッフが残るケースも多く、スムーズな経営移行が期待できます。

このように、M&Aは既存の価値を活用して事業を拡大・多角化する戦略として非常に効果的です。

買い手のデメリット

一方で、動物病院のM&Aには見えにくいリスクも存在し、買い手は慎重な調査と判断が求められます。

まず、買収前に病院の財務状況や契約内容、スタッフの働き方などを正確に把握できていないと、引き継ぎ後に想定外の問題が発生するおそれがあります。

例えば、収益が安定していると思っていた病院でも、特定の院長の人気によって成り立っていた場合、その院長が退任した後に顧客が離れ、売上が急減する可能性があります。また、スタッフ間の人間関係や、設備の老朽化といった内部的な課題が顕在化することもあります。

このようなリスクを最小限に抑えるためには、事前のデューデリジェンス(買収調査)と契約時の条件整理が不可欠です。

動物病院のM&A事例

ここでは過去に実施されたM&Aの事例について紹介します。今後のM&Aの参考にしてみてください。

株式会社Withmalが札幌総合動物病院を譲受

株式会社Withmalは札幌総合動物病院を譲受しました。札幌総合病院は、札幌市の厚別と北郷にある動物病院です。犬・猫をはじめ、小動物や牛、馬などの大動物など、総合的に年中無休で診療を行っています。

一方でWithmalは、全国に複数の動物病院を運営しています。地域社会を重視し、利益だけでなく動物とその飼い主に寄り添った医療を提供することをモットーに地域貢献しています。

札幌総合病院は後継者問題を抱え、経営の引き継ぎ先を探していました。Withmalは理念が一致し、質が向上することが見込まれ、その後M&Aが行われました。地域の信頼を維持しつつ、withmalの持つ経営資源やノウハウを活用していくことが見込まれます。

【出典】Rakuten Infoseek News「【M&Aご成約】北の大地で動物を救い続けて41年。地域密着の動物病院がM&Aで新しいリーダーに事業承継へ。」

A’alda Japanが松原動物病院を譲受

A’alda Japan株式会社が松原動物病院を譲受しました。

松原動物病院は、大阪府松原市(本院)と大阪市北区(医療センター)に位置し、地域に根ざした動物医療を提供しています。一方でA’alda Japanは、「Pet to Partner~人とペットが幸せに暮らせる社会をつくる」という理念のもと、国内外で動物病院事業を展開しています。

A’alda Japanは動物医療の質向上とサービスの拡充を目的とし、松原動物病院とM&Aが実施されました。なお、このM&Aは100%子会社である株式会社A’alda Animal Hospital SPC2号を通じて行われました。獣医師数の不足や医療技術の専門化・高度化といった業界の課題に取り組むことが期待されています。

【出典】A’ALDA Ltd.「松原動物病院の承継に関するお知らせ」

バイタルケーエスケーHDがアローメディカルを譲受

バイタルケーエスケーホールディングスがアローメディカル株式会社を譲受しました。

アローメディカルは、ウェルチ・アレン社※製獣医用診断機器の日本総代理店です。1978年から蓄積された知識と経験から動物病院の新規開業もサポートしています。

一方でバイタルケーエスケーホールディングスは、医療品総合商社です。医療機関だけでなく、自治体・介護事業者など多くの地域のヘルスケアの提供者とネットワークを構築しており、地域のヘルスケアの課題の解決に取り組んでいます。

関東エリアにおける動物用医薬品の販売網を拡大する目的で、アローメディカルの買収が行われました。これまで東北、新潟県を中心に事業を展開してきたバイタルケーエスケーホールディングスにとって、大きく事業を拡大するきっかけとなりました。

【出典】M&A Online「バイタルケーエスケー・ホールディングス<3151>、動物用医薬品・医療機器販売のアローメディカルを子会社化」

※ウェルチ・アレン…アメリカの医療機器の中心とする、オプトエレクトロニクス製品のメーカーを指します。

イオンペットが東京イースト獣医協会動物医療センターを譲受

イオンペット株式会社は株式会社東京イースト獣医協会動物医療センターを譲受しました。

東京イースト獣医協会動物医療センターは「飼い主さまのかかりつけ動物病院に代わって夜間救急診療を施し、翌日にはホームドクターに必ずお返しする」という理念のもと、夜間救急診療を行ってきました。一方でイオンペットは、「動物と人間の幸せな共生社会の実現」を目指し、ペテモブランドの下で、動物病院やグルーミングサロン、物販店舗などを全国的に展開しています。

動物病院間の連携を強化し、エリア全体の動物医療の水準を向上させることを目的とし、東京イースト獣医協会動物医療センターとM&Aが行われました。東京イースト獣医協会動物医療センターは夜間救急診療が強い側面もあり、今後夜間の連携でさらに動物医療水準を引き上げることが期待されています。

【出典】イオンペット株式会社「株式会社東京イースト獣医協会動物医療センターの全株式の取得および子会社化のお知らせ」

動物病院のM&Aの相場・費用

ここでは動物病院の買収・売却に伴う相場や費用について解説します。費用についても理解し、万全な状態でM&Aに臨みましょう。

買い手と売り手の費用相場

M&Aにかかる費用は、買い手と売り手で異なります。

買い手は買収対価(株式や事業の購入金額)に加え、以下のものが必要になります。

- デューデリジェンス費用(財務・法務・税務等の調査費用)

- アドバイザリー費用

- 弁護士費用

- 登録免許税などの各種税金

- PMI※に関連する費用

一方で、売り手は事業や株式を購入しないものの、M&A仲介会社などの専門家に支援を貰った際に、専門家に支払う手数料が発生します。

M&A仲介会社から支援を貰う場合は、以下のような費用が挙げられます。

- 相談料

- 着手金

- 月額報酬(リテイナーフィー)

- 中間報酬

- 成功報酬

各仲介会社によって料金体系は異なるため、確認が必要です。その他にアドバイザリー費用や弁護士費用、税金(売却益に対する税金など)もかかることがあります。M&Aを検討している方は複数の会社の料金体系を比較しましょう。

売り手向けの費用や完全成功報酬について以下の記事でも解説しています。気になる方はあわせてご覧ください。

【関連記事】M&Aの完全成功報酬とは?メリットやデメリット、会社選びのポイント

動物病院業界の費用相場

動物病院のM&Aを行う際に、価格に影響を与える要因の例は以下の通りです。

- 立地条件

- 病床数と稼働率

- 診療科目の構成

- 医療スタッフの充実度

- 設備の新旧

- 地域における競争環境

- 将来の収益性予測

- 評判

- 顧客層、取引先との関係など

これらを加味して、売却益や費用が決定されます。規模や複雑さにより変動することが多いので、この点は事前にM&A仲介会社に相談することがおすすめです。

動物病院の売却を検討するタイミングとは?

動物病院をいつ売却すべきかという判断は、経営者にとって非常に重要なポイントです。ここでは、売却を検討すべきタイミングについて解説します。

後継者が不在で将来の運営に不安を感じたとき

将来、病院を引き継ぐ後継者が見つからない場合は、M&Aによる売却を早めに検討すべきタイミングです。

動物病院は地域に密着した事業であるため、院長の退任=閉院というケースが多く、患者やスタッフに大きな影響を及ぼします。後継者が不在のまま年齢を重ねると、選択肢が限られ、時間的な余裕も失われていきます。

例えば、子どもが獣医師ではない、スタッフにも承継の意思がないという状況であれば、第三者へのM&Aを選択肢に入れることが現実的です。早期の検討であれば、希望に沿った買い手を見つけやすく、理想的な形で承継できます。

後継者問題に悩んだ時点が、売却を本格的に考えるサインとなります。

体力やモチベーションの低下を感じ始めたとき

院長自身が体力の衰えやモチベーションの低下を感じ始めたときも、売却を検討すべき適切なタイミングです。

動物病院の経営は、診療に加えマネジメントやスタッフ対応、設備投資など多岐にわたる負担が伴います。これらに対する意欲が薄れてきた場合、経営の質が下がり、病院の価値にも影響を与えかねません。

例えば、「最近は診療後の疲れが抜けにくい」「新しい治療機器や制度について学ぶ意欲が薄れてきた」といった兆候が見られる場合は、経営の一区切りをつけることを検討する時期です。

モチベーションを失ってからではなく、少しでも前向きに動けるうちに、売却を考えることが理想的です。

経営が安定していて評価額が高くなりやすいとき

売却を最も有利に進められるのは、病院の経営が安定しており、評価額が高くつきやすいタイミングです。

買い手は収益性や設備、スタッフ体制、立地などを重視しており、病院の状態が良いほど高い評価が得られる傾向にあります。

例えば、月商や利益が安定し、スタッフの定着率も良く、患者数も増加傾向にある場合は、買い手から魅力的な条件でオファーが届く可能性があります。また、競争力のある状態で売却すれば、交渉の主導権も持ちやすくなります。

売り時は「困ったとき」ではなく、「調子がいいとき」に訪れるという意識を持つことが、成功するM&Aには重要です。

動物病院をM&Aするときの流れ

動物病院のM&Aを成功させるには、計画的にステップを踏んで進めることが重要です。ここでは、売却を検討してから契約・引き継ぎに至るまでの基本的な流れを6つの段階に分けて解説します。

ステップ①

売却する目的やゴールを明確にする

まずは、動物病院をなぜ売却するのか、その目的や理想とするゴールを明確にすることがスタート地点です。

この目的が曖昧なままM&Aを進めると、交渉の中で判断に迷ったり、譲歩を強いられることになりかねません。

例えば、「早期に引退して老後の資金を確保したい」「理念を継承してくれる買い手を探したい」など、売却の動機や最終的な着地点を明文化することで、ブレない軸を持つことができます。

売却の成功は、経営者自身のビジョンの明確化から始まります。

ステップ②

専門の仲介会社や士業に相談する

売却を進めるうえでは、M&Aに詳しい仲介会社や士業(税理士・弁護士など)への相談が不可欠です。

動物病院のM&Aには、法務・税務・経営の知識が求められ、個人だけで対応するのはリスクが高くなります。

例えば、M&A仲介会社であれば、買い手候補の紹介や交渉のサポート、契約書のドラフトまでワンストップで対応してくれるため、安心して進めることが可能です。また、動物医療業界に強い専門家を選ぶことで、より実情に即したアドバイスを得ることができます。

信頼できるパートナーの選定が、成功への近道です。

【関連記事】M&A仲介で上場している企業一覧|大手4社の特徴や実績を比較

ステップ③

必要な資料を準備して病院の価値を査定する

M&Aを本格化させるには、事業の価値を客観的に評価するための資料を準備し、病院の査定を受けることが必要です。

買い手は病院の収益性や資産状況、スタッフ体制などを重視するため、正確で詳細な情報が求められます。

例えば、直近3年分の財務諸表(決算書)、月次売上、顧客数、診療件数、設備の一覧、人件費の明細などを準備しておくと、査定がスムーズになります。

価値を正しく伝えることが、高値売却や交渉有利につながります。

ステップ④

買い手候補と接触して条件をすり合わせる

査定を終えたら、買い手候補と実際に面談を行い、希望条件のすり合わせに進みます。

この段階では、売却価格だけでなく、譲渡後の運営方針やスタッフ雇用の継続、引き継ぎ期間の有無なども重要な交渉ポイントになります。

例えば、「スタッフは全員継続雇用してほしい」「引き継ぎ後1年間は相談役として関わりたい」といった条件をあらかじめ整理し、買い手と合意を目指します。

条件交渉の透明性と誠実なコミュニケーションが、信頼構築の基盤となります。

ステップ⑤

基本合意を結びデューデリジェンスを受ける

条件が大筋でまとまったら、「基本合意書(LOI)」を締結し、買い手によるデューデリジェンス(精密調査)を受ける段階に進みます。

この調査では、財務・法務・税務・労務・人事など多方面から病院の実態が検証され、買収リスクの有無がチェックされます。

例えば、契約書の不備や未払い税金、スタッフの雇用契約に関する問題が発見されることもあり、場合によっては再交渉や契約条件の見直しが発生する可能性があります。

事前に内部整理をしておくことで、スムーズな審査通過と信頼性の向上につながります。

【関連記事】デューデリジェンスとは?

ステップ⑥

最終契約を締結して引き継ぎを実行する

デューデリジェンスを経て問題がなければ、最終契約を結び、病院の経営権を正式に譲渡する引き継ぎ作業に入ります。

最終契約では、譲渡価格、支払方法、譲渡日、運営体制の移行などが明記され、双方の法的合意が確定されます。

例えば、譲渡日以降も旧院長が一定期間支援する場合、その役割や期間も契約に盛り込む必要があります。契約後は、スタッフや飼い主への説明、行政手続き、許認可の変更などを計画的に実行します。

最終契約と引き継ぎの丁寧な対応が、M&Aの成功と事業の安定継続を支えます。

動物病院のM&Aに必要な準備

動物病院のM&Aをスムーズに進めるためには、事前の準備が重要です。ここでは、売り手として最低限整えておくべき3つの準備項目について解説します。

財務情報や患者数などの基礎データを整理する

M&Aでは、病院の価値を正確に伝えるために、財務情報や診療実績などの基礎データを整理する必要があります。

買い手は数字をもとに投資価値を判断するため、信頼性のある資料が交渉の土台となります。

例えば、直近3期分の決算書、月別売上推移、患者数、初診・再診の割合、診療単価、診療件数などをまとめておくと、病院の収益力や成長性を客観的に示すことができます。また、人件費や家賃、材料費などの固定費も整理しておくことで、経営の健全性が伝わりやすくなります。

こうしたデータ整備は、買い手との信頼構築だけでなく、評価額の向上にも直結します。

契約書類や不動産・設備の権利関係を確認する

M&Aを行う際には、病院に関わる契約書類や資産の権利関係を明確にしておくことが欠かせません。

売却後のトラブルを防ぐためにも、法的な整合性や所有権の状況を事前に確認しておくことが大切です。

例えば、診療所の賃貸契約、不動産の登記内容、医療機器のリース契約、スタッフの雇用契約、取引先との契約書などが該当します。これらの書類に不備や曖昧な点があると、デューデリジェンス(精密調査)の際に問題となり、買い手からの評価が下がる原因にもなります。

あらかじめ書類を整理し、法的なリスクを洗い出しておくことで、安全なM&A実現につながります。

希望条件を明確にして交渉方針を固める

売却にあたっては、自身の希望条件を明確にし、それに基づいて交渉方針を固めておくことが重要です。

譲渡価格だけでなく、引き継ぎ後の関わり方、スタッフの雇用継続、診療方針の維持など、自院にとって譲れないポイントを整理しておくことで、買い手との交渉を優位に進められます。

例えば、「スタッフは全員引き継いでほしい」「譲渡後も半年は相談役として関与したい」といった希望を事前にリストアップしておけば、仲介会社や弁護士と連携して的確な買い手を探すことが可能になります。

希望条件を曖昧にせず明文化することで、納得のいくM&Aに近づけます。

【関連記事】M&Aの交渉のポイントは?

動物病院のM&Aの相談先の選び方

動物病院のM&Aを成功させるには、信頼できる相談先を選ぶことが重要です。ここでは、M&A仲介会社やファンドなど代表的な相談先3つについて、それぞれの特徴や向いている人を比較しながら紹介します。

獣医業界に特化したM&A仲介会社に相談する

動物病院のM&Aでは、業界に特化した仲介会社に相談することで、より実情に即したサポートを受けることができます。

獣医療業界に特化した仲介会社は、病院運営の構造やスタッフ体制、診療報酬体系などの業界特有の知識を持っており、ニッチな買い手・売り手のマッチングに強みを発揮します。

向いている人

- 動物病院の文化や診療方針を理解した相手に売却したい方

- スタッフや顧客への影響を最小限にしたいと考える院長

一般のM&A仲介会社に相談する

業界を問わず幅広くM&Aを取り扱っている一般仲介会社も、有力な相談先の一つです。

これらの会社はM&A実績が豊富で、企業価値評価、契約交渉、デューデリジェンスまで一貫してサポートできる体制が整っているのが強みです。

大手のM&A仲介会社は、全国対応可能で動物病院以外の買い手候補(異業種参入企業など)とも広く接点を持っています。

向いている人

- 資産価値を最大化したい方

- 売却金額に重きを置きたい方

- 全国規模で多様な買い手と接触したいと考えている方

医療系ファンドや企業に直接打診する

M&A仲介を介さずに、医療系のファンドや企業へ直接売却を持ちかけるという選択肢もあります。

近年では、医療・介護・ヘルスケア領域への投資を強化するファンドや、動物病院チェーン展開を目指す企業が増えており、戦略的に動物病院を買収するニーズがあります。

例えば、「ペット医療に特化した投資ファンド」や、「動物医療グループを運営する持株会社」などに直接アプローチすれば、中間コストを抑えた柔軟な交渉ができる場合もあります。

向いている人

- 明確な売却条件があり、スピード感を持って進めたい方

- 特定の企業やファンドに売却したい意志がある方

動物病院のM&Aを成功させるためのポイント

動物病院のM&Aを円滑に進め、スタッフ・飼い主・買い手の三者すべてにとって満足度の高い結果を得るには、事前の配慮と準備が不可欠です。ここでは、M&A成功のために押さえておくべきポイントをご紹介します。

スタッフに早めに説明して不安を取り除く

M&Aを進める際には、スタッフへの説明を早い段階で行い、不安を軽減することが重要です。

スタッフは突然の経営交代に対して、「雇用はどうなるのか」「待遇は変わるのか」といった強い不安を抱きやすく、説明不足は退職や業務意欲の低下につながるリスクがあります。

例えば、基本合意前後のタイミングで、M&Aの目的や今後の見通しを院内ミーティングなどで共有し、質疑応答の場を設けることで信頼関係を維持しやすくなります。

スタッフの不安を解消する姿勢が、組織全体の安定と引き継ぎの円滑化につながります。

医院の診療方針や理念を丁寧に引き継ぐ

売却後も医院の信頼や診療の質を維持するためには、院長の診療方針や理念を新しい経営者に丁寧に伝えることが必要です。

動物病院は単なる医療施設ではなく、「この先生に診てもらいたい」という信頼で成り立っているケースが多く、理念の共有がないと患者離れにつながるおそれがあります。

例えば、「予防医療を重視」「無理な治療を避けて飼い主と対話する」といった院の方針は、買い手に対して文書化して引き継ぎ、一定期間は共同で診療を行うことでより深く共有できます。

理念の承継は、病院の「らしさ」を守るための核心です。

患者(飼い主)への説明とフォローを行う

飼い主への適切な説明とフォローも、M&Aの成否を左右する大きな要素です。

突然の院長交代に戸惑う飼い主は多く、「この病院に通い続けても大丈夫か」と不安を感じるため、丁寧なコミュニケーションが求められます。

例えば、受付や診察時にお知らせを配布したり、個別に説明の機会を設けたりすることで、信頼を維持しやすくなります。特に、長年通っている患者に対しては、旧院長から直接説明することが効果的です。

飼い主への対応を軽視せず、安心感を与えることが、患者離れを防ぎ医院の価値を守るカギとなります。

スタッフの雇用条件や業務内容を事前に調整する

M&Aに伴うスタッフの雇用条件や業務内容の変更は、早期に調整し明確にしておくことが必要です。

不透明なまま進めると、労務トラブルやモチベーション低下を招く可能性があります。

例えば、「雇用継続を希望するスタッフには現行条件を維持する」「新しいシステム導入に伴う業務範囲の変更については説明会を実施する」といった具体策を事前に話し合い、書面で確認しておくと安心です。

スタッフの働きやすさを確保する体制は、承継後の安定経営の土台となります。

医療機器やサービスの継続方針を事前に話し合う

医療機器や提供サービスの継続についても、売り手と買い手の間で事前に合意しておくことが重要です。

機器の入れ替えやサービス内容の大幅な変更は、スタッフや飼い主に混乱を与える原因となります。

例えば、「レントゲンや血液検査機器は引き継ぎ後も3年間使用を継続する」「トリミングやペットホテルのサービスは現状維持とする」など、運用方針を事前に取り決めておくとトラブルを防げます。

こうした事前合意は、医院の品質を維持するために欠かせません。

異業種への売却も含めて選定を行う

M&Aの相手選びでは、異業種にも目を向けることが大切です。異業種の事業とのM&Aにより、新たなスキルや知識を取り入れることができれば、競争力を強化する可能性があります。

例えば、IT企業とM&Aを行うことで、最新の技術を導入し、診療の効率化やサービスの向上を図ることができるかもしれません。動物病院の成長や競争力強化を考えるなら、異業種とのM&Aも選択肢に入れるべきです。

動物病院のM&Aでよくあるトラブルや失敗

動物病院のM&Aには多くのメリットがある一方で、準備不足やコミュニケーションの欠如によってトラブルに発展するケースも少なくありません。ここでは、特に起こりやすい失敗について解説します。

よくあるトラブル①

スタッフの離職が相次いで診療体制が崩れる

M&A後にスタッフの離職が続き、診療体制が維持できなくなるケースは、動物病院のM&Aでよくあるトラブルの一つです。

スタッフにとって院長交代は大きな出来事であり、事前に説明や合意形成が不十分だと、「今後の待遇は?」「働き方は変わるのか?」といった不安から退職に至ることがあります。

例えば、引き継ぎの詳細が伝わっていないまま新体制に移行した結果、看護師や受付スタッフが複数名離職し、診療の回転率やサービス品質が大きく低下することがあります。

M&Aでは、スタッフとの信頼関係の構築と事前説明が、診療継続における最重要課題といえます。

よくあるトラブル②

診療方針や価格改定が原因で飼い主(顧客)が離れる

M&A後に診療方針や料金体系を急に変更したことで、飼い主からの不満が高まり、患者離れが起きることも大きな失敗要因です。

動物病院では、患者(飼い主)との信頼関係が何よりも重要で、診療スタイルや費用感が変わると「別の病院に行こう」と判断されるリスクがあります。

例えば、譲渡後に「効率化」の名目で診療時間が短縮されたり、ワクチン料金が一律で値上げされた結果、長年のリピーターが離れてしまった事例もあります。

買い手は地域や患者のニーズをよく理解した上で方針を見直すことが、M&A成功の鍵です。

よくあるトラブル③

高額な医療機器が買い手にとって負担となる

最新の医療機器を導入していても、それが買い手にとっては「コスト負担」や「不要な資産」となり、M&A後の経営に悪影響を及ぼすことがあります。

特に、CTやMRIなど数百万円〜数千万円規模の機器を保有している病院では、買い手がその活用方法や維持費に見合う収益を得られるか判断しきれず、結果として運用放棄や売却を検討せざるを得なくなるケースもあります。

例えば、機器のリース契約が残っていた場合、引き継いだ買い手がその負債も含めて背負うことになり、資金繰りに苦しむ事例も見られます。

売却前には、保有設備の必要性・使用状況・費用対効果を整理し、買い手と十分に協議することが重要です。

まとめ|動物病院の競争は激化。少子高齢化に対応したM&Aが必要

動物病院業界は施設数の増加とペット飼育数の減少により、競争がますます厳しくなっています。さらに人材不足や院長の高齢化、設備コストの増加といった課題も深刻です。

こうした中、M&Aは事業承継や経営の効率化を図る有効な手段となり得ます。市場動向を的確に捉え、自院の状況に合わせた戦略的な判断が求められています。

現状の課題を認識しつつ、現在の市場動向を把握し、M&Aのメリットを最大限に活用するための準備を進めましょう。

CINC CapitalはM&A仲介協会会員および中小企業庁のM&A登録支援機関として、M&Aのご相談を受け付けております。業界歴10年以上のプロアドバイザーが、お客様の真の利益を追求します。M&Aの相談をご希望の方はお気軽にお問い合わせください。