CINC CapitalはCINC(証券コード:4378)のグループ会社です。

CINC CapitalはCINC(証券コード:4378)のグループ会社です。

M&A / 基礎知識

- 最終更新日2025.06.26

【事例あり】組織再編とは?M&Aとの違いやメリットデメリットを解説

組織再編は企業が成長を続け、競争力を維持する上での重要な手法です。しかし、組織再編の内容やメリット・デメリットは十分に理解されていないことが多いです。

そこで本記事では、組織再編とは何か、組織再編のメリットやデメリットについて解説します。また比較されることの多いM&Aとの違いを解説します。

目次

会社法における組織再編とは?

組織再編とは、企業や団体の構造や機能を変更・改善するための手段です。

「経営改善のため、社内構造を変更したい」と思っている企業にとっては大変重要な手法です。組織再編は会社法の様々な条文に規定されており、例えば組織変更は第743条~第747条、合併は第748条~第817条などに沿って行われます。

ここでは、組織再編の目的と、M&Aとの違いについて解説します。

組織再編の目的

組織再編は通常、経営や事業において、効率性の向上や費用の削減、競争力の強化または経営危機への対応などを目的として行われます。中でも「効率性の向上」と「競争力の強化」を目的に行う企業は大変多いです。

- 効率性の向上:同一事業への集約や経営体制の変更を試みたい企業に有効

- 競争力の強化:既存の事業と新しい事業を組み合わせることによるシナジー効果を意識している企業に有効

会社は、組織変更をすることができる。この場合においては、組織変更計画を作成しなければならない。

【引用】e-GOV 会社法 第743条

組織再編を行う際は、組織変更計画の作成が必須となります。会社形態や組織再編の手法によっても内容が異なるため、M&A仲介会社をはじめとした、組織再編に詳しい専門家の相談がおすすめです。

組織再編とM&Aの違い

組織再編とM&Aは似ていますが、目的と手法が異なります。組織再編は主に内部の構造変更を指し、M&Aは他企業との合併や買収を通じて成長戦略を推進するものです。

M&Aも構造の変更がある点は組織再編と同じですが、組織再編は外部の資産や技術を取り入れたり、シナジー効果※を期待したりするのを目的としていません。

- 組織再編:内部の体制を整える

- M&A:外部の資産や技術を取り入れる、シナジー効果を期待する

※.シナジー効果…複数の企業や事業が提携・協同することで、単体で活動をした時よりも大きな価値や成果を生み出せることを指します。

組織再編の手法|各手法のメリット

組織再編の手法(種類)は以下の通りです。

- 株式移転

- 株式交換

- 会社分割

- 合併

ここでは組織再編の各手法について解説します。また各手法におけるメリットもご紹介します。

株式移転

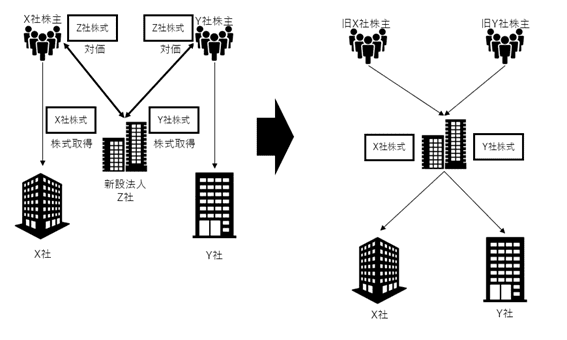

株式移転とは、すでに存在している株式会社を対象として、その会社の発行済株式の全部を新たに設立する会社(特定親会社)に取得させる取引です。対象会社の株主は、新たに設立された特定親会社の株主になります。

株式移転による組織再編が行われても、既存企業は子会社として存続するため、早急な改変をすることなく事業を継続できます。

【株式移転のメリット】

-

新設会社における新株発行による買収のため、新たな資金調達が不要である

-

売り手(被取得の会社)の法人格が維持されるため、売り手(子会社)の独立性が担保される

-

新設会社を持株会社とすることで、ホールディングス※への移行もできる

※ホールディングス…他の企業の株式を保有し、それらを管理・支配する会社のことを指します。

株式交換

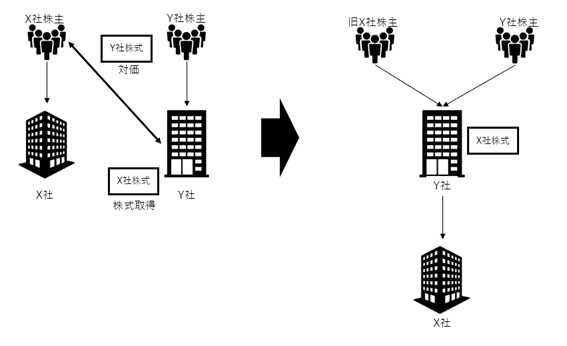

株式交換とは、売却側企業株主が取引主体となって、株式を譲り渡し、買収側企業は、譲渡対価として「買収側企業株式」を交付し、経営権を取得する取引です。

【株式交換のメリット】

- 株式交換の対価として、株式を利用することができる

- 体制変更による、経営管理の効率化が実現する

- 売り手(被取得の会社)の法人格が維持されるため、売り手(子会社)の独立性が担保される

【関連記事】株式交換とは?メリットとデメリット、手続き方法を解説

会社分割

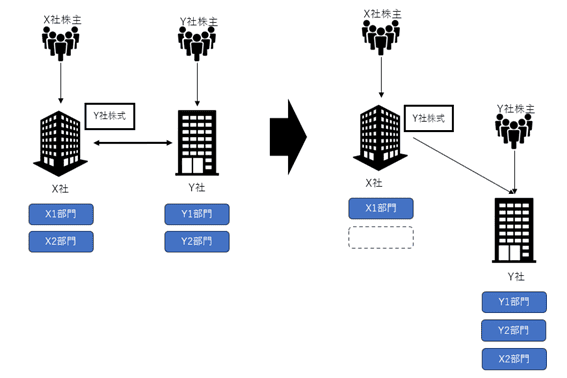

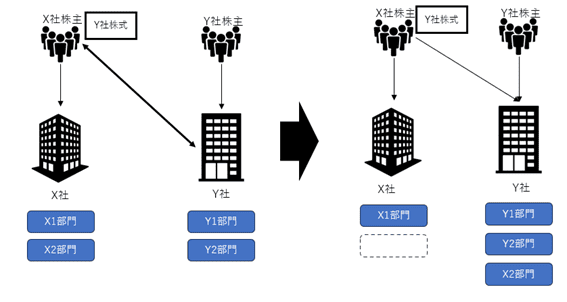

会社分割とは、会社の一部(事業など)を分割してほかの会社に移転することです。吸収分割と新設分割の2種類があります。

既存の会社に事業などを移転するのが「吸収分割」、新設会社に移転するのが「新設分割」です。

【会社分割のメリット】

-

売手は一部の事業のみの譲渡が可能で、事業の選択と集中ができる

-

責務や契約などの権利義務を包括的に承継できる

-

転籍する従業員の個別の同意が不要である

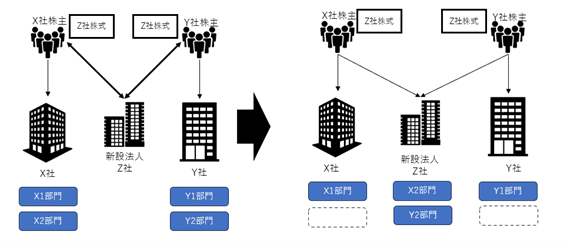

吸収分割

吸収分割は、その事業に関して有する権利義務の全部または一部を分割し、既存のほかの法人に承継させます。吸収分割などの会社分割の手法では、事業の譲り渡し側は分割会社と呼ばれ、分割契約書などの公的な書類では、一貫して分割会社と表記します。

吸収分割には「分社型吸収分割」「分割型吸収分割」の2種類があります。

▼分社型吸収分割

分社型吸収分割とは、分割会社が自社の事業を分割し、承継会社へ譲り渡す代わりに譲渡対価として株式や金銭などを、分割会社自体が受け取る分割手法となります。

▼分割型吸収分割

分割型吸収分割とは、事業承継の譲渡対価である株式や金銭などを、分割会社の株主が受け取る分割方法です。対価が株式の場合、分割会社の株主は、承継会社の株主になり、両社の株主となります。

分割型吸収分割とは、事業承継の譲渡対価である株式や金銭などを、分割会社の株主が受け取る分割方法です。対価が株式の場合、分割会社の株主は、承継会社の株主になり、両社の株主となります。

【関連記事】吸収分割とは?事業譲渡や吸収合併、新設分割との違い、手続きの流れを解説

新設分割

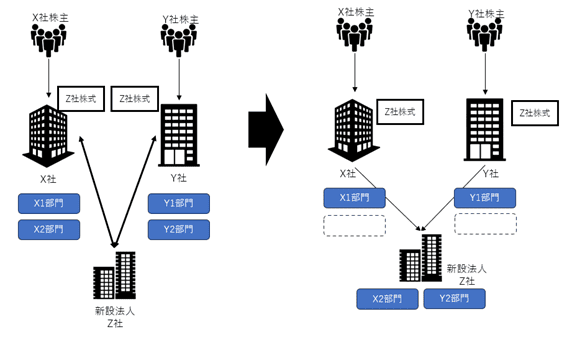

新設分割は、事業を承継するための新しい会社を設立して、その会社に事業を承継します。

新設分割は、承継した事業の対価を誰が受け取るかによって、「分社型新設分割」と「分割型新設分割」の2種類に分類されます。

▼分社型新設分割

分社型新設分割とは、譲り渡した事業の対価を譲渡企業自身が受け取る分割方法です。譲渡企業が譲受企業を資本的に支配することになります。

▼分割型新設分割

分割型新設分割とは、譲り渡した事業の対価を譲渡企業の株主が受け取る新設分割です。譲渡企業の株主は譲渡企業・譲受企業両社の株主になり、譲渡企業と譲受企業の間に資本的な支配関係は生じません。

【関連記事】会社分割とは?吸収分割や新設分割との違い、手続きについても解説

合併

合併とは、複数の会社を1つの会社に統合することです。合併により、経営資源の集中や規模の経済を実現しやすくなります。

【合併のメリット】

-

管理部門の統合、社内機器の共有で費用の削減ができる

-

複数の事業の補完により、シナジー効果が期待できる

-

余剰人員を適正配置することができる

合併は「新設合併」と「吸収合併」に分けることができます。

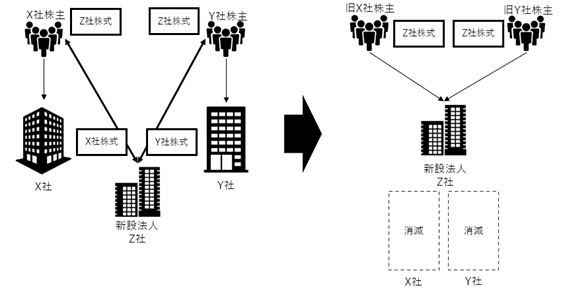

新設合併

新設合併では、2つ以上の会社が行う合併であり、すべての法人格を消滅させたうえで新たに設立する会社に権利義務を承継させます。

新設合併では、2つ以上の会社が行う合併であり、すべての法人格を消滅させたうえで新たに設立する会社に権利義務を承継させます。

【関連記事】新設合併とは?吸収合併との違いやメリット、手続きについて解説

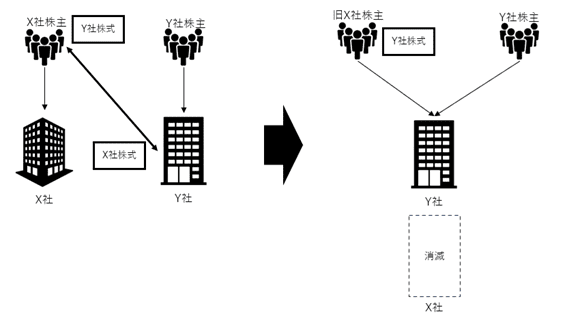

吸収合併

吸収合併では、会社がほかの会社とする合併のうち、1つの会社の法人格のみを残します。それ以外の会社の法人格を消滅させたうえで、消滅する会社の権利義務のすべてを存続する会社に包括的に承継させます。

【関連記事】吸収合併とは?メリットやデメリット、手続きの流れをわかりやすく解説

適格組織再編とは?

適格組織再編とは、合併・会社分割・株式交換などの組織再編行為において、一定の要件を満たすことで課税の繰り延べが認められる制度です。この再編の実施により、企業は税負担を軽減しながら組織再編を進めることができ、経営効率の向上や柔軟な戦略実行が可能となります。

通常、組織再編で資産の移転があると譲渡損益に課税されます。しかし、適格組織再編の「適格要件」を満たせば課税が繰り延べられます。この適格要件は、組織再編が税務上の適格性を満たすための具体的な条件を指し、主に以下の要素で構成されます。

- 事業関連性要件(事業関連性が認められること)

- 事業継続要件(再編後も事業が継続されること)

- 株式継続保有要件(対価として交付された株式が継続保有されること)

- 従業員引継要件(主要な従業員が引き継がれること)

そして、適格判定により、その組織再編が「適格」か「非適格」かが決定されます。適格判定は適格要件を満たしているかを評価する過程です。適格判定の基準は以下の通りです。

|

適格判定の基準 |

詳細 |

|---|---|

|

支配関係の有無による区分 |

①完全支配関係(100%の株式保有) |

|

組織再編の形態別の判定基準 |

①合併・分割型分割:対価の種類(金銭等の交付がないこと)、従業員継続、事業継続 |

|

共同事業要件(非支配関係の場合) |

①事業関連性 |

組織再編を実施する際の注意点

組織再編を実施する際にいくつか注意するべきポイントがあります。ここでは組織再編における注意点について解説します。

再編後の会社風土が変化に備える

組織再編後の会社風土の変化は避けて通れません。そのため、事前に備えておくことが大切です。組織再編を行う際には、組織の文化や価値観が変わる可能性があることを認識し、この変化に対応するために準備をします。

組織再編によっては、従業員が多大なストレスを抱えたり、売り手が築き上げた伝統が消滅するケースもあります。備えはもちろん、再編前から従業員に対して徹底した周知をすることも推奨します。

費用が増大する可能性がある

再編に伴い、組織再編に詳しい専門家やコンサルタントに支援を貰う場合、費用が掛かることがあります。

また、新たなシステム導入や研修、契約変更など、多くの付帯費用が発生することもあるでしょう。組織再編で会社を新設する場合は、会社設立のための費用がかかるので注意が必要です。組織再編に伴う費用増大を見越して、予算計画を立てることが不可欠です。

PMIを意識した経営統合を実施する

PMIはPost Merger Integrationの略で、M&A成立後に異なる企業文化や業務を統合し、シナジー効果を最大化するための統合プロセスを指します。

PMIを意識することで、組織再編後の混乱を最小限に抑え、新たな組織構造への早期適応が可能となります。

反対に、PMIを意識せずに組織再編を行った場合、再編のゴールが明確でないため、社内の混乱や経営悪化を招くことがあるので注意が必要です。

PMIについては別記事で詳しく解説しています。併せてご覧ください。

【関連記事】M&AにおけるPMIとは?意味や目的、タイミング、成功させるためのポイント

【2024~2025年最新】組織再編の事例4選

ここでは、2024年から2025年にかけて行われた最新の組織再編の事例を紹介します。事例を参考にすることで、企業がどのようにして市場競争を戦い抜いているかを理解できます。

アダストリアがTODAY’S SPECIALとADOORLINKを吸収合併

株式会社アダストリアが、株式会社トゥデイズスペシャルと株式会社ADOORLINKを吸収合併しました。(2025年3月)

株式会社トゥデイズスペシャル(TODAY’S SPECIAL)は、ファッションと雑貨を中心に展開するブランドで、特にライフスタイル関連の商品を提供しています。

株式会社ADOORLINK(アドアーリンク)は、サステナブル(持続可能)な衣料品ブランド「O0u(オー・ゼロ・ユー)」を運営しており、環境に配慮した素材や製造技術を重視しています。一方で株式会社アダストリアは、日本を拠点とするカジュアル衣料品および雑貨の専門小売企業で、国内外で多様なブランドを展開しています。

この吸収合併により、アダストリアはTODAY’S SPECIALとADOORLINKのリソースを統合し、運営の効率を高めることを目指す。特にサステナビリティ経営の加速化と業務効率化がシナジー効果として期待されています。

【出典】株式会社アダストリア「連結子会社の吸収合併(簡易合併・略式合併)に関するお知らせ」

東京個別指導学院がベネッセコーポレーションの進研ゼミ個別指導教室事業を会社分割

株式会社東京個別指導学院が、株式会社ベネッセコーポレーションの進研ゼミ個別指導教室事業を会社分割により、承継しました。(2025年4月)

東京個別指導学院(TKG)は、個別指導教育を中心に学生一人ひとりのニーズに応じたオーダーメイドの学習プログラムを提供しています。一方で、ベネッセコーポレーションは教育関連企業で、主に通信教育や出版事業を展開しています。1955年に設立され、岡山県岡山市に本社を置いています。サービスとして「進研ゼミ」や「こどもちゃれんじ」が代表されます。

ベネッセコーポレーションは、進研ゼミ個別指導教室事業を東京個別指導学院に承継することで事業の専門性を高め、より効果的な教育サービスを提供することを目指しています。

東京個別指導学院としても、ベネッセの教育ノウハウを活用し、個別指導の質を向上させることが期待されています。

【出典】株式会社東京個別指導学院株式会社「ベネッセコーポレーションの進研ゼミ個別指導教室事業の会社分割(簡易吸収分割)による当社への事業の承継に関するお知らせ」

高島が完全子会社間で3社と株式交換

高島株式会社は完全子会社間で株式交換を実施することを発表しました。(2025年4月予定)

高島は、1915年に設立された日本の専門商社で、主に建材や産業用資材を取り扱っています。高島の子会社に、産業資材事業の中核会社である高島インダストリーズ株式会社があります。

今回、高島インダストリーズを完全親会社とし、タクセル、ハイランド、信防エディックスを完全子会社として、株式交換の締結を行いました。各社の株主は、自社の株式を高島の株式と交換することになります。

なお、この組織再編により、重複する業務の削減や経営資源の集中が可能となり、全体の経営効率が向上することが期待されています。

【出典】高島株式会社「産業資材事業の組織再編(完全子会社間の株式交換)に関するお知らせ」

まとめ|M&A手法のメリットを理解し、計画的な組織再編が成功の鍵

組織再編を成功させるためには、各手法を十分に理解し、計画的なアプローチと綿密な準備が不可欠です。組織再編に詳しい専門家のアドバイスを活用すると、目的実現に大きく近づきます。

事例もご紹介しましたが、2025年も多くの国内企業が組織再編が行われる予定です。本記事を参考にぜひ組織再編を手段として取り入れましょう。

弊社CINC Capitalは、M&A仲介協会会員および中小企業庁のM&A登録支援機関として、M&Aのご相談を受け付けております。業界最低水準の手数料体系と、10年以上の経験を持つまたは業界特化型のアドバイザーによる質の高いサービス、そしてマーケティングテクノロジーを活用した効率的なM&A仲介を強みとしています。M&Aや組織再編の相談をご希望の方はお気軽にお問い合わせください。