CINC CapitalはCINC(証券コード:4378)のグループ会社です。

CINC CapitalはCINC(証券コード:4378)のグループ会社です。

M&A / 基礎知識

- 最終更新日2025.06.26

M&Aのオリジネーションとは?意味やエグゼキューションとの違い、流れを解説

M&Aを成功させる上で、オリジネーションは大切な要素です。案件や買い手を決めるプロセスとして外せないステップとなります。しかし、このオリジネーションについて理解していない方は多いのではないでしょうか。

そこで本記事では、オリジネーションとは何か、よく比較されるエグゼキューションとの違い、そして具体的な流れについて解説します。

目次

オリジネーションとは?

オリジネーションとは、M&Aにおける、案件の創出・発掘だけでなく、初期段階の戦略立案や潜在的な取引先へのアプローチまでを含む包括的なプロセスを指します。

オリジネーションは、M&Aアドバイザーから見たときの業務の分類、用語となります。新しい融資やローン、クレジットなどの金融商品を作成し、処理するプロセスのことも、オリジネーションと呼ぶため、違いを押さえておきましょう。

オリジネーションでは、買収先や案件を探すことを含め、以下の活動を行います。

- 買収・売却候補となる企業の発掘

- 潜在的な取引の機会を特定すること

- 取引の初期的な構想を練ること

- 買い手や見込み客への最初のアプローチ

オリジネーションはM&A仲介会社などのM&Aアドバイザーが行う業務です。業務の内容を理解することで、その理解により安心してアドバイザーに依頼ができるでしょう。なお、オリジネーションを行う担当者を「オリジネーター」と呼びます。

ソーシングやエグゼキューションとの違い

ソーシングとエグゼキューションは、M&Aにおいて大切なプロセスです。ここではオリジネーションと併せて調べられることの多い、ソーシングとエグゼキューションについて解説します。

ソーシングとの違い

ソーシングは、買収や合併の対象となる企業を積極的に探索し、発掘するプロセスを指します。オリジネーションの一部と考えることもできますが、より具体的な候補企業の発掘・選定作業に焦点を当てた活動です。

「ソーシングとオリジネーションを明確に区別したい」という場合は、以下のように整理すると良いでしょう。

- ソーシング:M&A案件の発掘フェーズ

- オリジネーション:売り手・買い手のマッチングや専門家による提案フェーズ

エグゼキューションとの違い

エグゼキューションは、M&Aにおいて、取引の実行段階を指します。オリジネーションで発掘・創出された案件を実際に成立させるための一連のプロセスです。

具体的には以下のような活動が含まれます。

オリジネーションが成功するためには、その後のエグゼキューションが正確かつスムーズに実行されることが不可欠です。

※1.デューデリジェンス…M&Aで買収や合併の対象企業に対して実施される詳細な調査のことを指します。

※2.PMI…M&A成立後に、異なる企業文化や業務プロセスを統合し、シナジー効果を最大化するためのプロセスを指します。

オリジネーションの流れ

オリジネーションを成功させるためには綿密な計画と準備、そして全体の流れの理解が大切です。

オリジネーションの流れは以下の通りです。

- M&Aの戦略策定と目標の設定

- M&Aアドバイザーの選定

- マッチング

- ピッチング

- 分析・調査

M&A仲介会社などのM&Aアドバイザーの業務を理解することで、円滑な譲渡が実現できます。ここでは、オリジネーションの流れについて解説します。

M&Aの戦略策定と目標の設定

M&Aの成功には明確な戦略策定と明確な目標の設定が不可欠です。戦略と目標を明確にすることで、最適なM&A相手の選定ができます。また、M&Aの目的が明確なため、円滑な譲渡につながります。

分析・調査

M&Aを成功させるためには、対象企業の詳細な分析・調査が不可欠です。企業の強みや弱み、動向を理解し、潜在的なリスクやシナジー効果を事前に把握することで、最良のM&Aが実現できるのはもちろん、M&Aの後のPMIの結果が大きく異なります。詳細な分析と調査は、M&A成功への大きな一歩です。

マッチング

ここでは、売り手と買い手の企業からM&Aに最適な企業同士を見つけ出し、売り手と買い手、それぞれの企業にM&A交渉を持ちかけます。双方の企業が持つ強みや目指す方向性が一致してこそ、シナジー効果が生まれ、M&Aが成功します。M&Aアドバイザーの営業力や交渉力は成功の鍵と言えます。

※シナジー効果…複数の企業や事業が提携・協同することで、単体で活動をした時よりも大きな価値や成果を生み出せることを指します。

ピッチング

ピッチングは企業価値や統合後のシナジー効果を含めた、M&A実施の具体的な戦略や条件の提案プロセスのことを指し、売り手と買い手がどのような戦略・手法でM&Aを行うか確認・提案を行います。理解のあるプレゼンテーションは、相手企業の信頼を得てM&Aを効果的に進めるために必須です。マッチングと同様に担当者の交渉力がポイントとなります。

オリジネーションを実施する際のポイント

ここではM&A仲介会社がオリジネーションを実施する際に、押さえるべきポイントについて解説します。

M&Aの条件の優先順位を整理する

M&Aでは、M&A仲介会社が売り手と買い手双方の強みや弱みなどを分析し、マッチングを試みますが、最終的には売り手と買い手が納得できる妥協点を考えることが必要となります。強みや弱みなどを把握すると同時に、譲れない条件をあらかじめはっきりさせておくことで、M&A仲介会社は適切な候補先を探しやすくなります。

M&Aに必要な自社情報の準備しておく

オリジネーションの前に、必要な自社資料をあらかじめ整理しておくことが大切です。整理による円滑なオリジネーションの実現はもちろん、適切なM&A戦略を考案する材料になることがあります。M&Aの実施を考えた時にまず初めに社内の情報整理から始めることをおすすめします。

M&Aを行うメリット

ここでは、M&Aを実施するメリットについて紹介します。M&A仲介会社に依頼するかどうか悩んでいる方はぜひ、ここでお伝えするメリットを参考にしてください。

【売り手企業】M&Aを行うメリット

売り手企業がM&Aを行うメリットは以下の通りです。

- 事業の存続ができる

- 従業員の雇用が維持できる

- 売却益の獲得につながる

事業の存続ができる

経営者が後継者不足や資金不足で悩んでいる場合でも、買収企業に引き継ぐことで事業を継続することが可能です。

後継者不足で廃業の危機に立たされた中小企業が、大手企業による買収により事業を続けられるケースが増えています。

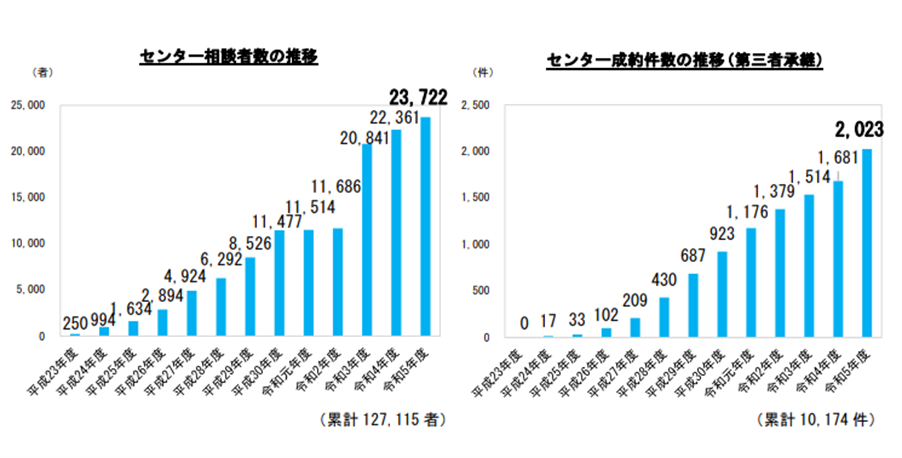

【引用】中小企業基盤整備機構『令和 5年度 事業承継・引継ぎ支援事業の実績について「事業承継・引継ぎ支援センターの相談者数、成約件数ともに過去最高」』

中小企業基盤整備機構の調べによると、事業承継・引継ぎ支援センターの相談件数と成約件数は毎年増加しており、2023年は統計開始以来、過去最高の相談者数と成約件数となりました。

事業の承継を目的としたM&Aの相談は全国的にも増加傾向が見られます。事業の存続を考えている方は、M&Aを選択肢に加えることをおすすめします。

従業員の雇用を維持できる

M&Aは従業員の雇用を維持する手段としても有効です。廃業や倒産が避けられない状況でも、M&Aにより他の企業に承継することで、従業員の雇用の維持につながります。

なお、従業員の雇用の引継ぎはM&Aの手法により異なります。

M&Aの代表的な手法として「株式譲渡」と「事業譲渡」について紹介します。

|

株式譲渡 |

事業譲渡 |

|

|

特徴 |

①法人格に変更がないため、雇用契約は自動的に維持される |

①法人格が変わるため、従業員の雇用契約は自動的には引き継がれない |

事業譲渡については自動で従業員の引継ぎは行われません。また個別での同意が必要となるので注意が必要です。

売却益の獲得につながる

事業を売却することで、売却益を得ることができます。売却により得た資金を利用して、リタイア後の生活資金や新たなビジネスへの投資などが可能です。この売却益はM&Aの手法により、対価と売却益を貰う立場が異なります。

「株式譲渡」と「事業譲渡」の場合、以下の通りです。

|

株式譲渡 |

事業譲渡 |

|

|

対価 |

株主が保有する株式の売却による利益 【税務上の取り扱い】 |

個々の資産・負債ごとに計算 【税務上の取り扱い】 |

|

売却益を得る立場 |

・株主に直接帰属 |

・会社に帰属 |

【買い手企業】M&Aを行うメリット

買い手企業がM&Aを行うメリットは以下の通りです。

- 事業やエリアを拡大できる

- 新規事業へ進出しやすい

- 事業の多角化・弱点強化につながる

事業やエリアを拡大できる

新しい人材派遣会社を買収することで、既存の市場以外のエリアにも進出でき、事業の規模を容易に拡大することができます。買収した会社が持つ既存顧客や営業基盤の引き継ぎも可能です。新規でエリア外に事業を進出させた時と比べると、労力や時間の大幅削減が見込めます。

新規事業へ進出しやすい

新規事業をゼロから立ち上げるよりも、既存の企業を買収する方がリスクが低く効率的です。既存の企業は独自の販路や顧客、ノウハウを持っていることが多く、もともと取得に必要だった大幅な時間の短縮を実現できます。

事業の多角化・弱点強化につながる

M&Aは事業の多角化や既存事業の弱点強化にもつながります。他企業のリソースや技術を組み合わせることで、自社の弱点を補完し、市場での競争力を強化することができます。M&Aを実施する前に売り手企業の強みや実績を見て、どのようなシナジー効果が期待できるか考えることが成功の秘訣となります。

まとめ|M&Aに必要な各ステップを円滑に進めるために適切なM&A仲介会社の選定が大切

本記事でお伝えしたオリジネーション、ソーシング、エグゼキューションについて、以下の内容を押さえましょう。

- オリジネーション:案件の創出・発掘段階を指し、中でも提案のフェーズ

- ソーシング:オリジネーションの一部として位置づけられることが多く、主にM&A案件の発掘フェーズに焦点を当てたもの

- エグゼキューション:オリジネーションで発掘・創出された案件を実際に成立させるためフェーズ

オリジネーションを成功させるためにも適切なM&A仲介会社を選ぶことが大切です。また、M&A仲介会社の相談の前に自社の強みや弱み、譲れない条件などを整理することで円滑な譲渡が実現できます。

弊社はM&A仲介協会会員および中小企業庁のM&A登録支援機関として、M&Aや組織再編のご相談を受け付けております。業界歴10年以上のプロアドバイザーが、お客様の真の利益を追求します。M&Aや組織再編の相談をご希望の方はお気軽にお問い合わせください。