CINC CapitalはCINC(証券コード:4378)のグループ会社です。

CINC CapitalはCINC(証券コード:4378)のグループ会社です。

売却 / 会社売却

- 最終更新日2025.06.26

10億円を超える会社売却・M&A成功事例|企業価値の算定方法も解説

近年、事業戦略の1つとしてM&Aが大変注目を集めています。M&A・事業承継の公的な支援機関である事業承継・引継ぎ支援センターでは、相談件数・実施件数が急増している状況です。

M&Aは中小企業だけでなく、大手企業も行っており、取引の中には10億円を超えるものもあります。10億円を超える会社売却・バイアウト※はなぜ行われたのか、M&Aの経緯に至った理由や背景を知ることで、自社でM&Aが行う際にノウハウとして役立ちます。

本記事では10億円を超える会社売却・M&Aの成功事例を紹介します。また併せて企業価値の算定方法も解説します。

※バイアウト…経営者や従業員が自社の株式の過半数を取得することで、経営権を獲得することを指します

目次

10億円を超える会社売却・バイアウトが行われたM&A事例

ここでは10億円を超える会社売却・バイアウトが行われたM&Aの事例を5つ紹介します。各事例はご存じの方も多い大手企業同士のやりとりが多いです。会社売却が行われた理由や背景を知り、今後のM&Aに役立てましょう。

delyがヤフー(現在LINEヤフー)に93億円で売却

dely株式会社がヤフー株式会社(現在LINEヤフー株式会社)に93億円で売却されました。(2018年7月)

delyは「世界を照らす発明を続ける」をコンセプトに、複数のサービスを展開する会社です。料理レシピ動画サービス「クラシル」を運営する会社で、クラシルで成功をおさめ、短期間で急成長を遂げました。

一方でヤフーは、日本の大手インターネット企業であり、ポータルサイト「Yahoo! JAPAN」を中心に多様なオンラインサービスを提供しています。1996年に設立され、当初はアメリカのYahoo, Inc.との合弁会社※としてスタートしました。

当時ヤフーは、料理レシピ動画サービス「クラシル」のコンテンツを自社のプラットフォームに統合することで、ヤフーのメディア事業とのシナジー効果※が期待できると思い、買収を検討しました。

そして、delyもヤフーが有するメディア・コマース事業リソース活用により、自社サービスの認知度や利用率が上がることが期待され、M&Aに合意しました。

93億円という巨額の取引にM&A当時は世間から注目を集めました。delyは買収前の2017年の営業損失が30億円だったにもかかわらず、93億円の売却が実現できた理由として、ヤフーとのシナジー効果とdelyの成長力に対する期待が挙げられます。

【出典】IT media「ヤフー、レシピ動画『クラシル』運営元delyを子会社化 93億円で追加取得」

※合弁会社…2社以上の企業が共同出資して設立する新しい会社のことを指します。

※シナジー効果…2つ以上の要素や組織が協力することで、個々の能力や成果を単純に足し合わせた以上の相乗的な成果を生み出す現象のことを指します。

ファイブがLINEに51億円で売却

株式会社ファイブがLINE株式会社(現在LINEヤフー株式会社)に51億円で売却されました。(2017年12月)

ファイブは、スマートフォン向け動画広告配信プラットフォームを運営する企業で、開発も行っています。具体的なサービス例として、「Moments by FIVE」や「Video Network by FIVE」が挙げられます。M&Aの前からLINEの連結子会社でした。

一方でLINEは全世代の普及率が80%を超えるコミュニケーションアプリ「LINE」をサービスとして提供する大手企業で、連絡ツールとしてなくてはならない存在となりつつあります。近年のスマートフォンの普及に伴い、動画広告の需要が急増しており、LINEはこの市場での競争力を強化する必要がありました。

FIVEは高い技術力を持ち、運用型広告やブランド広告分野で急成長を遂げていました。LINEはFIVEの技術を活用することで、自社の広告配信事業を拡大し、より効果的な広告サービスを提供することを目指せると思い、M&Aが行われました。

吸収合併※という手法でM&Aが行われ、売却の後にファイブは解散しました。51億という巨額の売却は、ファイブが持つ技術力や市場での成長性を反映したものでした。

【出典】LINE株式会社「子会社の吸収合併(簡易合併・略式合併)に関するお知らせ」

※吸収合併…ある会社(存続会社)が他の会社(消滅会社)を吸収して一つの会社になることを指します。2つ以上の企業が合併して新しい会社を設立するのは「新設合併」と呼ばれます。

Fablicが楽天グループに数十億円(具体的な金額は非公開)で売却

株式会社Fablicは、楽天グループ株式会社に数十億円で売却されました。(2016年9月)

Fablicはフリマアプリ「フリル」を運営する会社です。日本のフリマアプリ市場は、メルカリが圧倒的なシェアを持っており、Fablicはその競争において遅れをとっていました。

一方で、楽天グループは楽天市場や楽天モバイルなど多くの事業を展開する、日本を代表する大手企業で、今や世界30ヶ国に拠点があります。1997年のインターネット・ショッピングモール「楽天市場」から事業がスタートしています。

楽天は、Fablicを買収することで、フリマアプリ「ラクマ」とのシナジー効果を図り、競争力を高める狙いがありました。メルカリをはじめとしたフリマアプリ市場での競争に勝つべく、両社でM&Aが行われました。両サービスの顧客基盤や機能を活かし、より効率的なサービス提供が可能となりました。

Fablicの全株式は数十億円で取得されました。具体的な金額は公表されていませんが、Fablicの成長性や市場でのポジションを反映したことにより、巨額の取引となりました。

【出典】INTERNET Watch「楽天、フリマアプリ『フリル』を手掛けるFablicを子会社化」

gloopsがネクソンに365億円で売却

株式会社gloops(グループス)は、株式会社ネクソンに365億円で売却されました。(2012年10月)

gloopsは、モバイルゲーム開発会社で、主にソーシャルゲームの開発・運営を行っています。代表的な商品として「大戦乱!!三国志バトル」や「大熱狂!!プロ野球カード」が挙げられます。買収前の当時、特にDeNAのモバゲー向けに多くのソーシャルゲームを開発しており、業界内での地位も確立していました。

株式会社ネクソンは韓国に本社を置くオンラインゲームの開発および配信を行う企業です。代表的な商品として「メイプルストーリー」「マビノギ」「アラド戦記」が挙げられます。

ネクソンは、PCオンラインゲームを中心に成長してきましたが、モバイルゲーム市場の急成長を受けて、モバイルゲーム市場に本格的な参入のために、gloopsの買収を行いました。ネクソンは、gloopsの持つユーザー基盤やゲーム運営力を活用し、国内外での事業展開を加速させる狙いがありました。

gloopsは人気ゲームタイトルを多数抱えており、そのポートフォリオを活かしてネクソンのモバイルゲーム事業を強化することが期待され、M&Aが行われました。買収額は約365億円と巨額でしたが、当時のgloopsの業績を考慮すると妥当とされていました。具体的には、2012年6月期の売上高は237億円、営業利益は58億円でした。

【出典】gamebiz「ネクソンがgloopsを365億円で買収…モバイルソーシャルゲームに本格参入【追記あり】」

10億円を超える会社売却の特徴や条件

10億円を超える会社売却やM&Aと聞くと、「そのような巨額の取引は難しい」と感じる方も多いと思います。ただし、売却できた過去の事例には特徴や条件があります。特徴や条件を理解することは大切です。

収益性と安定性

継続的な収益構造を持つ企業が高く評価されます。一時的な収益では、買収数企業も不安が大きいです。安定した収益化はどの企業にとっても魅力的に見えるはずです。

もちろん、ただ収益を生み出すだけでなく、キャッシュフローについても押さえるべきポイントです。出費や経費もコントロールできれば負債のリスクも軽減されます。

- 安定した経営

- 継続的な収益構造

これらが確立できていないという場合は、まずは実現をしてから、会社売却に移ることをおすすめします。

シナジー効果や強みの有無

高額売却を実現する大きな要素として、以下のようなものが挙げられます。

- シナジー効果が期待できるか

- 売買を行う企業に強みはあるか

特にシナジー効果については、自社だけではもたらされない成果を、他社と組むことではじめて大きな成果を出せるきっかけをつくることができます。過去に行われたM&A成功事例の多くも、このシナジー効果を期待して実施されたものが非常に多いです。

また、強みについては、今後競合に勝ち続けるために武器や防御となる必要な要素です。

- 特許をとったサービスを持っている

- 専用機器や専用ツールを導入している

- 独自のマーケットを確立している など

自社の強みは何か、会社の価値を洗い出してみましょう。

会社売却を見据えて知っておくべき企業価値の算定方法

M&Aや会社売却を見据えて、事前に企業価値を知ることをおすすめします。この企業価値を算定する方法はいくつかあります。ここではそのうち3つの算定方法をご紹介します。

- 純資産法

- 類似会社比準法

- DCF法

各算定方法を理解し、自社に合った算定方法を利用しましょう。

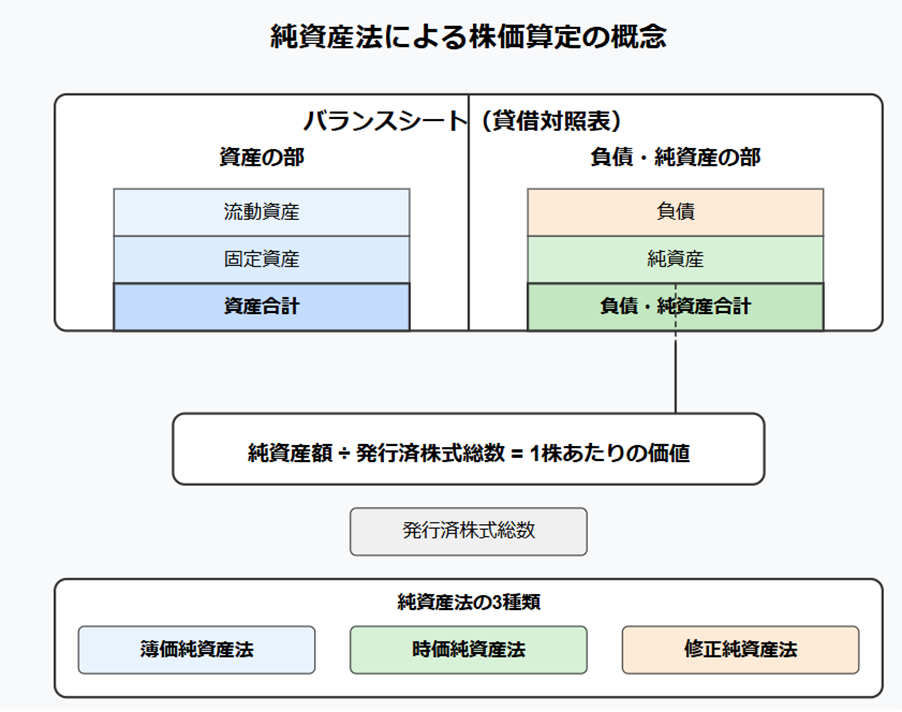

純資産法

純資産法は、貸借対照表(バランスシート)における企業の資産と負債の差額を基に株価を算定する方法です。主に資産価値の評価に重点を置いた算出方法です。純資産法は以下の3つに分類できます。

- 簿価純資産法:会計上の帳簿価額をそのまま使用します。計算が簡単で客観性が高いのが特徴です。含み損益が反映されません。

- 時価純資産法:資産・負債を時価に替えて算出します。含み損益を反映し、より実態に近いものとなるのが特徴です。評価に費用がかかります。

- 修正純資産法:特定の重要資産のみ、時価評価を行います。簿価と時価の中間的な立場となり、バランスの取れた評価方法です。

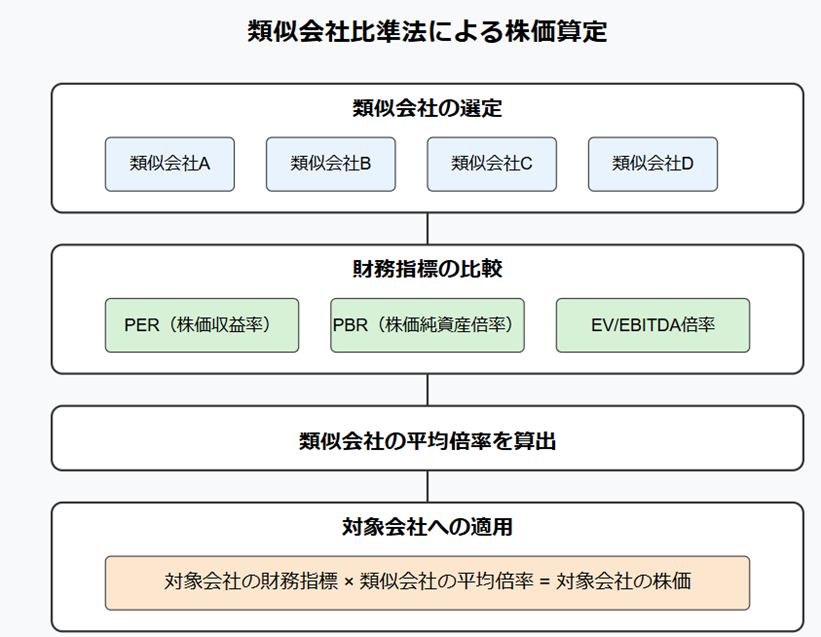

類似会社比準法

類似会社比準法は、同業種の類似企業の市場株価や財務指標を基準に、対象企業の株価を類推する方法です。複数社の株価などを基に評価倍率(マルチプル)を算出するため、マルチプル法とも呼ばれます。

マルチプルとして用いられる倍率はEV/EBITDA倍率、PBR、PERが挙げられます。

- EV/EBITDA倍率※:買収費用をどのくらいの期間で回収できるかを表す指標

- PBR:Price Book-value Ratio(株価純資産倍率)の略称。株価が1株あたりの純資産の何倍になっているかを表す指標。株価純資産倍率とも言います。

- PER:Price Earnings Ratio(株価収益率)の略称。株価を1株あたりの純利益で割った指標。株価収益率とも言います。

そして、類似会社比準法を対象会社に適用する場合、以下の式で企業価値が算出できます。

対象会社の株価=対象会社の財務指標 × 類似会社の平均倍

※EV (Enterprise Value)…企業の総合的な価値を表す指標で、時価総額に負債を加え、現金を差し引いたもの。

※EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization)…金利・税金・減価償却費などを差し引く前の利益で、企業の収益力を示したもの。

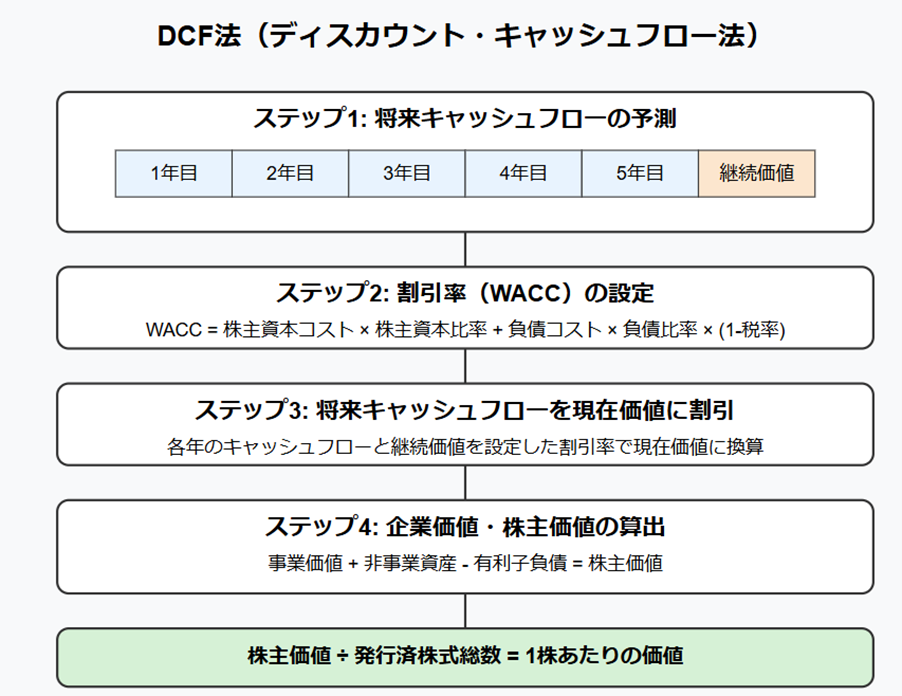

DCF法

DCF(ディスカウントキャッシュフロー)法は、企業の将来キャッシュフローを予測し、それを現在価値に割り引いて企業価値を算出する方法です。DCF法では企業価値算出に5つのステップを踏みます。

- 割引率の設定:DCF法では、資金を調達するのに、いくら必要になるのかを示した数値を示す必要があり、こちらをWACC※と言います。債権者への費用と株主への費用を加重平均して算出します。

- 将来キャッシュフローを現在価値に割引する:現在価値はPVとも呼ばれ、将来のFCF※をそれぞれWACCで割り引いて、現在価値(PV)に換算します。

- 継続価値を求める:4年後以降の企業価値にあたる、継続価値(TV)を算出します。

- 企業価値を求める:各年の現在価値(PV)を全て足した数値と、継続価値(TV)の総計が企業価値です。

- 一株当たりの価値を求める:最終的に企業価値を発行済株式数で割って、1株あたりの価値を求めます。

※WACC…Weighted Average Cost of Capitalの略。日本語では加重平均資本コストと言います。

※FCF…フリーキャッシュフロー(Free Cash Flow)の略称。企業が事業活動から生み出した現金のうち、事業の維持・成長に必要な投資(設備投資など)を差し引いた後に残る、自由に使える現金のことを指します。

10億円を超える会社売却を成功させるためのポイント

売り手にとって、10億円を超える会社売却のコツは大変気になると思います。ここでは、10億円を超える会社売却を成功させるためのポイントを紹介します。

強みと経営課題の整理

強みと経営課題を明確に整理します。自社の強みを活かす戦略と、課題を克服する計画を明確にすることで、潜在的な買い手にとっての魅力を高めることができます。

例えば、特許技術や優良顧客基盤、特定市場での高いシェアなど、買い手企業が即座に獲得できない資産は高く評価されます。また、人材や業務プロセスの整備など、買収後の統合をスムーズにする準備も重要です。

ポイントは、「買い手が求める需要は何か」を考えることです。買い手によっても需要が異なるので、売り手はある程度、どのような会社に売却してもらいたいのかターゲットを定めることも考えるべきです。

経営課題がある場合、まずは売却前に解決できないか努力します。解決ができない場合は、課題を克服するための計画を明示しましょう。課題の透明化を実現することで、買い手も会社の価値を正しく判断できます。

また、その課題を買い手が解決してくれるケースもあります。(シナジー効果による解決)自社の強みや経営課題の整理は第一優先で対応しましょう。

タイミングの選定

市場の動向や自社の業績のピークを見計らって売却することで、最も高い企業価値を引き出すことが可能です。

買い手は、売り手の将来性も考慮した上で、最終的な買収金額を決めます。業績や市場が成長しているタイミングであれば、将来性や収益力を高く評価され、高値で会社を売れる可能性が高まります。

M&A仲介会社などのM&Aに詳しい専門家に相談するタイミングも、この会社の価値が高まっている時に行うことをおすすめします。「今は価値が低いかもしれない」という会社は売却のタイミングではないこともあるので、その点はご注意ください。

M&A仲介会社に支援を推奨

M&A仲介会社は買い手と売り手の間に入って、M&Aの仲介を行う事業者です。M&A仲介会社は、買い手の選定から必要な契約書の手続き、トップ面談の調整など、M&Aに必要な多くのプロセスを支援してくれます。

またM&Aでは、税金や財務状況の確認が必要であり、自社で細かく確認するには専門知識も必要です。M&A仲介会社に支援を貰うことができれば、社内で確認が必要な点についても代わって対応してくれます。

M&A仲介会社を利用するメリットは他にもあります。メリットについては以下の記事で詳細に解説しています。こちらも併せてご覧ください。

【関連記事】M&A仲介とは?FAとの違いやメリット、会社選びのポイントを解説

まとめ|M&A仲介会社の支援を貰いながら、売却に向けた万全の準備を

10億円を超える高額の会社売却を成功のためには、候補となる買い手について以下の点を確認することが大切です。

- 収益性と安定性

- シナジー効果の有無

- 強みの有無、詳細

本記事ではご紹介した事例を見ても、成長の可能性や現在の経営の安定性より、高額の会社売却が成功していることが分かったと思います。また、買い手の確認を行いながら、M&A仲介会社の支援を貰い、適切なタイミングでM&Aを行えば、10億円を超える会社売却により近づきます。信頼できるM&A仲介会社と連絡を取り、売却に向けた具体的な計画を立てましょう。

弊社はM&A仲介協会会員および中小企業庁のM&A登録支援機関として、M&Aのご相談を受け付けております。業界歴10年以上のプロアドバイザーが、お客様の真の利益を追求します。M&Aの相談をご希望の方はお気軽にお問い合わせください。