CINC CapitalはCINC(証券コード:4378)のグループ会社です。

CINC CapitalはCINC(証券コード:4378)のグループ会社です。

業種

- 最終更新日2025.06.26

【2025年最新版】飲食店の課題・M&Aの現状は?事例や売却のメリットも紹介

近年、飲食店業界は競争が激化しており、優位性を確保するためにM&Aという選択肢を取る経営者が増えています。

2024年10月に実施された、九州地域で人気のうどんチェーン「資(すけ)さんうどん」を運営する資さんと、すかいらーくHDとのM&Aは大きな話題となりました。

本記事では、飲食店が直面する課題やM&Aの現状、さらに売却のメリットや事例について解説します。

目次

国内の飲食店の現状や動向

一般社団法人日本フードサービス協会の調べによると、2023年(1-12月)の「外食産業市場規模推計」は、24兆1,512億円(前年比20.2%増)となりました。

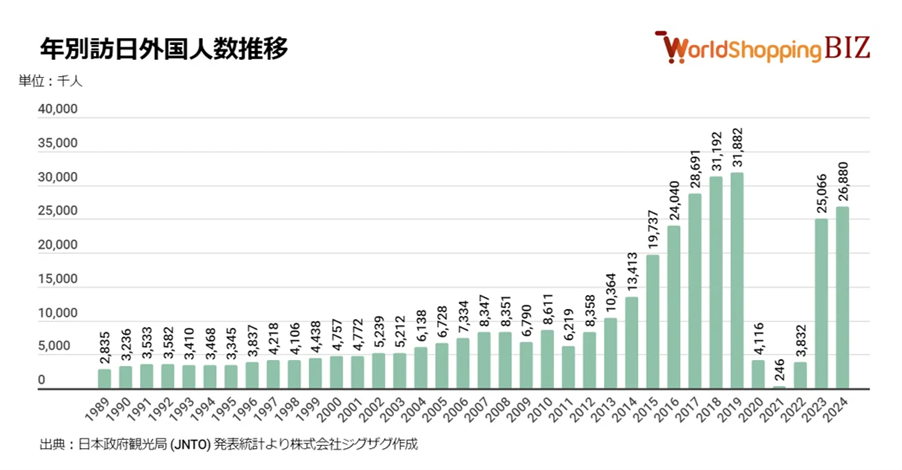

インバウンド需要の増加に加え、新型コロナウイルスの感染症法上の位置づけ変更も影響し、人流がコロナ以前に戻りつつあります。特に、インバウンド需要の変化は顕著です。

【出典】WorldShoppingBIZ「【図解】訪日外国人数、2024年9月は287万2,200人!9月時点で2023年累計を突破!-日本政府観光局(速報) 年別訪日外国人数推移」

【出典】WorldShoppingBIZ「【図解】訪日外国人数、2024年9月は287万2,200人!9月時点で2023年累計を突破!-日本政府観光局(速報) 年別訪日外国人数推移」

日本政府観光局の調べによると、訪日外国人数は新型コロナウイルスが流行した2020年〜2022年は毎年500万人未満に落ち込んでいましたが、2023年は2,500万人まで回復しました。規制緩和により、人流の変化がグラフからも読み取れます。

一方で、飲食店を運営する経営者や従業員は困難な状況に置かれています。

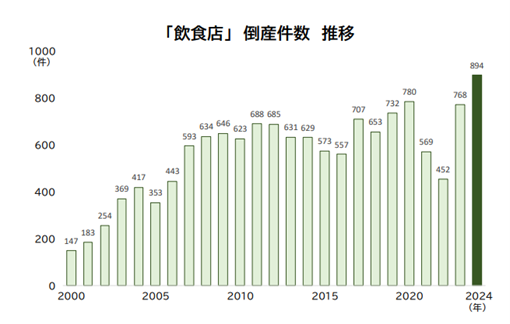

【出典】帝国データバンク「全国企業倒産集計 2024年報 2024年12月報 「飲食店」倒産件数 推移」

【出典】帝国データバンク「全国企業倒産集計 2024年報 2024年12月報 「飲食店」倒産件数 推移」

帝国データバンクの調べによると、2024年の倒産件数は894件となっており、2000年の計測開始以降、最大の倒産件数となりました。

なお、小規模事業者が多い飲食店業界は以下のような原因で倒産件数が増加しています。

- 原材料費や光熱費など各種コストの上昇

- コロナ禍からの経済回復により幅広い業態で人手不足

- 人件費の増加

20245年12月にはガソリン代が値上げするなど、原材料費や光熱費はさらに上がると予測され、負担を要する状況が続きます。

インバウンド需要・新型コロナウイルスの規制緩和で外食産業の売上は伸びやすい傾向にありますが、飲食店側は経営維持のための対策を求められている現状です

飲食店のM&Aについて

ここでは、飲食店のM&Aの動向や課題ついて解説します。

人手不足による倒産件数の増加

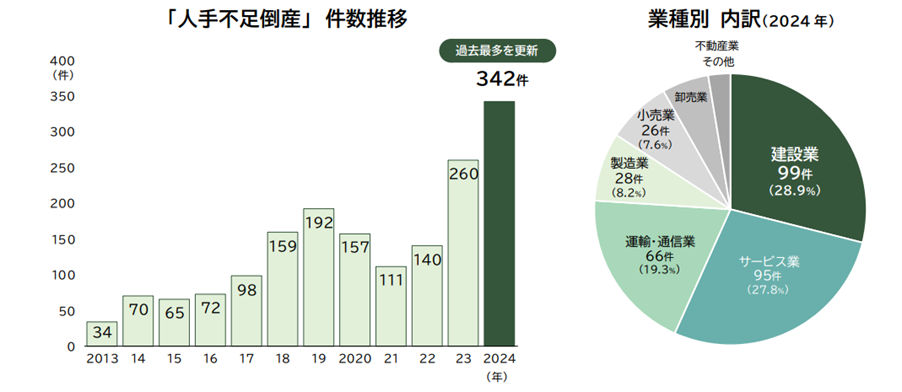

倒産件数の原因に「コストの上昇」「人手不足」「人件費の増加」が関わっていることと解説しました。特に人材不足による影響の大きさは、データから読み取れます。

【出典】帝国データバンク「全国企業倒産集計 2024年報 2024年12月報 「人手不足倒産」件数 推移・ 業態別内訳」

【出典】帝国データバンク「全国企業倒産集計 2024年報 2024年12月報 「人手不足倒産」件数 推移・ 業態別内訳」

帝国データバンクの調べによると、2024年の国内の人手不足による倒産件数は342件と、過去最大でした。内訳で見ると、飲食店を含むサービス業は、27.8%と高い数値を示しています。

多くの業界で倒産件数が増加傾向にあり、中でも飲食店は人手不足によって経営難に陥る可能性が高いと考えられます。

そのため、人手不足を解消することが、倒産や経営難の回避につながります。人手不足を解消する手段としては、近年M&Aが注目を集めています。

倒産・人手不足回避にM&Aがおすすめ

人手不足・後継者不在の解決策として、M&Aを実施する事業が増えています。

M&AはMergers and Acquisitionsの略称で、合併と買収を指します。企業または事業の全部や一部の移転を伴う取引で、会社もしくは経営権の取得を意味します。

M&Aの実施により、人材の確保や買い手側のノウハウ、専用機器を活用することなどが期待できます。

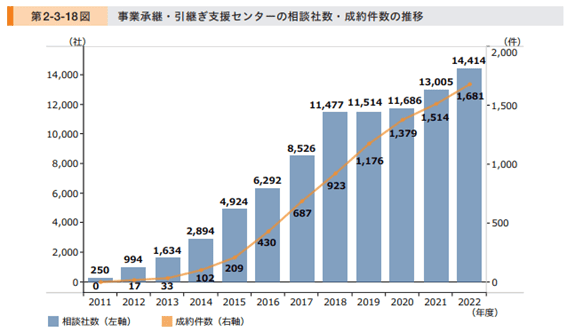

上記のグラフは事業承継・引継ぎ支援センターの相談者数・成約件数の推移を示したものです。年々、相談件数が増加していることが読み取れます。2022年は過去最高の14,414件の相談件数となりました。

少子高齢化により、人材不足・後継者不在に悩む飲食店は今後も増える見込みです。将来の経営を維持するためにも、戦略的なM&Aの実施が推奨されます。

なお、M&Aの詳細については以下の記事で解説しています。併せてご覧ください。

【参考】M&Aとは?意味や目的、手法ごとのメリットデメリットをわかりやすく解説

【売り手】飲食店を売却するメリット

ここでは、売り手の飲食店に向けて、M&Aによって売却するメリットについて解説します。

売却益の獲得

飲食店や飲食事業を売却することで、売却益を得ることが可能です。売却益は以下のように計算されます。

売却益 = 売却価格 – (資産の簿価 + 売却に関わる費用)

売却方法と売主の属性により、売却益の受け取り手と課税方法が異なります。

【株式譲渡の場合】

– 株主が売却益を得ます

-売却益は個人株主の場合は譲渡所得として課税されます(原則20.315%)

【事業譲渡の場合】

<法人の場合>

– 企業(法人)が売却益を得ます

-売却益は法人税、法人住民税、法人事業税の対象となります(実効税率約30%)

<個人事業主の場合>

– 事業主個人が売却益を得ます

– 売却益は譲渡所得として課税されます

– 事業用資産の譲渡として所得税・住民税の対象となります

株式譲渡を実施した場合は株主が、事業譲渡を実施した場合は企業や事業主が売却益を得ることができます。株主には現金でなく、株式が提供されます。

後継者不足の解決

後継者が不在の飲食店は、M&Aを実施することで第三者に飲食店を承継できます。親族内承継ができない飲食店は特におすすめです。

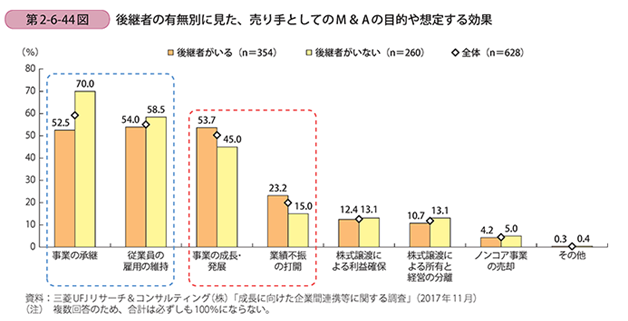

【出典】中小企業庁「後継者の有無別に見た、売り手としてのM&Aの目的や想定する効果」

【出典】中小企業庁「後継者の有無別に見た、売り手としてのM&Aの目的や想定する効果」

中小企業庁の調べによると、M&Aの目的に「事業の承継」と回答する企業(後継者なし)は70.0%と高い数値を示しました。後継者不在の企業の多くが、事業承継を目的にM&Aを選択していることがわかります。

廃業(閉店)費用の削減

通常、M&Aを実施せずに廃業する場合、多大な費用がかかります。

|

賃貸物件関連費用 |

設備・備品の処分費用 |

専門家への相談費用 |

事前準備に必要な費用 |

その他費用 |

|

|

費用の例 |

・契約解除の違約金 |

・厨房機器の撤去・処分 |

・税理士費用 |

・従業員への解雇予告手当:30日前までに予告できない場合、平均賃金の30日分以上 |

・取引先への売掛金・未払金の精算 |

事業規模によってかかる費用も異なります。廃業を検討している方は、事前に費用について確認しましょう。廃業に必要な費用が払えない、または支払いに不安に感じる方はM&Aの実施も検討しましょう。

【買い手】飲食店を買収するメリット

続いて、買い手の飲食店または企業に向けて、飲食店を買収するメリットについて解説します。

ノウハウ・ブランドの獲得

飲食店を買収するメリットの一つに、買収先の飲食店が持つノウハウやブランドをそのまま引き継げる点があります。ノウハウやブランドのある飲食店を取得することは、以下の点が期待できます。

- ブランドに顧客がついている

- その地域になくてはならない存在になれる

- 特許のある製造方法の利用・専用機器の設置が可能になる など

店舗拡大の容易化

新規に店舗を設立するよりも、既存の店舗を買収するほうが出店の時間とコストを大幅に削減できます。例えば、新たな地域への進出を計画している場合、その地域に既に定着した飲食店を買収すれば、出店準備にかかる時間を大幅に短縮できます。

また、買収した飲食店の従業員や設備を引き継ぐことができるため、新たに従業員を採用する必要がなく、既存の設備を生かして営業を開始できます。

店舗拡大を狙う企業にとって、ほかの飲食店の買収は合理的な選択肢となるでしょう。

飲食店業界のM&Aの事例

飲食店業界では、M&Aが経営戦略の一環として注目されています。成功事例を理解することで、どのようなメリットが得られるか理解できます。

ここでは、飲食店のM&A事例をいくつか紹介します。

すかいらーくHDが資さんを子会社化

すかいらーくHDと九州を代表するうどんチェーン「資さんうどん」を運営する資さんのM&Aが実施され、大きな話題となりました。(2024年10月)

経営理念「幸せを一杯に。」を掲げる資さんは、発祥の福岡県北九州市を中心に根強いファンが多く、ブランドが確立されています。

一方、すかいらーくHDは「ガスト」「バーミヤン」などのファミリーチェーンを運営する外食産業大手の企業です。

今回のM&Aにより、資さんはすかいらーくHDの豊富な経営ノウハウを生かして全国に店舗を拡大していくことが期待でき、またすかいらーくHDにとっては、うどん専門店を傘下に加えることで、新たな領域でのファン獲得が狙えるでしょう。

【出典】株式会社すかいらーくホールディングス「株式会社資さんの全株式取得についてのお知らせ」

サンマルクHDがジーHDを子会社化

サンマルクHDはジーHDの全株式を取得し、子会社化しました。(2024年10月)

ジーHDは、牛カツ定食店「京都勝牛」を中心に、カフェ業態「NICK STOCK」や居酒屋、ラーメン店などを展開しています。

一方サンマルクHDは、サンマルクカフェを筆頭に、さまざまな飲食ブランドを全国に展開している企業です。2029年3月期までに売上高800億円、営業利益65億円を目指す中期経営計画を掲げています。この計画の一環として、M&Aを通じた事業拡大が重要視されており、特に和食業態の獲得が焦点となっていました。

ジーHDの牛カツ業態は、訪日観光客に人気があり、インバウンド観光客の取り込みや海外展開を行う上で非常に魅力的に映り、M&Aが行われました。

【出典】株式会社サンマルクホールディングス「ジーホールディングス株式会社の株式の取得(子会社化)完了に関するお知らせ」

ジェイグループHDがエッジオブクリフ&コムレイドを子会社化

ジェイグループHDは、飲食事業等を展開するエッジオブクリフ&コムレイドを含む3社の全株式を取得し、子会社化しました。(2025年1月)

エッジオブクリフ&コムレイドは、「東京ブッチャーズ」「egg baby café」をはじめとした飲食店の運営や、店舗開業支援などの事業を行っています。

一方で、ジェイグループHDは愛知県名古屋市に本社を置く企業で、食文化を主軸とした総合サービス企業を目指し、飲食事業や不動産事業などを行っています。

ジェイグループHDは、飲食事業における収益力の向上や今後の成長発展を目指す上で、エッジオブクリフ&コムレイドとのM&Aを実施しています。

【出典】株式会社ジェイグループホールディングス「株式取得(子会社化)に関するお知らせ」

jig.jpが飲食店予約代行サービスを提供するブライトテーブルを子会社化

jig.jpは、飲食店予約代行サービスを提供するブライトテーブル(現 C Inc.)の全株式を取得し、子会社化しました。(2024年11月)

ブライトテーブルは、Web予約に対応していない飲食店でも利用可能な予約電話代行アプリ「Pecotter(ぺコッター)」を運営しており、2012年に設立されました。

一方でjig.jpは、モバイルソフトウェアの企画・開発・提供を行う企業です。中でも主力事業であるライブ配信サービス「ふわっち」は、誰もが気軽にリアルタイムで動画情報や音声情報を発信できるサービスとして人気です。

jig.jpがこれまで培ってきたサービス開発力をブライトテーブルに提供することで、飲食店予約代行事業のさらなる成長に寄与できると考え、M&Aが実現しました。

【出典】株式会社jig.jp「株式会社ブライトテーブルの株式の取得(子会社化)に関するお知らせ」

ワタミが日本サブウェイを子会社化

ワタミは、日本サブウェイの持分を取得し、子会社化しました。(2024年10月)

日本サブウェイは、世界的ファストフードブランドである「Subway」の日本法人です。サブマリンサンドイッチというサンドイッチを主力商品としており、世界の100カ国以上で店舗を構える人気店です。

一方でワタミは、全国に居酒屋を中心とした飲食店を展開する企業です。ワタミが持つ「ワタミファーム」を使用した商品開発や、フランチャイズ展開のノウハウ強化、海外進出などにおいて、多くのシナジーが見込めることから、日本サブウェイの子会社化を決定しました。

【出典】ワタミ株式会社「マスターフランチャイズ契約の締結並びに日本サブウェイ合同会社の持分取得(子会社化)に関するお知らせ」

クリエイト・レストランツHDが一幻フードカンパニーを子会社化

クリエイト・レストランツHDは、ラーメン店を運営する一幻フードカンパニーの全株式を取得し、子会社化しました。(2024年10月)

一幻フードカンパニーは、甘エビの旨味と風味を凝縮した独自のスープが特徴の、北海道札幌を代表するラーメンブランド「えびそば一幻」を運営しています。2025年現在、国内外で11店舗を展開しており、お土産用ラーメンやカップラーメンの販売も行っています。

一方で、クリエイト・レストランツHDは「磯丸水産」「しゃぶ菜」などの飲食店を運営する企業です。立地特性や顧客属性に合わせて、カジュアルなフードコートからディナータイプのレストランまで様々な業態の店舗を企画・運営しています。

両社が一緒になることで、これまで培ってきた経験やノウハウを共有し、相互で発展が見込めると考え、M&Aに至りました。

【出典】株式会社クリエイト・レストランツ・ホールディングス「株式会社一幻フードカンパニーの株式取得に関するお知らせ」

まとめ|インバウンド需要が高まるも、原材料・人件費高騰が課題に。M&Aは戦略の1つとして推奨

飲食店業界はインバウンド需要が増加している一方で、原材料費や人件費の高騰が大きな課題となっています。また、人材確保ができずに廃業や倒産を余儀なくされる飲食店が多いのも現状です。こうした課題に対応するために、M&Aは有効な戦略の1つです。

飲食店経営者は、長期的に安定した経営を維持するためにも、積極的にM&Aを検討してみるのも良いでしょう。M&Aを検討する際は、M&A仲介会社などの専門家に相談するのがおすすめです。

CINC CapitalはM&A仲介協会会員および中小企業庁のM&A登録支援機関として、M&Aのご相談を受け付けております。

業界歴10年以上のプロアドバイザーが、お客様の真の利益を追求します。M&Aの相談をご希望の方はお気軽にお問い合わせください。